【個人事業主向け】確定申告をしていない(無申告)とどうなる?|「ペナルティ」「なぜバレるか」等を解説

目次

本記事は、「個人事業主の方向け」に、確定申告をしていない(無申告)場合どうなるのかについて解説しています。

確定申告をしていない(無申告)場合どうなるのかについて、「総合編」「法人の方向け」にまとめた記事はこちらです。

| 総合編 | 【総合編】確定申告をしていない(無申告)とどうなる?「ペナルティ」「いつバレるか」等を解説|個人にも法人にも対応 |

|---|---|

| 法人の方向け |

【法人向け】確定申告をしない(無申告)とどうなる?|「ペナルティ」「なぜバレるか」等を解説 |

こんにちは。川越の税理士法人サム・ライズの林公士郎です。

確定申告を行って所得税を納税することは国民の義務なので、それを怠っている場合は当然のことながら様々なペナルティがあります。

1.確定申告をずっとしていないが今からでも対応すべきか?

答えは

「YES」 今すぐにでも申告したほうが良い。

大切なのは、「自主的に申告」をすること。

確定申告を無申告のままずっとしていないと、その分だけペナルティが重くなり、追加徴税として支払わなければいけない税金が増えるだけでなく、その内容が悪質と判断された場合は重課税だけでは済まない場合もありえます。

対応方法については、以下の記事もご覧ください。

2.確定申告をしていないと課せられる「3つのペナルティ(罰金)」

確定申告をする必要があるのに確定申告を行わなかった場合、以下3つのペナルティ(罰金)が適用されるケースが多いです。

| ペナルティ (罰金)の種類 |

税率 | 説明 |

|---|---|---|

| 無申告加算税 | 5%〜30% | 確定申告が必要にもかかわらず、期限が過ぎても無申告だった場合に課される |

| 重加算税 | 35%〜40% | 確定申告が必要にもかかわらず、期限を過ぎても無申告で、特にその内容が悪質であると判断された場合に課される |

| 延滞税 | 2.4%〜14.6% | 支払う税金があるにもかかわらず、定められた期限までに納めなかった場合に課される |

参照:

国税庁「No.2024 確定申告を忘れたとき」

国税庁「No.9205 延滞税について」

国税庁「延滞税の計算方法」

e-GOV法令検索「昭和三十七年法律第六十六号 国税通則法」

確定申告をしていない場合のペナルティ(罰金)については、以下の記事でより詳しく解説しています。

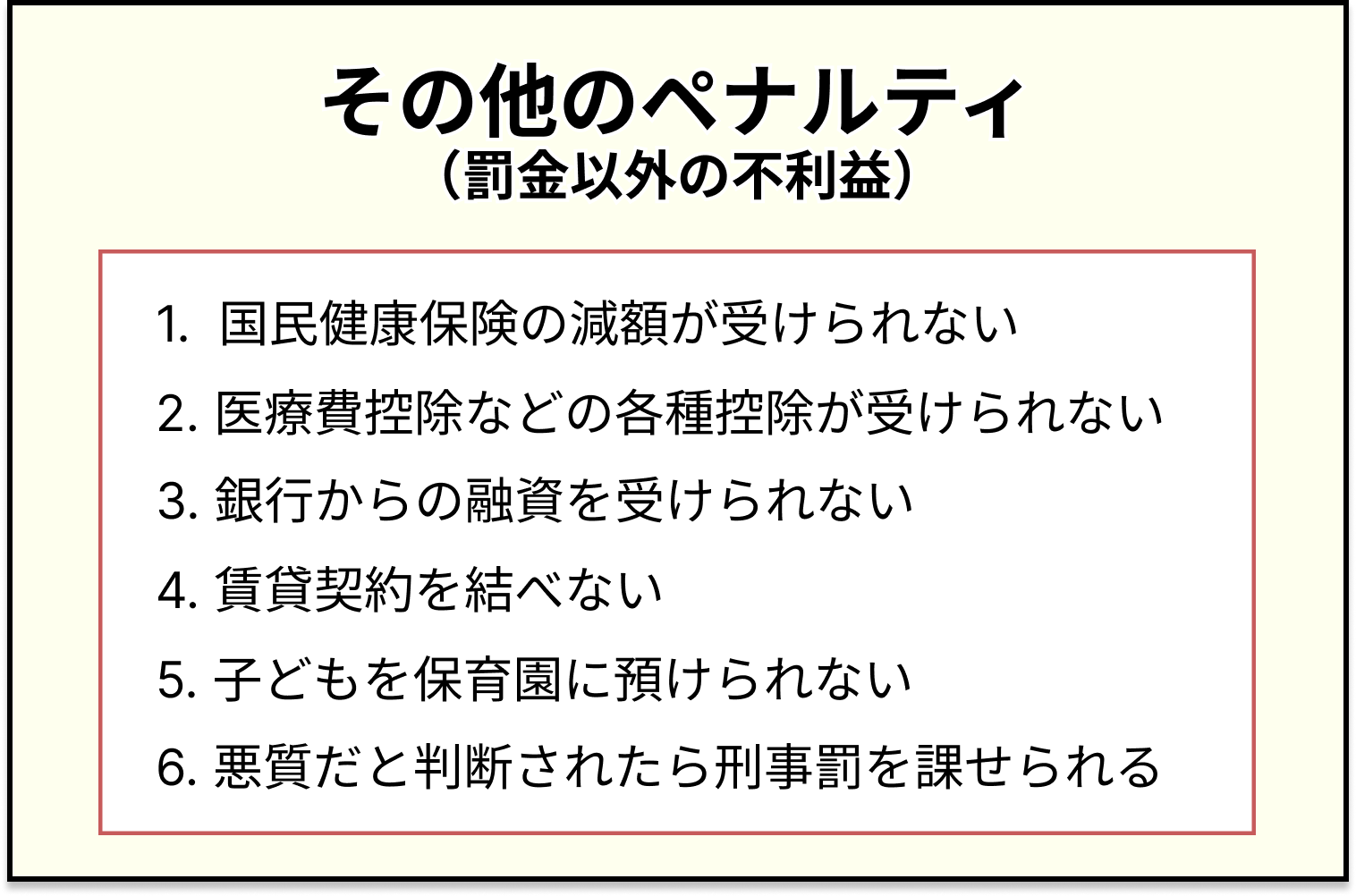

3.確定申告をずっとしていないと罰金以外のペナルティもある

確定申告をずっとしていない場合、罰金以外にもペナルティがあります。

代表的なものは以下6つです。

<その他のペナルティ(罰金以外の不利益)>

以下より一つずつ解説します。

1:国民健康保険の減額が受けられない

国民健康保険料は、所得によっては減額されます。

しかし、確定申告をしていないとそもそも所得がわからないので判定ができず、減額を受けることができなくなります。

そのため、例え所得が低く、確定申告対象者ではなかったとしても、確定申告をしたほうが減額措置を受けられるため、メリットがある場合もあります。

2:医療費控除などの各種控除が受けられない

所得についての確定申告をおこなっていない場合、医療費控除や住宅ローン控除といった、各種控除を受けることができません。

仮に個人事業主として得た売上金額が、確定申告不要の所得額であったとしても、医療費控除などを受ける際は、あわせて個人事業主で得た金額も確定申告書に一緒に記載する必要があります。

そのため、確定申告をしなければいけない対象であるのに、医療費控除の申請だけを行った場合、そこについて税務署から突っ込みが入るでしょう。

医療費控除や住宅ローン控除を受けることができる条件や期限などは、それぞれ定められているものがあるので、別途国税庁のWebサイトで確認をしてください。

参考:

国税庁「医療費控除を受ける方へ」

国税庁「住宅ローン控除を受ける方へ」

3:銀行からの融資を受けられない

確定申告対象者であることがわかっているにも関わらずしなかった場合、「社会的信用」を失います。

また、確定申告をしないということは、公的に収入を証明できるものが何もないということになるため、無職と変わらない扱いになり、銀行からの融資を受けられなくなります。

銀行から融資を受けられなければ、今後個人事業主として事業を大きくしていくのは難しいでしょう。

4:賃貸契約を結べない

「家賃を返済できる財力」があるかどうかが、賃貸契約を結べるかどうかの大きな判断材料になります。

したがって、確定申告をしておらず、収入を証明できるものがなければ、賃貸契約は結べません。

5:子どもを保育園に預けられない

保育園に子どもを預けるためには、現在の就労から収入を得ていることの証明として、直近の確定申告書が必要になります。

確定申告をしていないと確定申告書の提出ができないので、子供を保育園に預けることは難しいです。

6.悪質だと判断されたら刑事罰を課せられる

「確定申告をしていない」ということは、「納税をしていない」ということなので、「脱税行為」としてみなされる可能性があります。

正当な理由がなく確定申告をしないままにしていると、「1年以下の懲役または50万円以下の罰金」に処されることとなり、特に悪質な脱税行為とみなされた場合は、「5年以下の懲役または500万円以下の罰金」に処される恐れがあります。

上記のようなペナルティを受けないためにも、確定申告をしましょう。

4.確定申告をしていないことはなぜバレる?

ここでは、特に無申告であることが明らかになる経路のうち、代表的な4つについて挙げてみます。

1:取引先が発行した支払調書で発覚

例えば個人事業主で仕事をしている場合、その取引先から支払調書を受け取る場合があります。

支払調書は、会社が誰にいくら支払っているかを明記しているもので、税務署に提出する必要があります。

税務署は、この支払調書を確認することで、誰にいくら支払われているかがわかり、その支払先である個人事業主などが確定申告を行っているかどうかがわかるということになります。

2:知人などからのタレコミ

自分の知り合いや友人のタレコミにより、無申告であることが明らかになるといったケースは少なくありません。

思ってもみないところから発覚して税務調査が入る場合もあるということです。

3:税務署の税務調査で発覚

税務署の調査官が行う税務調査により発覚する場合があります。

税務調査の対象は、個人か法人かなどの種別や業務内容は関係なく、誰にでも、どこにでも入る可能性があります。

また、取引先の会社に税務調査が入り、そこから芋づる式に自分自身の無申告が明らかになる場合もあります。

4:国税庁の無申告取り締まり調査で発覚

国税庁では無申告を取り締まるための重点調査を行います。

個人事業主やフリーランスなども重点調査の対象となる場合があるので、自分はそれほど大きな金額を稼いでいないからと安心していると、ある日突然国税庁の調査が入ることがあるのです。

また、最近は気軽に始められるネットビジネスなども増えており、それによる副業での所得を得ている人も多いため、目を付けられやすい対象であることは理解しておいた方が良いでしょう。

5.確定申告に時効はあるのか?

確定申告にも「時効」はあります。

ただし、時効となる期間は、状況により異なります。

| 状況 | 時効になる期間 |

|---|---|

| 期限内に確定申告をしている場合 | 3年 |

| 期限を過ぎてから確定申告をした場合 | 5年 |

| 悪質な申告漏れの場合 | 7年 |

時効を過ぎると、国は税金を徴収する権利を行使できなくなります。

ただし、時効になる前にバレるので、実質的に時効が成立することは、ほぼ無いと思った方が良いでしょう。

時効についての詳細は下記で詳しく解説しています。

6.利益が出ていなくても確定申告はした方が良いのか?

個人事業主として事業をおこなっているものの、赤字続きで実質利益がでていないため、確定申告の対象外という方もいるでしょう。

しかし、場合によっては赤字の年も確定申告を行っておくと、後々「青色申告」がメリットとなる場合があります。

・「青色申告」とは

青色申告では、3年間赤字を繰り越すことができます。

赤字の繰り越しができるメリットは、赤字の年と黒字の年で利益を分散できるという点です。

基本的に利益が多く出た年は、その利益にあわせて税金も多く支払うことになりますが、黒字の出た年の利益を赤字の年に繰り越すことにより、利益を分散することができます。

結果、税金の支払いをトータルで安くおさえることができるという節税効果があります。

その他にも、青色申告の場合は繰り戻し還付などの制度を受けることができるため、例えば赤字となってしまった年は、前年の黒字から差引することで所得税の還付金を受け取ることが出来ます。

事業計画で翌年、翌々年には黒字化する予定の場合などには、赤字の年から確定申告を行っておいたほうが良いと言えるでしょう。

【個人事業主向け】「確定申告をしていない(無申告)」 まとめ記事

【個人事業主向け】「確定申告をしていない(無申告)」 関連記事

- 【個人事業主向け】「確定申告をさかのぼって行う」方法を解説|期限後申告・無申告解消の仕方&必要書類一覧

- 【収入源別】確定申告は必要か?確定申告をしない(無申告)とどうなる?一覧|メルカリ、株、ウーバーイーツなど

- メルカリで稼ぎがあっても確定申告しなかったらどうなる?|「確定申告をしなかった場合のペナルティ」「確定申告をしないとバレるのか」「確定申告時の注意点」も言及

- ウーバーイーツの稼ぎも確定申告をしないといけないのか?|確定申告の注意点、必要性についても解説

- 株を売却して得た利益を確定申告しないとどうなる?|「不要なケース」や「したほうが得なケース」「申告方法」についても解説

- YouTubeでの稼ぎは確定申告が必要か|「確定申告しなかった場合のペナルティ」「確定申告しなくて良いケース」等について解説

- バイトの掛け持ちは「年収103万円超え」で確定申告が必要|バイトの掛け持ちが会社にバレない方法も解説

- クラウドワークスでの収入は確定申告する必要があるか|確定申告しないとどうなるか、確定申告が必要ないケースも解説

- 副業して確定申告をしないとペナルティはある?|「確定申告をする必要があるケース」「本業の会社にバレない方法」も紹介

- 一時所得を確定申告しないとどうなる?|「一時所得とは何か」「確定申告をする必要がある条件」「計算方法」「ペナルティ」についても言及

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2026.02.27

- 税務調査で税理士の立ち会いが「ある場合とない場合」の違いとメリット

- 2026.02.27

- 相続税申告の税理士「費用」は遺産総額の0.5%~1.5%が相場

- 2026.02.27

- 5,000万円相続時の「税金&諸費用」 例|埼玉県川越市 60代の依頼主の場合

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス