【総合編】確定申告をしていない(無申告)とどうなる?「ペナルティ」「いつバレるか」等を解説|個人にも法人にも対応

目次

本記事は、「確定申告をしていない(無申告)場合、どんなペナルティや罰則があるのか」等について、個人事業主・法人それぞれ簡潔に網羅的に解説しています。

もっと詳しく知りたい方は下記の記事をご覧ください。

| 個人の方に 特化した記事 |

【個人事業主向け】確定申告をしない(無申告)とどうなる? |

|---|---|

| 法人の方に 特化した記事 |

【法人向け】確定申告をしない(無申告)とどうなる? |

| 無申告のデメリットの記事 | 法人決算が無申告の場合の5つのデメリットと、その解決方法について |

| 無申告の 時効の記事 |

「確定申告をしない(無申告)」のペナルティは5年で時効になる |

1.確定申告をしない(無申告)と、どうなる?

ずばり、

本来納めなければならない税金よりも多くの税金を支払うことになったり、社会的信用を失ったりします。

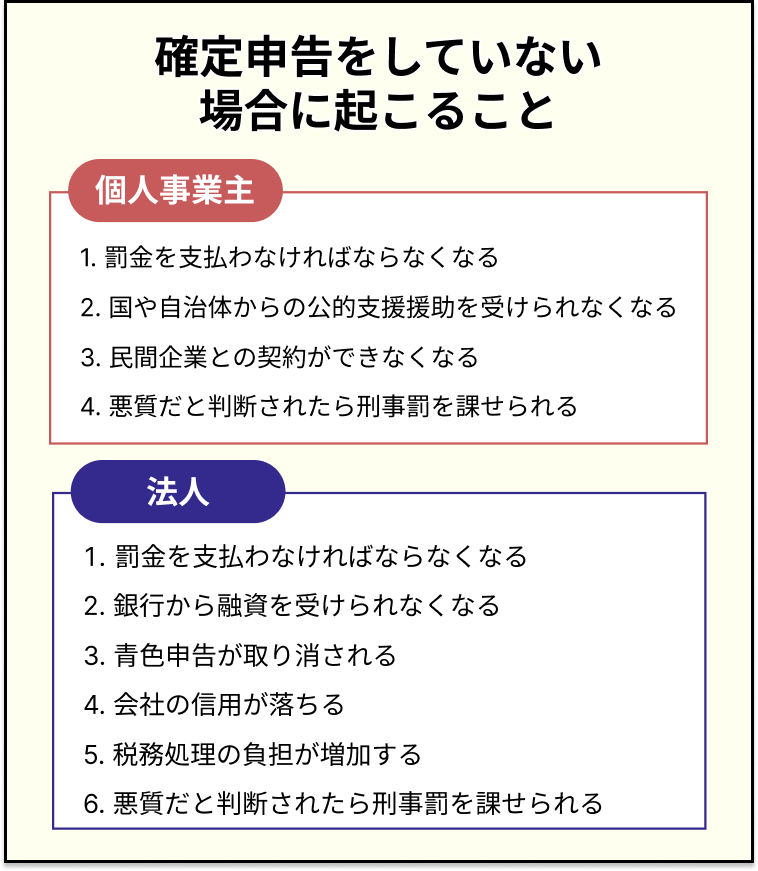

<確定申告をしない場合に起こること一覧(個人事業主・法人別)>

個人事業主の場合と法人の場合に分けて、以下より詳しく解説していきます。

1-1.個人事業主が確定申告をしていない場合

個人事業主が確定申告をしていない場合、以下のようなことが起こります。

1.「罰金を支払わなければならなくなる」

無申告だと、加算税や延滞税を支払わなければならなくなります。

具体的な罰金の種類は、「2.無申告だとどのくらい損をするのか」で詳しく解説しています。

2.「国や自治体からの公的支援援助を受けられなくなる」

確定申告による「収入証明」ができないので、国や自治体からの公的援助を受けられません。

具体的には、以下のような支援・制度を受けることができなくなります。

- 国からの補助金や助成金

- 公営住宅への入居

- 国民健康保険の軽減措置

- 保育園や幼稚園などの無償化

3.「民間企業との契約ができなくなる」

2と同様に、確定申告による「収入証明」ができないため、民間企業との契約ができません。

例えば、銀行からの融資やローンを組めなかったり、「賃貸契約」が結べなかったりします。

4.「悪質だと判断されたら刑事罰を課せられる」

正当な理由がなく無申告のままにしていると、「1年以下の懲役または50万円以下の罰金」に処されることとなります。

特に悪質な脱税行為とみなされた場合は、「5年以下の懲役または500万円以下の罰金」に処される恐れがあります。

「個人事業主が確定申告をしないとどうなるか」について、より詳しく知りたい方は、以下の記事もご覧ください。

1-2.法人が確定申告をしていない場合

法人が確定申告をしていない場合には、以下のようなことが起こります。

以下から詳しく説明していきます。

1.「罰金を支払わなければならなくなる」

個人事業主と同じように、法人も無申告だと罰金を支払わなければなりません。

具体的な罰金の種類は、「2.無申告だとどのくらい損をするのか」で詳しく解説しています。

2.「銀行から融資を受けられなくなる」

無申告だと、法人の業績を証明できるものがないため、銀行からの融資を受けることができません。

「納税意識が低い≒お金にだらしない」と見なされてしまうことも理由の一つと言えるでしょう。

3.「青色申告が取り消される」

法人が無申告のまま2年を経過していることが税務署にバレると、青色申告が取り消されます。

4.「会社の信用が落ちる」

無申告であることが世間に知り渡れば、会社の信用が落ちてしまいます。

大手企業ほど、取引をする会社の信用調査を行なっているので、取引をしてもらえなくなる可能性が高いです。

5.「税務処理負担の増加する」

過去の分まで遡って税務処理を行うのは、大変な労力と時間がかかります。

必要となる書類を揃えるのも大変になります。

6.「悪質だと判断されたら刑事罰を課せられる」

個人事業主と同じように、法人も刑事罰を課せられる場合があります。

正当な理由がなく無申告のままにしていると、「1年以下の懲役または50万円以下の罰金」、特に悪質とみなされた場合は「5年以下の懲役または500万円以下の罰金」に処される恐れがあります。

「法人が確定申告をしないとどうなるか」について、より詳しく知りたい方は、以下の記事もご覧ください。

2.確定申告をしていないとどんなペナルティ(罰金)があるのか

ずばり、

未納の税金に加えて、最大で「未納の税金の70%+延滞税」を支払わなければならなくなります。

ペナルティ(支払わなければならない罰金)は、個人事業主・法人共に以下のとおりです。

| 罰金の 種類 |

税率 | 説明 |

|---|---|---|

| 無申告 加算税 |

5%〜 30% |

確定申告が必要にもかかわらず、期限が過ぎても無申告だった場合に課される |

| 延滞税 | 2.4%〜 14.6% |

支払う税金があるにもかかわらず、定められた期限までに納めなかった場合に課される |

| 重加算税 | 35%〜 40% |

確定申告が必要にもかかわらず、期限を過ぎても無申告で、特にその内容が悪質であると判断された場合に課される |

参照:

国税庁「No.2024 確定申告を忘れたとき」

国税庁「No.9205 延滞税について」

国税庁「延滞税の計算方法」

e-GOV法令検索「昭和三十七年法律第六十六号 国税通則法」

確定申告をしていない場合のペナルティ(罰金)については、以下の記事でより詳しく解説しています。

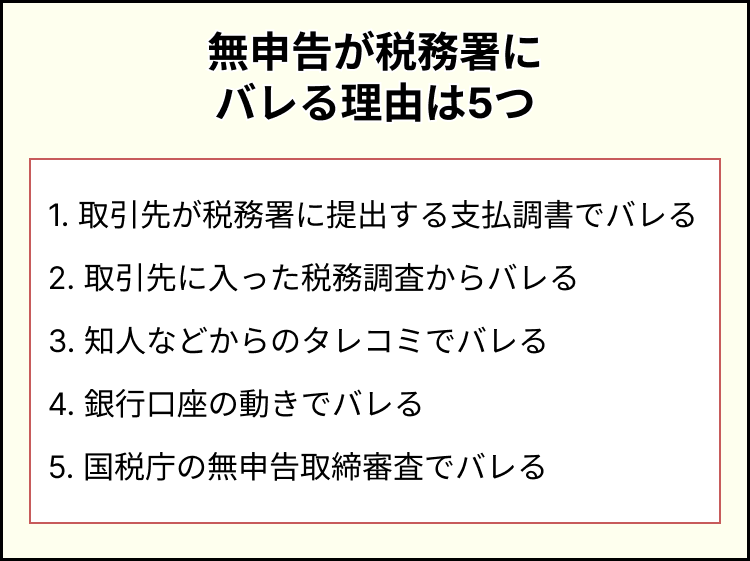

3.確定申告をしていないことは税務署にいつ&なぜバレるのか

どんなに売り上げが低い個人事業主・法人でも、

申告期限を過ぎて1〜6ヶ月後には税務署にバレていると言われています。

3-1.なぜ確定申告をしていないことが税務署にバレるのか

確定申告していないことが税務署にバレる理由は、以下のとおりです。

<確定申告をしていないことがバレる理由5つ>

「なぜ確定申告をしていないことが税務署にバレるのか」について、以下の記事でより詳細に解説しています。

3-2.確定申告をしていないことは個人事業主よりも法人の方がバレやすい

法人は事業を始めるときに法人登記をする義務がありますが、この情報は税務署も確認することができます。

法人登記されているにもかかわらず無申告である法人を見つけるのは、税務署にとって簡単なので、個人事業主以上に法人の無申告はバレやすいのです。

4.確定申告をしていない場合、どう対応(解消)すればいいのか

確定申告をしていない場合は、速やかに申告を行ってその状態を「解消」する必要があります。

4-1.さかのぼって自力で申告する

確定申告をしていなかった年の分をさかのぼり、早急に「期限後申告」をしましょう。

申告期限を過ぎれば過ぎるほど、ペナルティは大きくなるので、早いに越したことはありません。

「確定申告をさかのぼって行う方法」について詳しく知りたい方は、以下の記事もご覧ください。

4-2.税理士にお願いする

数年間分の確定申告を行うとなると必要な書類も多量ですし、「何から手をつけていいかわからない」という方も多いと思います。

そんな方は税理士に相談しましょう。

税理士にお願いすれば、手間と時間を減らせますし、間違いなく正確な確定申告をすることができます。

また、たとえ税務調査に入られたとしても、あなたに代わって適切な対処をしてくれます。

「確定申告をしていない場合の対応方法」や「税理士に依頼するときの費用相場」などについて、より詳細に知りたい方は以下の記事もご覧ください。

5.「確定申告をしていない(無申告)」ことについて、よくある疑問

ここでは、「確定申告をしていない(無申告)」ことに関するよくある質問に答えていきます。

- Q.廃業した後も確定申告は必要?

-

A.廃業した後も確定申告が必要なケースがあります。

廃業した年の所得金額が「48万円超」の場合は、確定申告をしなければなりません。

赤字で廃業した場合、確定申告をする義務はありませんが、「還付金」や「健康保険料の軽減措置」を受けられる可能性があるので、確定申告をした方が得をするケースもあります。

廃業後や赤字の場合の確定申告について、より詳しく知りたい方は以下の記事もご覧ください。

- Q.確定申告にも時効はあるって本当?

-

A.確定申告をしていない場合、一般的に5年で時効になります。

一般的に、法定申告期限から5年経てば時効になります。

ただし、時効になる前に確定申告をしていないことはバレるので、時効になるケースはないに等しいと言えます。確定申告の時効について、より詳しく知りたい方は以下の記事もご覧ください。

- Q.バイトや副業でも、確定申告は必要?

-

A.バイトの場合、年間の収入合計が「103万円以上」、

副業の場合、所得が「20万円を超えたら」確定申告が必要です。バイトやパートの副業で得た「収入」と、副業で得た「所得」は意味が異なり、確定申告が必要なボーダーラインが変わります。

副業などの収入源や状況別に「確定申告が必要かどうか」、以下の記事にまとめていますので、あわせてご覧ください。

- Q.一時所得や株で利益が出た場合、確定申告が必要?

-

A.確定申告が必要になる可能性があります。

一時所得は、「50万円以上の臨時収入」があれば、確定申告が必要になる可能性があります。

株で利益が出た場合は、原則として確定申告が必要ですが、特定口座やNISA口座で管理している場合は不要です。

一時所得や株で利益が出た場合の確定申告について、より詳しく知りたい方は以下の記事もご覧ください。

- Q.確定申告していない人は多いの?

-

A.はっきりとした統計はありませんが、税務調査が入った人のうち、5割程度は申告漏れが発覚しています。

「そもそも確定申告をしていない人」「確定申告をしていても申告漏れがある人」の割合は、多いといえるでしょう。

確定申告をしていない人の割合について、より詳しく知りたい方は以下の記事もご覧ください。

6.大事なのは、ちゃんと「申告」すること

今まで確定申告をしていなかった(無申告)としても、きちんと申告して納税すれば、その状態は解消できますし、申告が早ければ早いほど損が少なくなります。

サム・ライズは、無申告の解消からその後の会計までフォローさせていただき、お客様の負担を少なくすると共に一番の伴走者になりたいと考えています。

無申告状態を解消して、これからの毎年の確定申告に備えていきませんか?

サム・ライズが選ばれる理由がこちらです。

- 料金体系とサービスが明瞭

- 複数年の無申告にも対応

- オンラインと郵送にも対応

- クラウド会計にも対応

- お客様の状況に合わせて伴走します

まずは、60分の無料相談をしてみませんか?

無申告に関して経験豊富な専門家が、しっかりとお客様のお話をお伺いさせていただきます。

無理な営業は一切ありません。

【総合編】「確定申告していない(無申告)」 まとめ記事

【総合編】「確定申告をしていない(無申告)」 関連記事

- 確定申告をしていない(無申告)場合の対応・対策方法を解説 | 期限後申告・無申告解消の仕方&必要書類一覧 | 個人事業主・法人を分けて解説

- 確定申告していない人は多い!多い理由、しない場合どうなるのかについても解説

- 確定申告してない(無申告)事がバレる5つの理由とバレるタイミングを解説

- 確定申告をしていない(無申告)とどんなペナルティ(罰金)があるのか?を詳しく解説|罰金以外の不利益についても言及

- 「確定申告をしていない(無申告)」のペナルティは5年で時効になる|ペナルティの中身や時効になる可能性、過少申告についても解説

- 税務調査には「税理士の立ち会い」が必要か?税務調査が入った場合どうなるかについても言及

- 「確定申告してない」を解決する税理士費用の相場|期限後申告・無申告解消に必要な費用の相場や税理士に依頼するときの注意点も紹介

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2026.02.27

- 税務調査で税理士の立ち会いが「ある場合とない場合」の違いとメリット

- 2026.02.27

- 相続税申告の税理士「費用」は遺産総額の0.5%~1.5%が相場

- 2026.02.27

- 5,000万円相続時の「税金&諸費用」 例|埼玉県川越市 60代の依頼主の場合

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス