【2023年度税制改正】個人・会社別に変更点とポイントを税理士が解説

目次

2023年3月28日に、令和5年度予算とともに、令和5年度(2023年度)税制改正法案も成立しました。

この記事では、2023年度税制改正で決まった変更点について、個人と会社に影響する主なポイントについて解説します。

それに加え、小規模事業者に大きな影響を与える「インボイス制度」についての改正点についても、主要なポイントを説明しています。

個人に関係する税制改正のポイント

2023年度税制改正では、個人の投資や贈与に関連する部分が大幅に改正されました。

NISA制度の拡充などで個人投資を促す一方で、所得1億円を境に税負担率が下がる「1億円の壁」問題を踏まえて高所得者への税負担を求めるなど、(国税当局側から見て)メリハリの効いた内容となっています。

今回の改正は、個人関係の方が大きな変更点が多いので、まずはポイントを説明します。

NISA制度の抜本的拡充・恒久化

岸田政権下で、「資産所得倍増」「貯蓄から投資へ」などというスローガンが掲げられたのに合わせるように、2024年以降、このNISA制度が大幅に拡充されます。

NISA制度は、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税となる制度です。

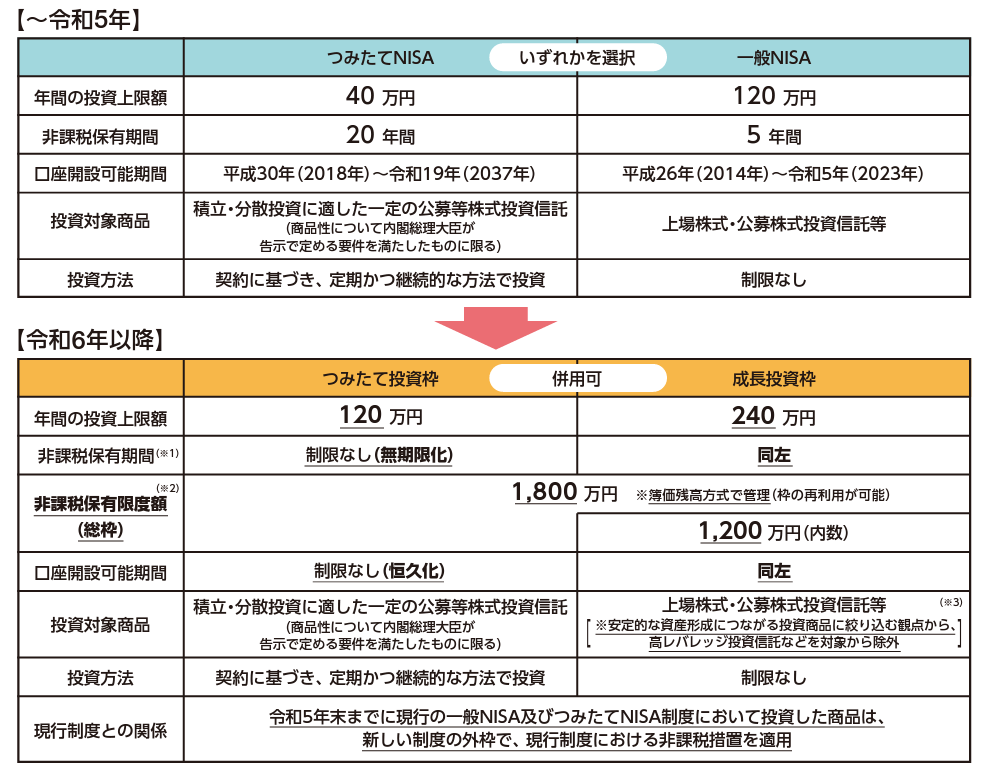

従来の制度では、非課税保有期間に期限がありましたが、この期限が撤廃され無期限化するとともに、口座開設可能期間についても期限を設けず、恒久的な制度となります。

年間の投資上限額も拡大され、新たな分類「つみたて投資枠」と「成長投資枠」の併用が可能となるので、個人の資産形成で非常に使いやすい制度になるでしょう。

適用開始時期は2024年以降の分からです。

スタートアップ再投資の促進

他の先進国に比べて、日本では新規開業(スタートアップ)をする件数が少ないといわれています。

その大きな理由は、優れたアイディアを持っていたとしても、金銭面でのリスクを考慮するとスタートアップをためらうからです。

今回の税制改正では、持続可能な経済社会を実現するスタートアップへの投資を後押しする「エンジェル税制」が強化されました。

具体的には、保有している株式を売却し、①自己資金で創業する際や②プレシード・シード期のスタートアップへの再投資を行う際に、再投資分については譲渡益に課税を行わない措置が創設されました。

②のプレシード・シード期のスタートアップとは、エンジェル税制の対象企業である未上場ベンチャー企業のうち、①設立5年未満、②前事業年度まで売上が生じていない又は売上が生じているが前事業年度の試験研究費等が出資金の30%超、③営業損益がマイナス、等という状況であることを指します。

つまり簡単にいえば、投資家が背負う投資上のリスクを税制面でサポートする制度です。この制度は2023年4月1日以降の再投資に適用されます。

超高所得者への課税強化

「1億円の壁」とは、所得税の負担率が所得1億円をピークに下がる現象です。なぜそんなことが起こるかといえば、富裕層は税率が20.315%(所得税及び復興特別所得税15.315%、住民税5%)に固定されている金融資産からの所得が多いからです。

財務省は「税負担の公平性の観点から」という名目で、このような高所得者へ課税強化を行います。

具体的には、下記の計算式で求められた税額が、通常の所得税額を上回った場合に申告納税することになります。

※《合計所得金額-特別控除(3.3億円)》×22.5%

財務省の試算では、所得金額が約30億円以上の富裕層が課税対象となるようで、あまり庶民には縁のない改正内容かもしれません。

相続時精算課税制度の見直し

「相続時精算課税制度」は、原則として60歳以上の父母または祖父母などから、18歳以上の子や孫に対して財産を贈与した場合に選択できる贈与税の制度です。

この制度を利用すると、累計で2,500万円の特別控除額まで贈与税はかかりませんが、相続発生時には、相続財産に加算され相続税の対象となります。

生前にまとまったお金を非課税で贈与するための制度ですが、いったん選択すると以降の贈与は少額でも申告が必要となるなど、少し使い勝手の悪い制度でした。

また相続税対策としても、暦年課税制度にある基礎控除や相続財産への加算期間の制限に相当する規定が存在しないので利用のメリットが感じられませんでした。

それが今回の改正では、暦年課税の基礎控除とは別途110万円の基礎控除を創設され、しかも毎年基礎控除内の贈与であれば申告が不要になりました。

つまり相続時精算課税制度の特別控除(2,500万円)とは別に、毎年110万円の基礎控除が受けられるので、相続税対策としても使いやすい制度になったといえます。

また、この制度を利用して土地または建物の贈与を受けた場合、その土地や建物が災害により一定の被害を受けたときは、相続税の計算において評価額を再計算することができるようになりました。

これらの改正は、2024年1月1日以降に適用されます。

暦年贈与における生前贈与の加算期間の見直し

今までの相続税の計算では、贈与を受けた日から3年以内に贈与者が亡くなってしまった場合には、その生前贈与はなかったものとみなされるため、相続財産に加算され、相続税の課税対象となりました。

今回の改正では、その3年という期間が7年に順次延長されるので、相続税の増税措置となります。

ただ延長される4年間に受けた贈与のうち、合計100万円までは相続財産に加算しないこととなります。

教育資金、結婚・子育て資金贈与非課税期間の延長

「教育資金の一括贈与」は、祖父母など(直系尊属)から、30歳未満の孫等へ教育資金を贈与した場合に、一定の要件により受贈者1人につき、1,500万円まで贈与税が非課税となる制度です。

この制度が改正により、適用期間が3年間延長され、2026年3月までとなります。

また「結婚・子育て資金の一括贈与」は、祖父母・父母など(直系尊属)から、18歳以上50歳未満の子・孫等へ結婚・子育て資金を贈与した場合、一定の要件により受贈者1人につき、1,000万円まで贈与税が非課税となる制度です。

こちらの制度も適用期間が2年間延長され、2025年3月までとなりました。

ただ2023年4月以降取得した信託受益権等について、契約満了時と相続発生時の取扱いが変更となります。

教育資金については受贈者が30歳時点で贈与残高があった場合、結婚・子育て資金については受贈者が30歳時点で贈与残高があった場合、それぞれ適用税率が比較的有利な特例税率から一般税率となり課税が強化されます。

法人に関係する税制改正のポイント

2023年度税制改正は、法人に関する改正はあまり大きな変化が見られなかったといえるでしょう。

とはいえ影響がある改正も含まれているので、そのポイントを見ていきましょう。

研究開発税制の見直し

その年に支払った試験研究費の額に応じて法人税額から税額控除を受けられる「研究開発税制」ですが、税額控除の要件や法人税額に対する控除上限が毎年のように改正される、非常に面倒な税制です。

今回の改正では、試験研究費の税額控除をより受けやすくするため、税額控除率の下限を現行の2%から1%に引き下げ、上限を現行の10%から14%になっていて、控除税額についても試験研究費の増減に応じて変動するようになりました。

基本的には、投資を増加させるインセンティブがより強化され、適用期間も3年間延長されています。

ただ画期的な製品や新規性のあるサービスを開発している企業にとっては、条件に合致さえすれば有利な税制なので、改正された要件についてはよく確認しましょう。

先導的人材投資に係る税制措置

企業の成長を先導する人材の創出を後押しするため、次のような優遇措置が新設されました。

①学校教育における企業先導人材の育成

大学や高等専門学校、一定の専門学校を設置する学校法人の設立費用として企業が支出する寄附金について、個別の審査を受けなくても全額損金算入が可能となる枠組みを設ける。

②先導的研究開発人材の活用・育成

博士号取得者や、一定の経験を有する研究人材を外部から雇用することに対し、研究開発税制における優遇措置を創設する。

③デジタル推進人材の育成

企業がDXを進めて行く上で不可欠なデジタル人材の育成・確保を促すため、DX投資促進税制において、人材育成・確保等に関連する事項を要件化する等の見直しを行う。

見てわかるとおり、研究開発税制やDX投資促進税制などを活用した優遇措置が取られる、または寄付金控除の見直しなので、個別の条件を確認する必要があります。

中小企業者の軽減税率の延長

中小法人の年800万円以下の所得金額に対して適用されている、時限的な15%という法人税率が2023年3月31日で終了するところ、今回の税制改正でこの期間が2年延長となりました。

インボイス制度に関係する改正

2023年10月1日からスタートするインボイス制度(適格請求書等保存方式)に関して、2023年度税制改正でいくつかの変更点がありました。

基本的には、混乱が予想される運用について緩和される内容になっていますが、重要なポイントについて押さえておきましょう。

2割特例の導入

インボイス制度のスタートに当たって、本来は免税業者であったものが事業上の理由でやむなく課税事業者へなった方も多いのではないでしょうか。

そのような事業者については、2023年10月から2026年9月30日までの日の属する各課税期間における消費税の納付税額を、売上にかかる消費税額の2割とすることができる特例が導入されました。通称「2割特例」という措置です。

2割特例の適用を受けるために事前申請等は不要で、確定申告書へ2割適用を受ける旨を記載するのみで済みます。

仕方なく課税業者になった事業者の多くは、簡易課税制度を選択すると思いますが、第1種事業(卸売業)以外の事業者は、この2割特例の適用を受けた方が有利です。

小規模事業者特例の導入

基準期間における課税売上高が1億円以下である事業者、または特定期間における課税売上高が5,000万円以下である事業者に限って、2029年9月30日までに行う支払対価1万円未満の課税仕入れについては、帳簿記載のみで仕入税額控除が認められるという特例が導入されます。

とはいえ、このような少額のインボイスは簡易インボイスであることが多いので、損金経理ずるうえで結局保存する必要があるでしょう。

登録申請書提出期限の運用の柔軟化

2023年10月1日のインボイス制度スタートに間に合わせるため、適格請求書発行事業者の登録を受けようとする事業者は、原則2023年3月31日までに登録申請書を提出しなければなりませんでした。

もう期日は過ぎていますが、期日後に登録申請書を提出する場合は「困難な事情」を申請書に記載する必要とされています。

それが今回の改正で、「困難な事情」を記載しなかったとしても、申請書をそのまま受け付けてもらえることになりました。

つまり理屈上は、2023年9月30日までに申請書を提出すれば、インボイス制度開始日である2023年10月1日に登録が間に合います。

ただ、ギリギリすぎると登録番号の付番が間に合わないので、課税業者になるか迷っている方は余裕をもって判断しましょう。

返還インボイスの交付義務免除

インボイス制度では、売り主が値引き等を行った場合に、その値引きについて適格返還請求書(返還インボイス)を交付しなければなりません。

これを実務上で考えると、例えば売掛金が振込入金される場合、振込手数料が引かれていたらそれに対して返還インボイスを発行する必要があります。

そんな対応をしていたら、経理部門の作業量は膨大になり、仕事どころではなくなるでしょう。

そこで今回の改正では、税込の値引き額が1万円未満である場合には返還インボイスの交付義務が免除されました。

インボイス制度開始後における申請書提出期限の変更

免税事業者が課税期間の最初の日から登録を受けようとする場合、課税期間の初日から1ヶ月前までに申請書を提出する必要がありました。

その点について今回の改正で、15日前までの申請で良いこととされ、課税期間の途中で登録を受けようとする免税事業者についても「申請書提出日から15日以後の日を登録希望日として記載する必要がある」と明示されました。

まとめ

税制は社会情勢の変化に対応して毎年変化するものですが、対応する側にとっては負担を伴うこともあります。

2023年に関していえば、インボイス制度がスタートすることで企業の負担が大きくなり、ついそちらに目を奪われがちです。

しかし今回の2023年度税制改正も、ケアしなければならない内容も含まれているので、本記事を参考にして全体像を把握していただければ幸いです。

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2024.10.21

- リーダーシップへの舞台裏Vol.2 ~今を駆ける社長のインタビューシリーズ~

- 2024.10.08

- リーダーシップへの舞台裏Vol.1 ~今を駆ける社長のインタビューシリーズ~

- 2024.06.24

- 無申告で税務調査が入ったらどうなる?立ち合いを税理士に依頼すべきか、メリットを解説。

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス