【簡単図解】減価償却がわかれば資金繰りがわかる!減価償却と借入金とキャッシュフローの関係

目次

こんにちは、埼玉県川越市の税理士法人サム・ライズの山口純です。

以前の記事で、財務三表のうちBS(貸借対照表)とPL(損益計算書)を解説しました。

次はキャッシュフロー計算書です。

次々回に詳しく解説しますが、キャッシュフロー計算書(間接法)では、利益に減価償却費を足します。

なぜ、利益に減価償却費を足すか、そもそも減価償却費とは?キャッシュと何の関係があるのか?をこの記事でたくさんの図や表でわかりやすく解説していきたいと思います。

財務三表とは

財務三表は、以下の3つの計算書のことを指します

①貸借対照表(B/S)

②損益計算書(P/L)

③キャッシュフロー計算書(C/F)

これら3つの計算書は、会社の経営活動を表す最も重要な計算書として、「財務三表」と呼ばれています。

次はキャッシュフロー計算書の解説をしたいのですが、その前に

損益計算書が

収益 ≠ 現金の動き

費用 ≠ 現金の動き

である事を理解する事が必要です。

利益≠お金の動きの理由

そこで、、

前回:発生主義、実現主義、費用収益対応の原則

今回:減価償却

次回:引当金

の、3つの会計上、非常に重要な論点を解説していき、収益費用及び現金の動きが異なる事の理解をしていきましょう。

この3つの考え方が理解できて、キャッシュフロー計算書の仕組みが理解できたら脱入門です!!

なるべく、わかりやすく解説していきますので、頑張っていきましょう!

今回は、キャッシュフロー計算書を理解する上でキーポイントとなってくる減価償却のお話をしていきます。

今回は、減価償却の細かい会計処理は説明せず、大枠が理解できるように、概要及び、キャッシュとの関係を中心に解説していきます!

減価償却とは

減価償却とは、有形固定資産の取得原価を使用期間にわたって費用として分配する会計的テクニックのことをいいます。

損益計算書は、一定期間の会社の経営成績を表しており、会計期間毎に区切られて作成されます。

そこで、有形固定資産の取得原価を、適切な期間に適正な金額を、各会計期間に費用として振り分ける必要があります。

もし減価償却がなかったら

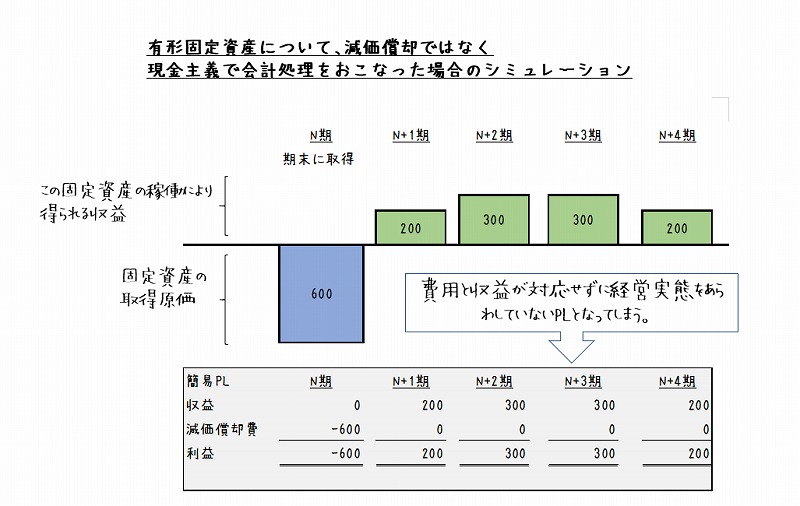

もし、減価償却をせずに、現金主義で有形固定資産の取得時に一括で費用計をしたらどうのような、損益計算書になってしまうでしょう?

本来なら、この固定資産の稼働により獲得した収益と対応させて費用を各PLに計上しなくてはいけないのに、上記のように、経営実態を表さないPLとなってしまいます。

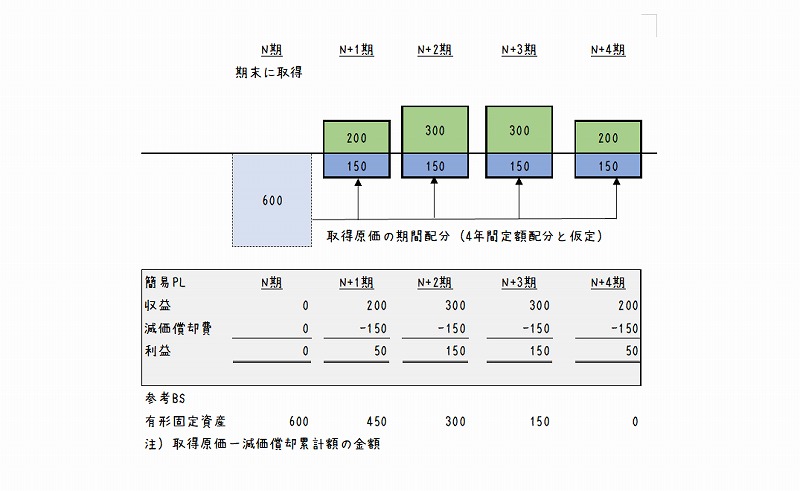

取得原価を使用期間に配分

そこで、減価償却という会計的にテクニックを使用して、固定資産の取得原価を使用期間に渡って、下記の表のように配分していきます。

減価償却により、適正な費用配分ができ、経営実態をより適切に表すPLとなりました。

減価償却資産の種類、使用期間(耐用年数)や配分方法(定額法、定率法等)については、資産ごとに決まりがあり、経営者が恣意的に費用を配分できないようになっています。この記事では、キャッシュとの関係を理解して頂きたいため、減価償却の計上方法等に関しては細かく解説しませんが、取得原価を使用期間に渡って費用として各会計期間に配分していくという、減価償却の特徴さえ理解して頂ければ大丈夫です。

減価償却費の性質

現金支出を伴わない費用

減価償却費は、非現金支出費用といて、過去の取得原価が配分された費用なので、費用を計上した会計期間においては、実際の現金の支払いはありません。(もちろん、取得時には支出がありましたが)

これは、今後、減価償却とキャッシュの関係を理解する上でとても重要になってくるポイントです。

自己金融効果と節税効果

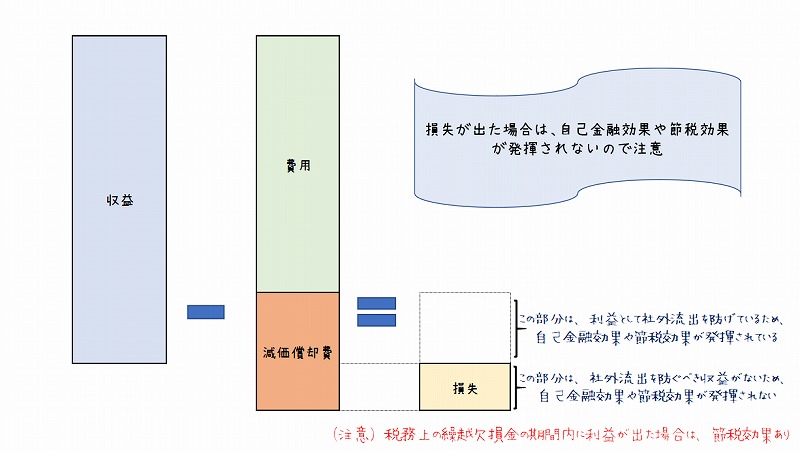

減価償却は、自己金融効果(内部留保効果)や節税効果があるとよく言われます。これは、減価償却費が非現金支出費用であるがために現れる効果なのですが、なぜ、減価償却費を計上すると内部留保が増えるのか?節税効果があるのか?なかなかピンときませんよね。

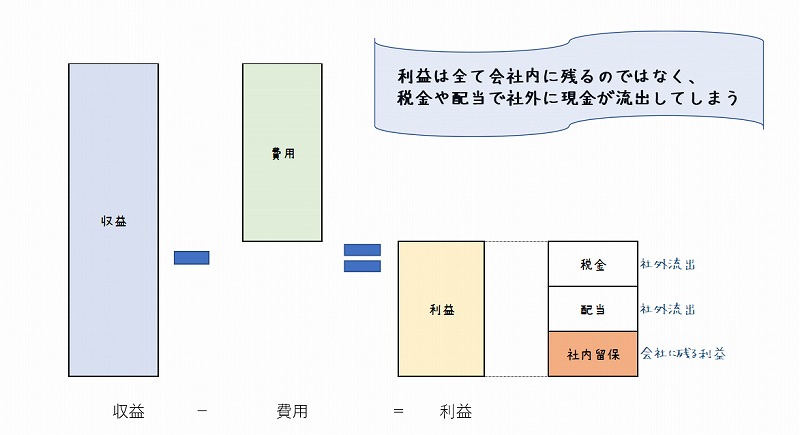

利益の社外流出

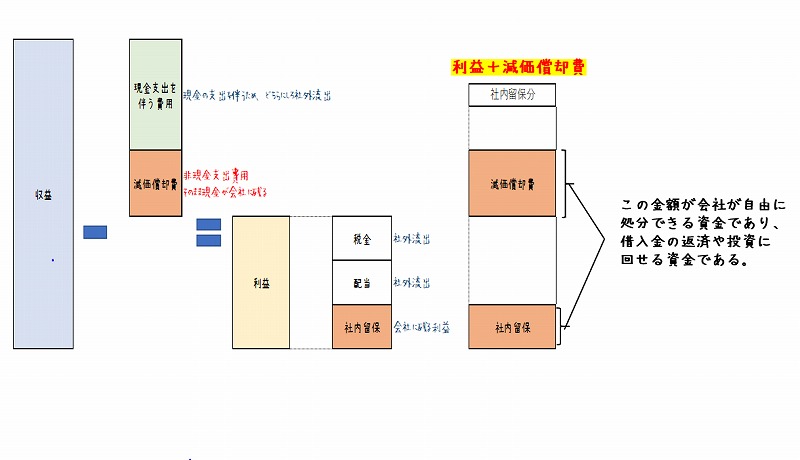

減価償却費に資金の内部留保効果があるのは、減価償却費が現金の支出のない費用&利益が社外流出してしまうからです。

利益(税引き前当期純利益)は、全額社内に残りません。税金と配当で社外流出してしまいます。

利益のうち、約30%は税金としてお金が社外に流出してしまいます。

利益のうち、会社によりますが、利益処分で、上場企業でしたら、約30%~40%は配当として社外に流出してしまいます。

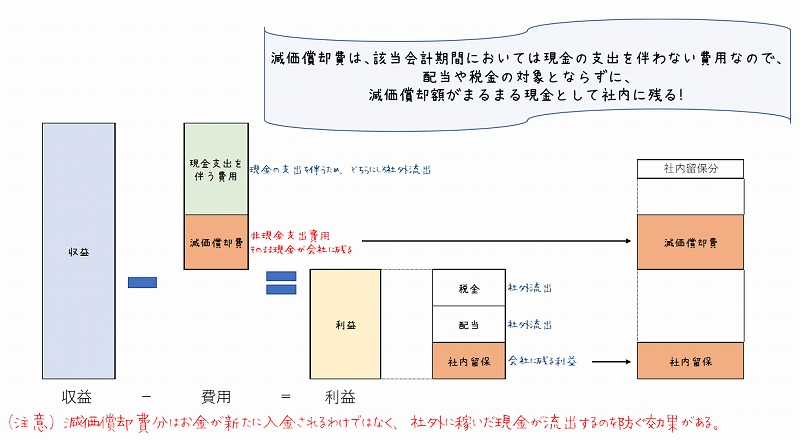

減価償却費分は、社外流出を防げる!?

下の図を見てください。

減価償却費分は、費用として計上されているので、利益の処分対象とならず社外流出はしません。しかも、他の費用と違って、非現金支出なので、減価償却費分は、まるまる稼いだ現金を社内に残すことができます。

だって、取得した時に実際に支出しているから、その分が戻ってきただけなのでは?と、ちょっと狐につままれた気分がしますね。

実際にその通りです。取得時には費用と計上されず、後に減価償却費を計上された期にこういった効果がありますよってだけです。あくまでも、有形固定資産の取得原価の適正な期間配分により、減価償却費を計上した期の付随的な効果にすぎません。

ただ、支出時に一括費用計上をした場合に、それをカバーできるだけの収入があれば、取得時に取得原価分だけ利益が減少し、税金や利益処分による社外流出が防げるので、長期的には、減価償却をした場合と効果は変わりません。しかし、取得原価が多額である場合で、それを一括費用計上したことにより損失が出た場合は、対応する内部に留保すべき資金(収益)がないので内部留保効果は発揮されません。配分された減価償却費のほうが毎年ちょっとずつの費用が計上されるので、この効果を得られやすくなります。ただ、損失が出た年はこの効果はなくなります。(繰越欠損金の期限内で将来利益が出たときに節税効果はありますが。)

あくまでも、この減価償却費計上による自己金融効果や節税効果は、利益の出ている会計期間において、結果的に得られる効果です。

ただ、この効果を知っていると、利益が出ている前提で、減価償却費分はまるまる現金として社内に残るので、借入金で減価償却を購入した場合の資金繰り計画に役に立ちます。

減価償却費分を、借入金の返済の資金源にできるのです。

以下は、減価償却費と借入金の関係について解説していきます。

借入金と減価償却とキャッシュの関係

金融機関が企業に融資する際の指標として、

「利益+減価償却費」の金額で、借入金を何年で返済できるか?をチェックする債務償還年数というものがあります。(利益は、営業利益だったり、税引後当期純利益だったり、場合によって異なります)

それは、上記で解説した通り、減価償却費分は、利益が出ていれば、社内に残る返済に充てられる資金であるからです。

借入金の返済は費用ではない

借入金の返済は、実際に現金の支出を伴いますが、会社の経営成績とは関係ないので、財務状態を表す貸借対照表に残高が計上されているだけで、経営成績を表す損益計算書に費用として載ってきません。(支払利息は、営業外費用としてPLに計上されます)

減価償却が支出を伴わない費用で、借入金の返済は費用として計上されな支出で、逆の性格を持っています。

これは、損益と収支がズレる大きな原因で、今後、キャッシュフロー計算書を理解する上でとても重要なポイントです。

このように、借入金はBSに残高が載って来るだけで、PLに情報がないため、借入金の返済計画等は、別途資金繰り表等で検討する必要があります。

上記のように、ざっくりいうと、「利益+減価償却費」が借入金の返済の資金源になります。

借入金で有形固定資産を購入した場合

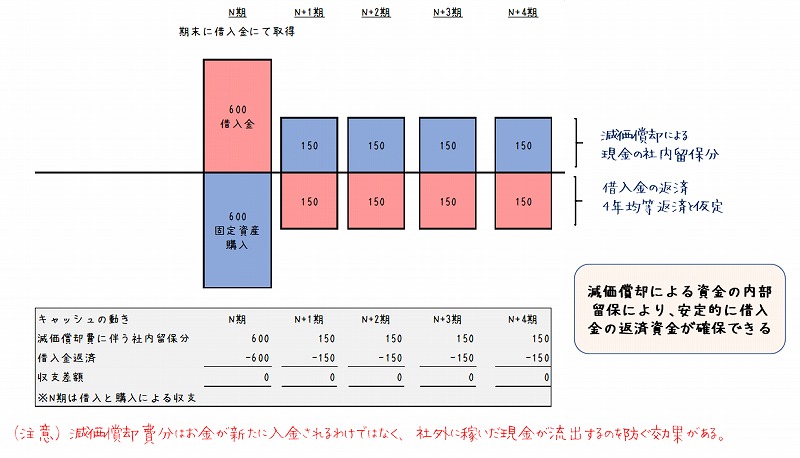

ここで、有形固定資産を借入金で購入した場合を見てみましょう。

有形固定資産は、毎期減価償却費計上により、資金が社内に残る。

→その減価償却費により社内に残った資金で借入金を返済する。

このように、(損失が出ていない場合は)減価償却費を計上することにより毎期安定的な返済資金を確保できます。借入金にて有形固定資産を購入する際は、利益と減価償却期間と返済期間のバランスを考える必要がありますね。

下の表は、600の有形固定資産を借入金で購入し、4年で償却及び返済をした場合のシミュレーションをしたものです。

これ以外に支払利息の支払いはもちろんありますが、借入金の元本返済が、減価償却による内部留保資金で綺麗に賄われています。

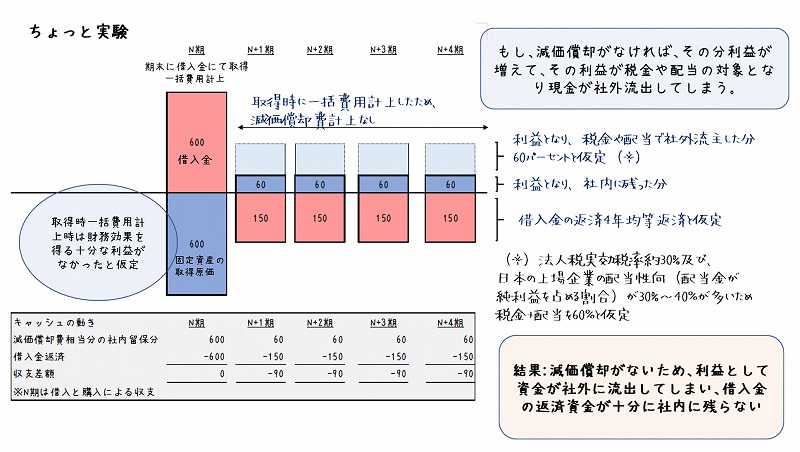

もし減価償却がなかったら

ここで、ちょっと実験です。

上記図と同じ例で、600の有形固定資産を借入金で購入し、600を購入時一括償却ですべて費用化し、減価償却がなかった場合はどうなるかをみてみましょう。(簡単の為、一括償却時に十分な利益がなく、費用計上による節税効果等がなかったと仮定します。)

このように、有形固定資産を借入金で購入した場合は、減価償却費と借入金の返済の時期を合わせた方が、安定した資金計画が出来る事がわかりました。

簡易キャッシュフローとEBITDA

ここで、減価償却費を使った重要な財務指標を紹介したいと思います。

簡易キャッシュフロー

簡易キャッシュフローは、先ほどの債務償還年数を算定するのにも用いられた「利益+減価償却費」で求められます。

「税引後利益+減価償却費」だったり、「営業利益+減価償却費-法人税」だったり、使用目的等によっても計算方法は様々ですが、基本は「利益+減価償却費」を」アレンジしていきます。

簡易キャッシュフローは、会社が投資や借入金の返済に回せる事業から得た資金を簡易的に求めたものです。

EBITDA

EBITAはEarning Before Interest Taxes Depreciation and Amortizationの略で、支払利息と税金を控除前の利益に減価償却費を足したものです。

ざっくりいうと、「営業利益+減価償却費」で、先ほどの簡易キャッシュフローと同様、事業で儲けたキャッシュを簡易的に求める指標です。

減価償却自体は資金を生み出さない

事業から得たキャッシュが「利益+減価償却費」なので、減価償却費を計上したら資金を生み出す魔法のような錯覚が生まれますが、非現金支出費用である減価償却費の計上により、稼いだ資金を社外に流出するのを防ぐ効果があるだけです。資金を稼がなくてはその効果も得られません。

資金繰りをよくしたいなら、利益を出す!は大前提の上で、減価償却費の財務効果を資金繰りの際に考慮しましょう。

減価償却費とキャッシュフロー計算書の関係

キャッシュフロー計算書は後に詳しく説明していきますが、

今回の記事で、簡易的に事業で得たキャッシュを知りたいのであれば、

「利益+減価償却費」で求めるということがわかりました。「利益+減価償却費」はキャッシュフロー計算書を作成する上で基礎となる重要なポイントです。

ただ、これだけでは、実際の事業から得たキャッシュと少しズレてしまうので、他にも調整が必要ですが、これはキャッシュフロー計算書の回で詳しく解説していきます!

次回は、減価償却と同様、非現金支出費用ですが、性質が減価償却と逆な、引当金について説明していきたいと思います。

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2025.07.07

- リーダーシップへの舞台裏Vol.20 ~今を駆ける社長のインタビューシリーズ~

- 2025.07.07

- リーダーシップへの舞台裏Vol.16 ~今を駆ける社長のインタビューシリーズ~

- 2025.07.02

- 【法人向け】税務調査とは?入る「確率」や入られやすい「特徴」「時期・頻度」等を解説

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス