キャッシュを増やす仕組み〈その1 利益と借入金のバランス〉

目次

こんにちは、埼玉県川越市の税理士法人サム・ライズの林亜由美です。

先日の福島県沖の地震では、10年前の東日本大震災以来とも言われるほどの強い揺れが、広い範囲で観測されました。その後も何度も余震があり、不安な毎日が続いていますが、みなさまいかがお過ごしでしょうか。

被災された皆様に心よりお見舞い申し上げますとともに、一日も早い復興をお祈り申し上げます。

はじめに

さて、みなさんは、『黒字倒産』という状況を想像したことがありますか?

商品が売れて利益があるにも関わらず、手元に現金がないために、借入金の返済などができなくなり倒産する状況です。

せっかく起業したのに、その会社が倒産するだけでなく、多額の借金を抱えて終わるなんてことは、是が非でも避けたいですよね。

そこで重要になってくるのが、手元にある現金、つまり『キャッシュ』です。この『キャッシュ』をいかに貯められるか、そしていかに増やしていけるかでその会社の安定性が決まるのです。

ではどのようにすれば『キャッシュ』は増えるのか、その仕組みを知るために、まずは今回〈利益と借入金のバランス〉について、そして次回〈ストラック図の分析と目標設定〉について、さらに次々回〈検証によって見えてくる改善のポイント〉について、この3回に分けて解説していきたいと思います。

利益と借入金の関係性を考える

以前のブログ(https://some-rize.jp/blog/keieishien/3tsunosuji/)でもお伝えしたとおり、会社が行う資金調達の方法は3つしかありません。

それは、

1.出資

2.借入

3.利益

です。

これら3つのうち、自分でコントロールできる資金調達手段は、3番目の「利益」のみでしたよね。

自分さえ頑張ればいくらでも増やすことができる、自分でコントロールできる「利益」をどんどん積んでいくことが、会社に『キャッシュ』を増やし、会社を強くすることにつながっていく、ということも以前のブログでお伝えしました。

ですが実際に、利益がそのまま『キャッシュ』になるのかというと、実はそうではないのです。

ここで注目すべきは、先に述べた資金調達手段の2番目「借入」なのですが、一体どういうことなのか、次項で一緒に考えてみましょう。

「借入金」とは何か?

まずは、そもそも「借入金」とは何なのか、その本質について考えてみたいと思います。

通常、会社は売り上げによって出た利益を積み上げて、貯めたお金を経費に投入したり、または貯めたお金で新しい設備を購入したりしますよね。

そしてその経費や新しい設備によってまた新たな利益を生み出す、ということを行っています。

一方、銀行から借り入れをする場合、会社はそのお金を経費に投入したり、または借入金で新しい設備を購入したりします。

ということは、借入金は、売上によって出た利益を積み上げて、貯めたお金に相当することになりますよね。

つまり、借入金は利益と時間の「前借り」であると言えます。

ですので、借入金の返済は、当然のことながら利益から行っていかなければならない、ということになるのですが、ここで重要になってくるのが、利益と借入金の「バランス」です。

ではどのような「バランス」が理想的なのか、次項で見てみましょう。

利益と借入金の理想的なバランスとは

仮に、借入金の返済額が利益よりも大きい状態【利益<借入金】の場合を考えてみましょう。

・今月の利益・・・100=Ⓐ

・今月返済しなければならない借入金・・・150=Ⓑ

だったとします。

利益Ⓐから借入金Ⓑを返済するということを数式にすると、こうです。

Ⓐ100-Ⓑ150=△50・・・Ⓒ

つまり、利益だけでは返済できないということになります。

そこで、利益だけでは足りなかったⒸ△50の分を、当月の利益以外で捻出しなければならないのですが、方法としては、利益以外に持っているお金も費やすか、あるいは新たな借入金をおこしてそこから返済していく、などということになりますよね。

その結果、いつまでたっても借入金は減らず、会社のお金が減り続ける、という事態に陥るのです。

つまり、利益と借入金のバランスとしては、利益が借入金返済額を上回る状態【利益>借入金】であることが理想的だと言えます。

ではこのことを、実際に具体的な数値を見ながら、次項で詳しく解説していきたいと思います。

利益と借入金のバランスを数値で見る

ここでは、以前私どものところへご相談いただいた、A社の事例を、

・損益計算書

・貸借対照表

・ストラック図

を用いて、順に見ていきたいと思います。

みなさんもぜひ、自分の会社はどうだろうと考えながら見てみてください。

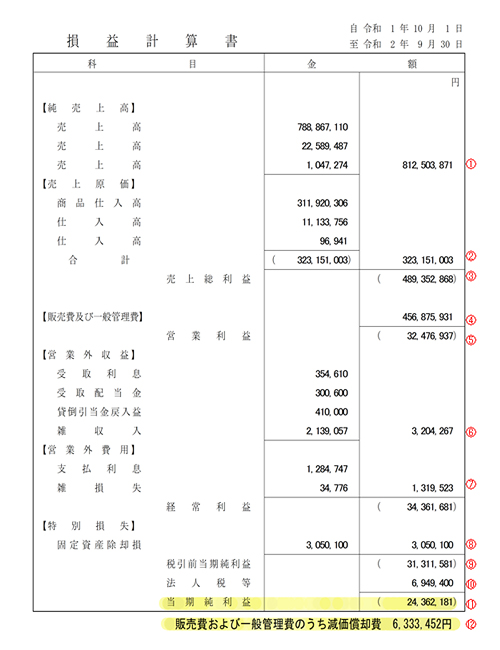

損益計算書

まずは損益計算書を用いて、A社が今期どれだけの『キャッシュ』を残せたのか、というところを見ていきたいと思います。

下表をご覧ください。

まず、純売上高が812,503,871円…①、売上原価が323,151,003円…②となっているため、売上総利益(=粗利)は純売上高①から売上原価②を引いた489,352,868円…③ということになります。

つまり、粗利率は

③売上総利益489,352,868円÷①純売上高812,503,871円=約60%

だということになります。

次に、販売費及び一般管理費(=経費)が456,875,931円…④あるため、売上総利益③から販売費及び一般管理費④を引いた32,476,937円…⑤が営業利益となります。

ここに、営業外収益3,204,267円…⑥を足したうえで営業外費用1,319,523円…⑦を差し引くと、経常利益が34,361,681円だということが分かります。

そこから特別損失3,050,100円…⑧を差し引いて税引前当期純利益31,311,581円…⑨が出ます。

さらに法人税等6,949,400円…⑩を差し引いた結果、当期純利益24,362,181円…⑪が出ました、という決算になります。

ここで忘れないでいただきたいのが、表の一番下に書いてあります、「減価償却費」です。

「減価償却費」とは簡単に言うと、販売費及び一般管理費(=経費)に計上はするものの、実際には現金を伴わない経費となります。

ですので、この「減価償却費」6,333,452円…⑫と当期純利益24,362,181円…⑪を合計した金額30,695,633円…⑬が、今期増やすことのできた『キャッシュ』だということになります。

このように損益計算書を読み込むことで、A社は今期、30,695,633円の『キャッシュ』を増やすことができた、ということが分かりました。

次は、貸借対照表を用いて、借入金の返済額がいくらあるのか、ということを見ていきたいと思います。

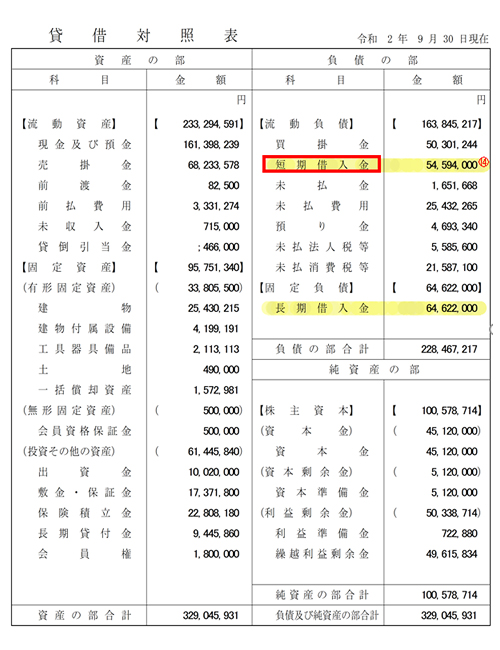

貸借対照表

早速ですが、下表をご覧ください。

A社の場合、【流動負債】の項目の中の「短期借入金」という項目に、来期一年間で返済しなければならない借入金54,594,000円…⑭を計上しています。

みなさんの決算書の中にも、「短期借入金」あるいは「一年以内返済借入金」などと表示されているかと思いますので、確認してみてください。

この「短期借入金」あるいは「一年以内返済借入金」というのが、来期一年間で返済をしなければならない借入金、ということになります。

そうすると、A社は、今期増やすことのできた『キャッシュ』⑬30,695,633円を、来期一年間で返済しなければならない借入金⑭54,594,000円にあてることになります。数式にすると、こうです。

⑬30,695,633円-⑭54,594,000円=△23,898,367円

つまり、『キャッシュ』だけでは、借入金の返済に23,898,367円足りない、ということになります。

このことをより分かりやすくするために、次項で「ストラック図」と言われる図にして見ていきたいと思います。

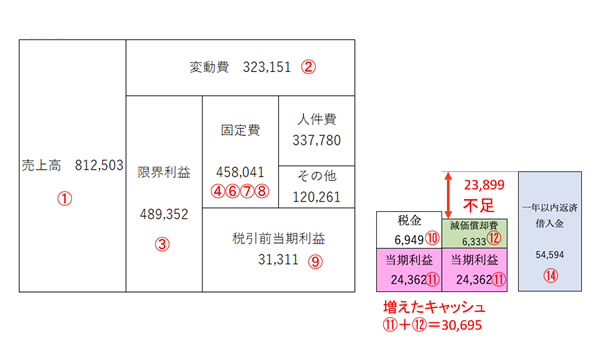

ストラック図

ここでは、「損益計算書」と「貸借対照表」を、視覚的に把握できて理解しやすくなる「ストラック図」という図に置き換えて、みていきたいと思います。

下図をご覧ください。

早速、前項までにお話してきました「損益計算書」と「貸借対照表」の項目①~⑭までを、上のストラック図に当てはめていきます。

なお、ここでは便宜上千円未満は切り捨てて、単位を〔千円〕としています。

まず一番大きなブロック「売上高」には、①純売上高の812,503千円、その右側の「変動費」には、②売上原価の323,151千円、「限界利益」には③売上総利益の489,352千円を入れます。

次に「限界利益」の右側、「固定費」には④販売管理費及び一般管理費の456,875千円と⑥営業外収益の3,204千円、⑦営業外費用の1,319千円、⑧特別損失の3,050千円を計上します。

さらにこの「固定費」を、人件費とそれ以外の費用に分けておきます。

そして「固定費」の下「税引前当期利益」には⑨税引前当期純利益の31,311千円を入れます。

それから、「税引前当期利益」の右側のブロック上段「税金」には、⑩法人税等の6,949千円を入れ、下段「当期利益」には「税引前当期利益」から「税金」を差し引いて残った⑪当期純利益の24,362千円が入ることになります。

この「当期利益」だけを抜き出して、「減価償却費」を足したところで、今期増えた『キャッシュ』の額が分かります。

つまり、この緑色のブロック「減価償却費」には、⑫減価償却費の6,333千円が入るため、今期増えた『キャッシュ』は、

「当期利益」24,362千円+「減価償却費」6,333千円=30,695千円

となりますね。

そして一番右側のブロック「一年以内返済借入金」に、先ほど貸借対照表で見た⑭短期借入金の54,594千円を入れて、今期増えた『キャッシュ』と比べることになります。つまり、

増えた『キャッシュ』30,695千円-「一年以内返済借入金」54,594千円=△23,899千円

となることが分かります。

この「ストラック図」によって、A社の経営状況を感覚的に理解することができましたが、このままにしておくと、A社は、来期一年間で会社の『キャッシュ』が2,400万円弱減ってしまうことになります。

そこで、どうすればこの状況を打開することができるのか、ということを、次項で考えていきたいと思います。

理想的なバランスにするためのアプローチ

具体的な改善方法としては、大きく分けて以下の2つになります。

・借入金へのアプローチ

・売上へのアプローチ

まずさきに、借入金自体を見直すことはできないか、ということを考えていきましょう。

銀行借入条件を見直す

まずは銀行の借入条件を見てみましょう。

・「借入期間」は、毎年の返済額に無理のないように設定されているか。

・「据え置き期間」は何年間あって、今から何年後に返済が始まるのか。

・複数本の借入金がある場合は、来期の返済額がいくらなのか、その次はいくらになるのか、そして「MAX」の返済額はいつ、いくらになるのか。

以上のようなことを見直し、現在の『キャッシュ』に見合う返済額になるように、借入期間や利率が適正かどうか考えてみてください。

そして必要に応じ、その借入期間や利率の交渉をしていくことになります。

ただし、これは銀行との交渉あってのことですので、100%自分たちの力でなんとかなる、というわけにはいきません。

そこでもうひとつのアプローチとして、借入金の返済額をまかなえる分の利益を得るために、最低いくらの売上が必要なのか、ということを、次項で再度「ストラック図」を用いて逆算してみたいと思います。

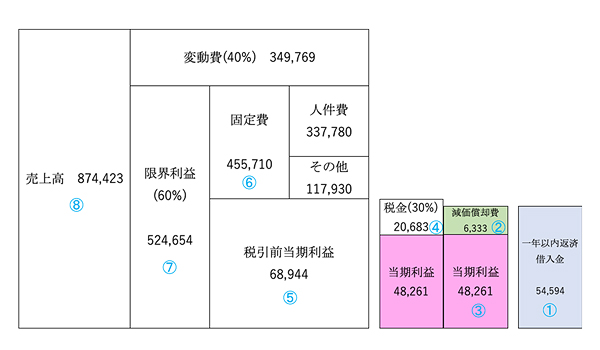

最低限必要な売上高を逆算する

早速ですが下図をご覧ください。

今回は仮に、借入条件を変えることができなかった場合に、どれだけの利益や売上が必要なのか、試算してみたいと思います。

上のストラック図の①から順に解説していきます。

①「一年以内返済借入金」は、借入条件を変えることができなかったので、金額も変更なく54,594千円となります。

②「減価償却費」も変更ありませんので6,333千円を入れ、

③「当期利益」は、①「一年以内返済借入金」から②「減価償却費」を差し引いて求めます。

数式にするとこうです。

54,594千円-6,333千円=48,261千円…③

④「税金」はここでは仮に30%だとすると、③「当期利益」を0.7で割り戻した金額が⑤「税引前当期利益」となります。

数式にするとこうです。

48,261千円÷0.7=68,944千円…⑤

68,944千円-48,261千円=20,683千円…④

⑥「固定費」も変わらないと仮定して455,710千円を入れ、そこに⑤「税引前当期利益」を足すと、⑦「限界利益」が求められます。

数式にするとこうです。

455,710千円+68,944千円=524,654千円…⑦

最後に⑧「売上高」を考える時に思い出していただきたいのが、「粗利率」です。

3.1.損益計算書の項の中で、売上高の中の売上総利益の割合、つまり「粗利率」が60%だと分かっています。

これを用いて、⑦「限界利益」を0.6で割り戻すと、⑧「売上高」が求められるのです。

数式にするとこうです。

524,654千円÷0.6=874,423千円…⑧

これで、借入金の返済額をまかなえる分の利益を得るために、最低いくらの売上が必要なのか、ということが分かりましたね。

ここで、現在の売上高と比べてみましょう。

現在の売上高:812,503千円

想定の売上高:874,423千円

その差61,920千円

つまり、借入金額を変えず、売上だけでなんとかしようと考えた場合、現在より6千万円以上も売上をアップさせなければならない、ということになります。

そう考えると、とても大変な額ですよね。

けれども実は、改善のポイントは売上だけではないのです。

では、どういったところに改善のポイントがあるのか、次回とその次のブログに分けて、詳しく解説していきたいと思います。

まとめ

ここまで、会社の『キャッシュ』を増やすために、今回は〈利益と借入金バランス〉について見てきましたが、いかがでしたでしょうか。

次回のブログでは主に、今回用いた「ストラック図」をより細かく分析し、それにより今後の目標を設定することで、売上以外にも改善できるポイントがどこに潜んでいるのか、ということを見ていきたいと思います。

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2025.07.07

- リーダーシップへの舞台裏Vol.20 ~今を駆ける社長のインタビューシリーズ~

- 2025.07.07

- リーダーシップへの舞台裏Vol.16 ~今を駆ける社長のインタビューシリーズ~

- 2025.07.02

- 【法人向け】税務調査とは?入る「確率」や入られやすい「特徴」「時期・頻度」等を解説

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス