そもそも引当金って何?引当金の目的、性質、会計と税務の違いを簡単解説

目次

こんにちは、埼玉県川越市の税理士法人サムライズの山口純です。

引当金という言葉を聞いたことがあるけど、引当金についてよくわからないって方は多いのではないでしょうか?

引当金は、税務上は殆ど認められてないので、中小企業の決算書に載ってくる引当金は、貸倒引当金ぐらいで、なかなか目にする機会がないからかもしれません。

そこで、今回の記事で、引当金ってそもそも何?引当金の計上目的や、性質は?といって疑問を解説していきたいと思います。

また、現在財務3表(BS,PL,CF)を解説しており、次に解説する三番目のキャッシュフロー計算書の作成にも関係してくる概念のため、引当金の性質を頑張って理解していきましょう!

引当金って何の為に計上するの?

後ほど要件や種類は詳しく説明しますが、

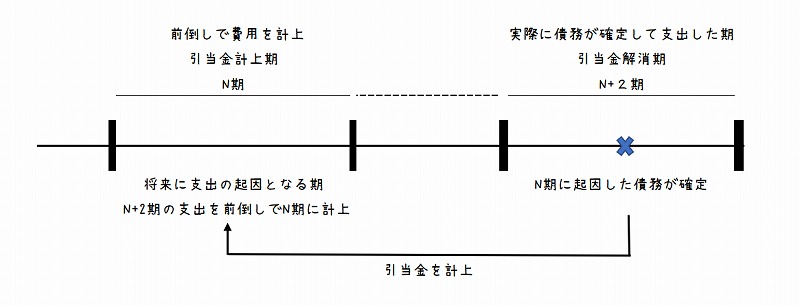

引当金は、将来の支出が今期に起因しているなら、まだ支出が確定していなくても、今期の費用として計上しましょう、という費用の前倒し計上です。

発生主義と保守主義

引当金は、

費用の原因が発生した期に、その費用を計上しましょうという、発生発生主義と、

企業の財政に不利な影響を及ぼす可能性がある場合には、これに備えて適当に健全な会計処理をしなければならないという保守主義の原則

の2つの会計上の主義や原則による計上されます。

例えば、10年後に建物の大規模な修繕が予定されているのならば、その建物を修繕する原因は今期の建物の使用にもあるため、今期にもその修繕費を前倒しで計上しようということです。

他にも、退職金の支払いは、原因は退職金支払時にあるのではなく、従業員が長い年月働いた事により、退職時に退職金を支払います。その退職金の支出額を、今期に従業員が働いた事により発生する退職費用として前倒しで計上しよう、ということです。他にも多数ありますが、後ほど解説します。

なんで、支出が確定していない費用を前倒しで計上するの?

それは、適正な期間損益を計上する事、及び、投資家や金融機関等のステークホルダー(利害関係者)に全ての情報を提供する為です。

現在の財務諸表をみて、今期に起因する費用の情報が全くなく、支出時に一気にどーんと多額の費用を計上して、サプラーイズ!!実は、これだけの支出が隠れていましたーー。では、投資家が安心して投資が出来ませんし、銀行の融資判断や、取引先の取引判断を誤ってしまいます。

ですので、たとえ支出が確定していなくても、今期に帰属する費用は、後にサプライズ発生してもらっては困るので、既に知っている将来の費用は網羅的に財務諸表で開示しましょうね!という目的で、引当金を計上します。

引当金の計上方法

ちょっと、仕訳の話しになってしまいますが、疑問に思った方もいらっしゃると思うので、引当金を計上することによって将来の費用をどうやって計上するかを解説します。

実際に、将来の修繕用の帳簿を作って、そこに現金を毎期積み立てて行くといった事はしません。会計上のテクニックなので、下記の仕訳を切って、将来の費用を今期に費用計上します。

仕訳をご存じない方は、

貸借対照表に引当金があったら、その金額分、将来の支出が予定されていて、もう、損益計算書に費用として計上されてるんだな。将来の支出時には、その引当金が取り崩されるだけで、もう引当てた額の費用の計上はもうないんだな。という視点で貸借対照表を見ましょう。

引当金の財務会計と税務会計での取り扱いの違い

上述のように、引当金は、企業会計原則に従って、適正の期間費用及びステークホルダーへの情報開示の為、財務諸表に計上しなくてはいけません。

ただ、税法上は、引当金の計上は殆ど認められていません。税法上は、債務確定主義に基づいて損金(税務上の費用)が確定されます。まだ、費用として支出が確定していない見積金額である引当金は税務上は認められません。

税務会計の目的は、公正な課税、法人税の金額を算出する事にあり、ステークホルダーへの情報開示を目的としていません。また、引当金の計上を認めていたら、まだ不確実な費用も計上されてしまい、税の回収が不安定となりますし、実務上の判断も困難になってしまいます。

そこで、税務上は、現在のところ、一定の要件の基、損金算入限度額の範囲内で貸倒引当金と返品調整引当金のみの計上を認めています。が、返品調整引当金は、2021年4月1日より廃止されるので、認められている引当金は貸倒引当金のみとなります。

「中小企業の会計に関する指針」では、中小企業でも、引当金の要件に該当したものは、引当金として計上しなければないらないとされていますが、この指針自体に強制力はなく、多くの中小企業は、利害関係者が限られているため、引当金は税務会計に従って、貸倒引当金のみを計上しているのではないでしょうか。

ちなみに、引当金の計上は見積りによる計上のため、経営者の恣意性が会計に介入しやすいので、会計監査の際に監査人は、慎重に引当金の計上額の妥当性について検討し、最後に、経営者から、きちんと合理的な見積で行っていますという確認書を提出して頂きます。このような恣意性の介入しやすい費用は、税務上では認められませんよね。

財務会計上、貸倒引当金以外の引当金を計上した場合は、税務上、損金算入はできないため、法人税の申告書の別表で利益から引当金の金額を減額して所得の金額を出します。また、その引当金に対応する税金に関しても、税効果会計で会計上は調整するのですがこちらに関しては、今後解説していきたいと思います。

将来上場を目指していたり、より適切な損益計算を行いたい方は、税務上では損金として認められませんが、企業会計基準上の引当金の計上を検討していみてもいいかもしれません。

引当金計上の要件

下記の①~④の要件に当てはまる事象に関しては、引当金として当期の費用を計上します。

①将来の特定の費用又は損失であること

②発生が当期以前の事象に起因していること

③発生の可能性が高いこと

④金額を合理的に見積もることができること

上記要件に該当しなければ引当金に計上することはできない。

①は、将来の特定の支出と置き換えてもいいと思います。

②は、将来の支出と当期の出来事に因果関係がある事が必要です。当期、従業員が働いたことによる将来の賞与だったり退職金だったり、当期の販売した製品に関する将来の製品保証費用だったり、今期の建物を使用したことによる将来の修繕費だったり、何らかの因果関係が必要です。

③発生の可能性が高い場合のみ引当金と計上します。例えば、訴訟を受けていてまだ損害賠償が発生するかどうかわからない等の不確実性が高いものに関しては、引当金を計上しません。でも、利害関係者にこの事実は開示する必要があるので、引当金ではなく偶発事象として、財務諸表に注記します。

④に関して、③の例と同様、訴訟中の案件で、損害賠償金を支払う可能性が高くなった段階でもまだ金額が合理的に見積もれない場合は、引当金を計上しません。財務諸表に注記します。

引当金の種類

それでは、どのような引当金がるかいくつかを簡単に見て行きましょう。

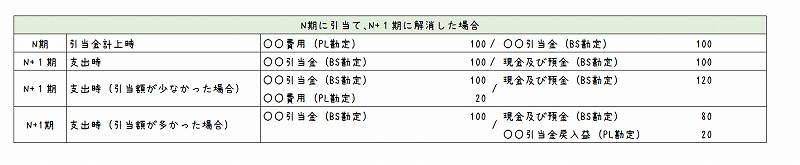

貸倒引当金

貸倒引当金は、掛け売上等でまだ、代金が回収されていない売上債権(売掛金、未収入金、受取手形等)のうち、回収不能が見込まれる額について計上した引当金です。特定の回収が怪しい債権は、個別に貸倒引当金を計上し、全体的には、過去の貸倒実績の平均値を用いて計上したりします。

評価性引当金とも呼ばれ、BS表示上は売掛金のマイナス勘定で表示されます。

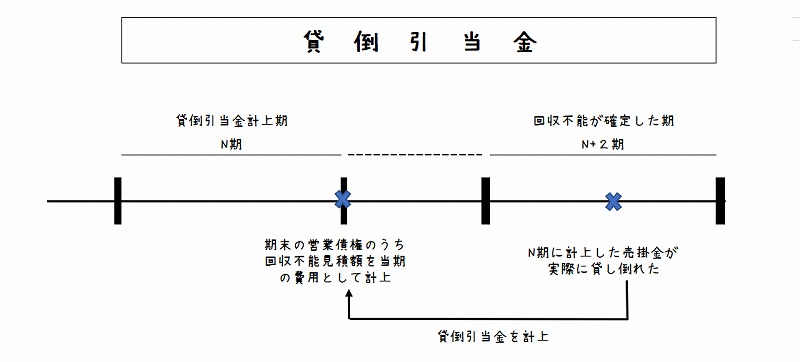

賞与引当金

賞与引当金は、今期に従業員が働いた事実により、来期に賞与が確定し支出される場合は、来期に支出された賞与に対し、今期に帰属する部分は賞与引当金を計上します。

例えば、3月末決算に会社で、賞与が12月と6月に支払われたとします。

6月に支払われる賞与は、1月~6月において働いた従業員の労働の対価として支給をするとします。3月末において、6月支給分のうち、1月~3月分を賞与引当金として計上する必要があります。

退職給付引当金

退職金制度を採用している会社は、将来、従業員が退職時に退職金を支払います。退職金は、長年に渡って従業員が会社に従事にしたことによる労働の対価として退職時に支払われます。退職金の一部は今期の労働に起因するので、今期の費用として、退職給付引当金を計上します。

退職金制度は、大きく確定給付年金制度と確定拠出年金制度があり、原則として、退職給付引当金の計上が必要なのは確定給付年金の方です。

なぜなら、確定拠出年金は、拠出額が確定しており、企業は拠出額以外の負担を負う必要がないので、拠出額を支払った時点で費用計上をすれば将来に追加で費用が発生する事はないからです。

一方、確定給付年金は、給付額が確定しているので、拠出額の運用が悪い等、将来の確定給付額を満たさないようであれば、給付額が満額となるように企業が追加で負担しなくてはなりません。そのため、将来の企業の退職金負担額を見積もって退職給付引当金を計上しなくてはいけません。

この退職給付引当金の計上額の算定は非常に複雑ですので、この記事では詳細を割愛しますが、今後機会がありましたら解説していきたいと思います。

有給休暇引当金

ん?有給休暇引当金?あまり聞いたことがないかもしれません。

国際的には以前より一般的に計上されている引当金ですが、日本では、有給休暇の消化率の低く、取得されなかった有給休暇の現金支給(買い取り制度)はありません。そのためか、日本において、有給休暇引当金の計上は任意ですが、あまり目にする事のない引当金です。

有給休暇引当金は、有給休暇が付与された期にその付与された有給休暇分の費用を計上しようとという考えです。

その期に付与された有給休暇の消化に関する人件費は、消化された期ではなく、付与された期に帰属する費用という事になります。

たとえば、今期に20日の有給休暇が付与された、日給2万5千円の従業員がいるとします。消化率は80%で16日を消化するとします。今期において、すでに10日の有給休暇を取っていた場合、あと6日は来期以降に取得することになりますが、今期付与された今期の費用であるため6日×2万5千円の15万円は今期の費用として有給休暇引当金として計上します。

給与の支払額自体の変更はないので、ちょっと腑に落ちない感じがしてしまいますが、発生主義に基づいた理にかなった考え方です。

国際会計基準(IFRS)とのコンバージョンが進んでる日本の会計基準ですが、今後もこの「有給休暇引当金」を耳にする事があるかもしれませんので、知っておくと役に立つかもしれません。

引当金とキャッシュフロー計算書の関係

引当金は、減価償却費と同様、現金の支出を伴わない非現金支出費用です。

減価償却費は既に支出した費用の配分であるのに対して、引当金は、将来の支出を見積もって今期に費用計上するという点で異なります。

ただ、税務法、基本的に引当金は認められていないため、減価償却費のように節税効果はないですが、それ以外は前回解説したような減価償却費と同様の副次的効果はあります。

そして、キャッシュフローへの影響も減価償却費と同じで、非現金支出費用なので、利益ベースから現金収支ベースに調整する際、「利益+引当金」と加算していきます。こちらに関しても、次回のキャッシュフロー計算書の解説の際に詳しく説明します。

このように、利益と現金の動きが異なる主な原因である

減価償却費

引当金

の解説がやっと終了しました!

利益と現金支出の関係は理解していただけたでしょうか?

次回は、キャッシュフロー計算書について解説していきます。

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2026.01.13

- リーダーシップへの舞台裏Vol.28 ~今を駆ける社長のインタビューシリーズ~

- 2025.12.08

- リーダーシップへの舞台裏Vol.27 ~今を駆ける社長のインタビューシリーズ~

- 2025.11.13

- リーダーシップへの舞台裏Vol.26 ~今を駆ける社長のインタビューシリーズ~

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス