「年金収入しかないからお金を借りられない」という声をよく聞きますが、年金受給者もお金を借りる方法はあります。

しかし申込条件を満たせる借入先を選ばないと、審査に通らず借り入れができません。

年金を担保にして借り入れのできる「年金担保貸付制度」は2022年3月末に終了しているため、代わりの方法を探す必要があります。

この記事では年金受給者がお金を借りる方法を6つ紹介するとともに、カードローンを選ぶ際のポイントも解説します。

最適な借入先がわかれば借り入れできるため、申し込む前にチェックしましょう。

ベルーナノーティスは高齢者向けのサービスで80歳まで申込可能!

ベルーナノーティスは申し込める年齢の上限が80歳までのため、70歳以上の人も借りられる可能性が高いです。

ベルーナノーティスでは、インターネットでの手続きが不安な高齢者も利用しやすいように、電話によるサポートも充実しています。

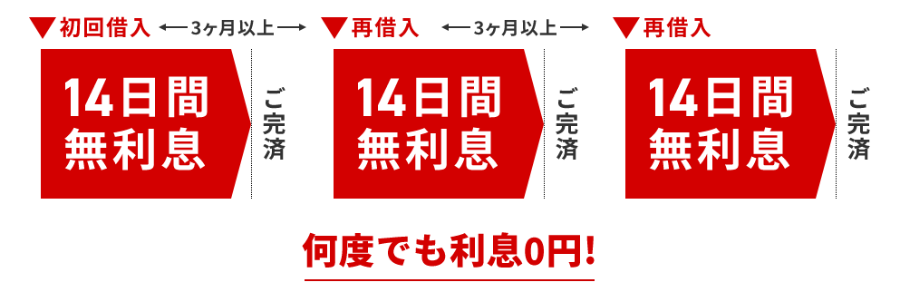

初めてベルーナノーティスで借り入れをした場合、14日間利息がかからないサービスもあります。

高齢者向けのサービスが充実していて、利息も節約できるカードローンを探している人にベルーナノーティスはぴったりです。

\80歳までの高齢者でも借りられる/

目次

- 1 年金受給者でもお金が借りられるカードローン!年金以外の収入が不要で即日対応可能な商品もある

- 2 年金受給者ができる限り早くお金を借りる方法!年金以外に収入があると利用できる大手消費者金融4選

- 3 年金受給者が利息を抑えてお金を借りるなら上限金利が低めな銀行カードローンがおすすめ

- 4 年金受給者でも地域に密着した地方の金融機関でお金を借りる方法がある

- 5 年金収入だけでは生活が苦しい人はカードローンよりも公的融資制度に頼ろう

- 6 年金受給者が担保を使ってお金を借りる方法!活用できるときは利用しよう

- 7 年金受給者が借り入れの方法を選ぶ際のポイント

- 8 年金受給者がお金を借りるときに注意すべきポイント!自由に年金を引き出せなくなる可能性も

- 9 年金受給者がお金を借りるときに審査で通るためのポイント4選

年金受給者でもお金が借りられるカードローン!年金以外の収入が不要で即日対応可能な商品もある

カードローンの中には、年金収入だけで借りられるものもあります。

会社によっては、年金しか収入がない人でも即日対応可能です。

年金以外の収入がなく、できる限り急ぎで借りたい人は、以下のカードローンを検討しましょう。

| レイク | セゾンファンデックス かんたん安心フリーローン | プランネルフリーローン300 | |

|---|---|---|---|

| 申込条件 | 満20歳以上70歳以下で安定した収入がある人 国内に居住する人 日本の永住権があるる人 安定した収入がある方 (パートやアルバイトで収入がある方も可) | 申込時に20歳から80歳までの 定期収入がある電話連絡が可能な人 日本国内に居住する人 | 20歳から85歳までの安定した収入がある人 |

| 最短審査時間 | 申込後最短15秒 | 最短即日 | 数日 |

| 最短融資時間 | Webにて最短25分融資も可能※ | 最短即日※1 | 契約書が郵送で到着した後に返送したら振込実施 |

| 金利 | 年4.5~18.0%※ | 6.5~17.8% | 4.5~18.0% |

| 利用限度額 | 1万円~500万円 | 1万円~500万円 | 10万円~300万円 |

| 申込方法 | Web レイクが利用できる自動契約機 電話 | Web 電話 郵送 | Web※2 |

| 借入方法 | 振り込み 提携ATM スマホATM取引 | 振り込み ATM | 振り込み |

| 返済方法 | インターネット返済 口座引き落とし 提携ATM スマホATM取引 銀行振込 | 口座引き落とし ATM | 口座引き落とし 郵便振込 |

| 無利息期間 | 365日間無利息※ | ‐ | ‐ |

※1 平日12時までの申し込み、当日13時までの手続き完了で~15時に振り込み

※2 電話での問い合わせも可能

スマホATMとは、ローンカードの代わりにスマホアプリを使ってATMからお金を借りる方法です。

アプリをダウンロードすれば、スマホだけで借り入れできます。

レイクは70歳の人も利用可能な大手消費者金融!

| 申込条件 | 満20歳以上70歳以下で安定した収入がある人 国内に居住する人 日本の永住権がある人 安定した収入がある方(パートやアルバイトで収入がある方も可) |

|---|---|

| 最短審査時間 | 申込後最短15秒 |

| 最短融資時間 | Webにて最短25分融資も可能※ |

| 金利 | 年4.5~18.0%※ |

| 利用限度額 | 1万円~500万円 |

| 申込方法 | Web レイクが利用できる自動契約機 電話 |

| 借入方法 | 振り込み 提携ATM スマホATM取引 |

| 返済方法 | インターネット返済 口座引き落とし 提携ATM スマホATM取引 銀行振込 |

| 無利息期間 | 365日間無利息※ |

収入が年金のみのお客さまでもお申込み可能です。

年金の受給金額が確認できる、年金証書年金振込(支払)通知書公的年金等の源泉徴収票のいずれか一点をご用意ください。

引用元:よくあるご質問│レイク

レイクは、70歳までの人も利用可能な消費者金融です。

大手消費者金融なので、以下のような数多くのメリットがあります。

- 自動契約機からでも申し込み可能

- スマホATMを利用可能

- Webで申し込めば最短25分で融資を受けられる可能性もある※

- 無利息特典が利息を節約可能

自動契約機からでも申し込み可能なため、申し込み後すぐにカードを受け取れます。

アプリでお金が借りられるスマホATMにも対応していて、カードを受け取らなくても申し込んだその日のうちに借入可能です。

Webで申し込めば最短25分で融資が受けられる可能性もある※ため、急いでいるときでも長時間待つ必要もありません。

無利息特典もあり、利息も節約可能です。

申込可能な年齢は70歳までなので、71歳以上の人は申し込みができません。

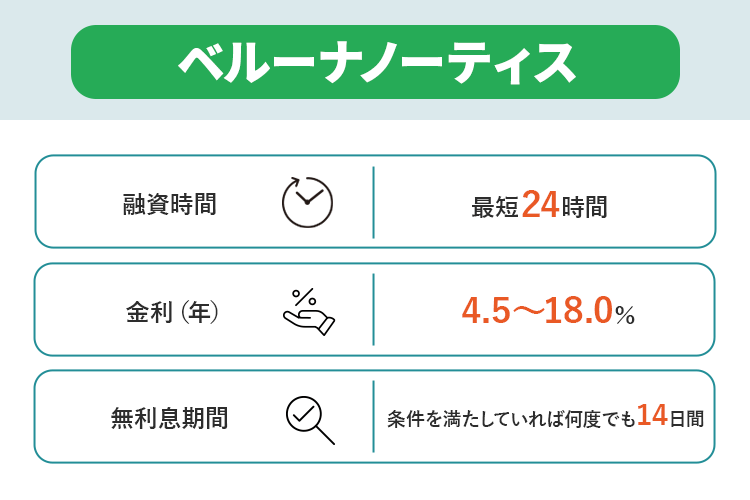

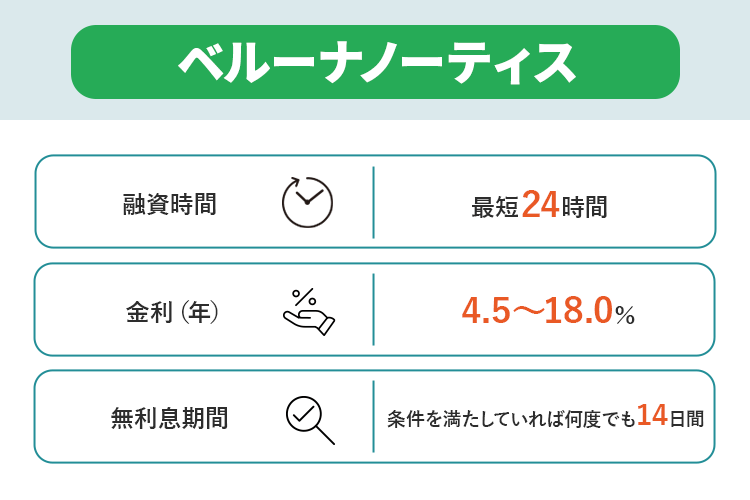

ベルーナノーティスは80歳まで利用できるローン会社

| 申込条件 | 20~80歳までの安定した収入のある人 ベルーナノーティスの基準を満たしている人 |

|---|---|

| 最短審査時間 | 最短30分 |

| 最短融資時間 | 最短24時間 |

| 金利 | 4.5~18.0% |

| 利用限度額 | 1万円~300万円 |

| 申込方法 | Web 電話 郵送 FAX |

| 借入方法 | 振り込み ATM |

| 返済方法 | 口座引き落とし 郵便引き落とし 銀行振込 |

| 無利息期間 | 条件を満たしていれば何度でも14日間 |

ベルーナノーティスは、80歳までの人が申し込みできる消費者金融です。

ほとんどのカードローンでは上限の年齢が70歳前後になっているので、70歳以上の人はベルーナノーティスなら申込みできます。

実際に利用者の68%以上が60歳以上になっており、高齢者から人気の高いカードローンです。

| 年代 | 利用者の割合 |

|---|---|

| 60歳~69歳 | 25.5% |

| 70歳以上 | 51.4% |

参考:ベルーナノーティスローンご利用者の年代別割合│ベルーナノーティス

営業時間は20時までとなり、土曜や祝日(日曜は除く)にも電話相談や申し込みに対応しています。

即日融資は不可能ですが、最短24時間以内の振り込みに対応しています。

14日間の無利息サービスは、以下の条件を満たせば何度でも利用可能です。

- 借りたお金は完済している

- 前回の無利息が適用された借入日から3か月以上経過している

例えば金利年18.0%で30万円借りた場合、2,000円以上の利息が節約できます。

高齢者でも借りやすく、利息を抑えられるカードローンを探している人にぴったりです。

\80歳まで借り入れ可能/

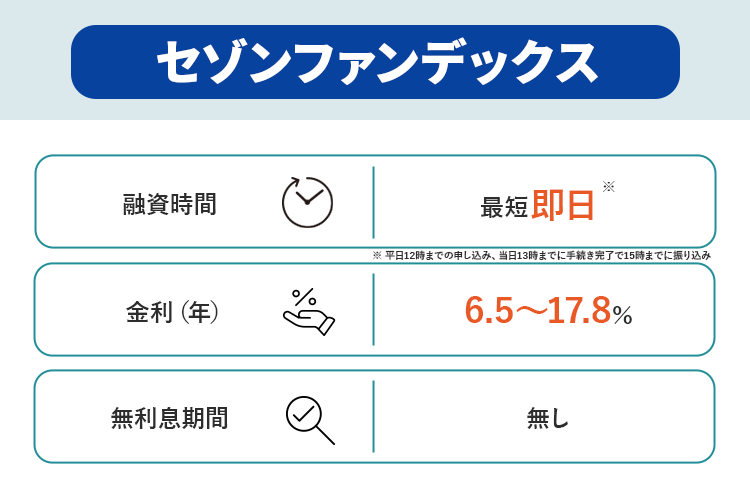

セゾンファンデックスは80歳の年金受給者でもローンを組めてフリーローンも選べる

| 申込条件 | 申込時に20歳~80歳までの定期収入がある電話連絡可能な人 日本国内に居住する人 |

|---|---|

| 最短審査時間 | 最短即日 |

| 最短融資時間 | 最短即日 ※平日12時までの申し込み、当日13時までに手続き完了で15時までに振り込み |

| 金利 | 6.5~17.8% |

| 利用限度額 | 1万円~500万円 |

| 申込方法 | Web 電話 郵送 |

| 借入方法 | 振り込み ATM |

| 返済方法 | 口座引き落とし ATM |

| 無利息期間 | ‐ |

80歳以下で、定期収入(老齢年金も含む)のある日本国内在住の方でしたらお申込み可能です。

引用元:よくある質問│セゾンファンデックス

セゾンファンデックスの「かんたん安心カードローン」は、年金も定期収入と認めている商品です。

急いで借りたい場合には、50万円までは即日振り込んでもらえます。

即日で借りるには平日の12時までに申し込みをして、13時までに手続きが完了しなければいけません。

13時までに手続きが完了できれば、15時までには振り込んでもらえます。

急いで借りたい場合には、申し込みの際に振込依頼書も提出しましょう。

即日振込が希望ではない人は、約1週間後にカードが届いてから使用可能です。

ほかにも「かんたん安心フリーローン」という商品もあります。

カードローンとフリーローンは、以下のような違いがあります。

| カードローン | 一度契約すれば繰り返し借り入れ可能 借りたお金は自由な目的で使える |

|---|---|

| フリーローン | 必要な金額をまとめて一度に借りる お金の使い道を決めて申し込む |

カードローンの場合は、一度契約をすれば決められた限度額の範囲内で、何度でも繰り返し借り入れ可能です。

借りたお金は、事業性資金や投機的資金などの一部の目的を除き原則自由に利用できるのが特徴です。

一方でフリーローンは、あらかじめお金の使い道を決めて申し込む商品です。

例えば8万円の洗濯機が欲しい場合は、洗濯機の価格である8万円だけ借り入れをします。

フリーローンの金利と融資額は以下のとおりです。

| 金利 | 8.8~17.4% |

|---|---|

| 融資額 | 10万円~300万円 |

お金が足りないときに備えたい場合にはカードローン、一度借りられればいい場合にはフリーローンを選びましょう。

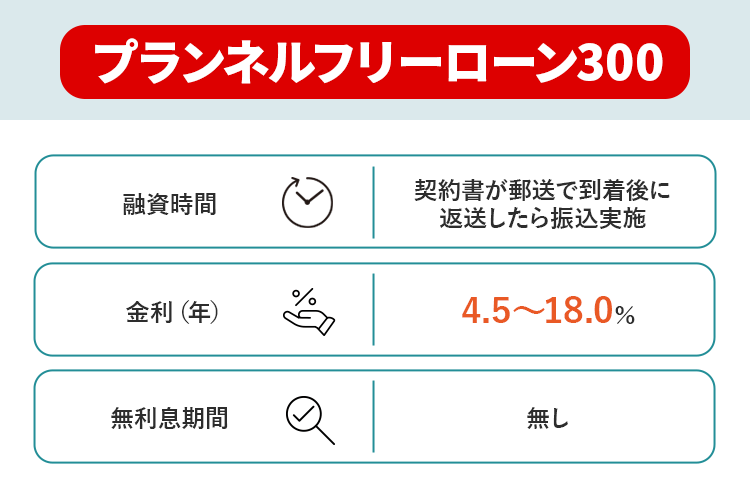

プランネルフリーローン300は85歳まで借りられる商品で時間に余裕のある人におすすめ

| 申込条件 | 20歳~85歳までの安定収入がある人 |

|---|---|

| 最短審査時間 | 数日 |

| 最短融資時間 | 契約書が郵送で到着後に返送したら振込実施 |

| 金利 | 4.5~18.0% |

| 利用限度額 | 10万円~300万円 |

| 申込方法 | Web ※電話での問い合わせも可能 |

| 借入方法 | 振り込み |

| 返済方法 | 口座引き落とし 郵便振込 |

| 無利息期間 | ‐ |

プランネルフリーローン300は、年金のみで借りられる可能性の高い商品です。

公式サイトの申し込みフォームには、職業欄に年金受給者が含まれています。

申し込みフォームには、勤め先もしくは年金額のどちらかを入力する仕組みになっていて、年金受給者も借りられるのがわかります。

ただし、プランネルフリーローン300はフリーローンになっているため、繰り返しの借り入れは不可能です。

書類のやり取りをする必要があるため、融資までに時間はかかりますが、85歳まで借り入れができます。

80歳以上という年齢が問題でカードローンに申し込めない人は、プランネルフリーローン300での申し込みを検討しましょう。

プランネルフリーローン300の提供をしているプランネル株式会社は、通販でよく知られている日本文化センターのグループ会社なので、知名度もあり安心して利用できます。

年金受給者ができる限り早くお金を借りる方法!年金以外に収入があると利用できる大手消費者金融4選

年金以外に収入があり、早くお金を借りたいときには大手消費者金融を検討しましょう。

申し込みから融資まで最短3分のところもあるため、すぐにお金が必要になったときにもピッタリです。

| 消費者金融名 | プロミス | アイフル | SMBCモビット | アコム |

|---|---|---|---|---|

|  |  |  | |

| 申込条件 | 年齢18~74歳の本人に安定した収入がある人※ | 満20歳以上の定期的な収入と返済能力を有する人で アイフルの基準を満たしている人 | 年齢満20歳以上74歳以下の安定した定期収入がある人 | 20歳以上の安定した収入と返済能力を有する人で アコムの基準を満たしている人 |

| 最短審査時間 | 最短3分※ | 最短18分 | 最短15分 | 最短20分 |

| 最短融資時間 | 最短3分 | 最短18分 | 最短15分 | 最短20分※ |

| 金利 | 4.5%~17.8% | 3.0~18.0% | 3.0~18.0% | 3.0~18.0%※ |

| 利用限度額 | 1万円~500万円 | 1万円~800万円 | 1万円~800万円 | 1万円~800万円 |

| 申込方法 | Web アプリ 自動契約機 電話 | Web アプリ 無人店舗 電話 | Web 電話 三井住友銀行内ローン契約機 | Web 店頭窓口 自動契約機(むじんくん) 電話 郵送 |

| 借入方法 | 振り込み ATM スマホATM | 振り込み ATM スマホATM | 振り込み ATM スマホATM取引 | 振り込み ATM スマホATM |

| 返済方法 | インターネット返済 口座引き落とし ATM スマホATM銀行振込 | 口座引き落とし ATM スマホATM 銀行振込 | インターネット返済 口座引き落とし ATMスマホATM取引 銀行振込 ポイント返済 | インターネット返済 口座引き落とし ATM 銀行振込 |

| 無利息期間 | はじめての方は最大30日間 | 初めての契約で最大30日間※ | ✕ | 最大30日間 |

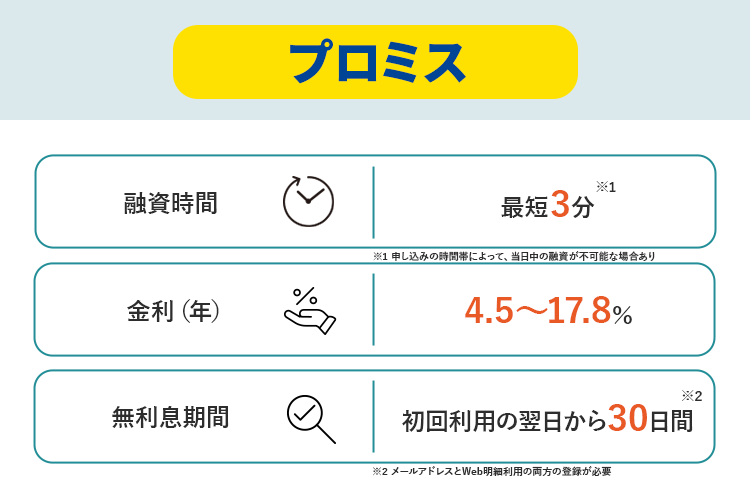

プロミスのフリーキャッシングは74歳まで申し込み可能!年金受給者でも利用しやすい

| 申込条件 | 年齢18~74歳の本人に安定した収入がある人 |

|---|---|

| 最短審査時間 | 最短3分※ |

| 最短融資時間 | 最短3分※ |

| 金利 | 4.5~17.8% |

| 利用限度額 | 1万円~500万円 |

| 申込方法 | Web アプリ 自動契約機 電話 |

| 借入方法 | 振り込み ATM スマホATM |

| 返済方法 | インターネット返済 口座引き落とし ATM スマホATM 銀行振込 |

| 無利息期間 | 最大30日間※ |

主婦学生でもアルバイトパートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

引用元:お申込条件と必要書類│プロミス

プロミスのフリーキャッシングは、年金以外にも収入がある人は74歳まで利用できます。

Webから申し込めば最短3分※で融資されるため、急いで借りたい人におすすめです。

インターネットに抵抗が無ければ、自宅から申し込みから契約まですべて完結できます。

インターネットが難しいと感じる人や相談をしながら申し込みをしたい人は、電話で申し込みをしましょう。

原則勤め先への電話連絡もないため、在籍確認が心配な人にも向いています。

メールアドレスの登録とWeb明細利用の登録をすれば、最大30日間は無利息です。

Web明細とは、インターネット上で明細が確認できるサービスのことです。

70歳を超えた人でもお金を借りられるため、高齢者で大手消費者金融から借りたい人はプロミスを選びましょう。

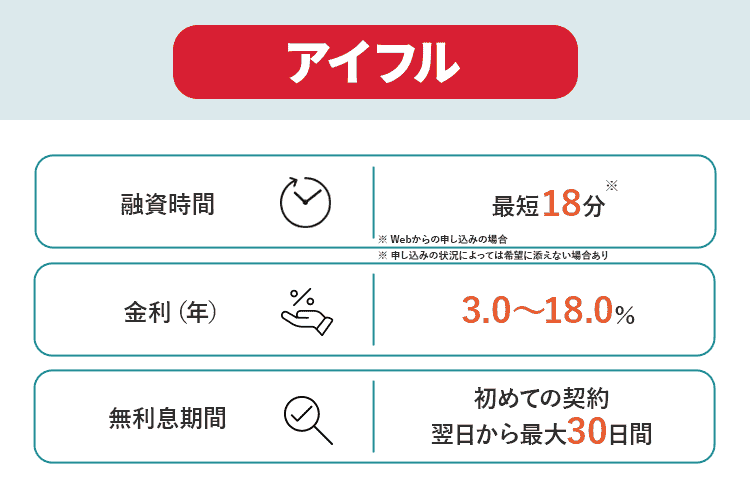

アイフルは急いでいるときには審査までの待ち時間を短縮可能

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する人でアイフルの基準を満たしている人 |

|---|---|

| 最短審査時間 | 最短18分※ |

| 最短融資時間 | 最短18分※ |

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 申込方法 | Web アプリ 無人店舗 電話 |

| 借入方法 | 振り込み ATM スマホATM |

| 返済方法 | 口座引き落とし ATM スマホATM 銀行振込 |

| 無利息期間 | 初めての契約で最大30日間 |

無職の方はお申込みいただけません。

(年金のみ、主婦、主夫、内定も含まれます)

パートアルバイトなどでも、お仕事をされていればお申込みいただけます。

引用元:よくあるご質問│アイフル

アイフルも、年金以外に収入が必要になる消費者金融です。

申込可能な年齢も69歳までと低いため、あらかじめ条件に当てはまるか確認してから申し込みましょう。

アイフルは融資までのスピードも速く、最短18分で審査結果がわかります。

急いでいるときは、Webから申し込んだあと電話で連絡を入れましょう。

優先的に審査を進めてもらえるため、審査までの待ち時間を短縮可能です。

スマホを持っている人は、アプリをダウンロードすることで、カードを受け取る前に借り入れできます。

初めての契約なら、最大30日間の無利息サービスがあります。

審査時間が短いため、69歳以下の人で借り入れを急いでいるなら申し込みを検討しましょう。

運営情報を詳しく見る

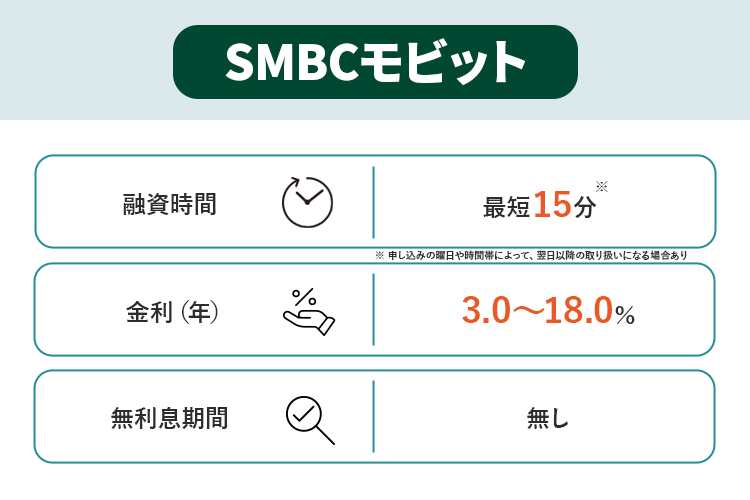

SMBCモビットは収入があれば74歳まで借入可能

| 申込条件 | 年齢満20歳以上74歳以下の安定した定期収入がある人 |

|---|---|

| 最短審査時間 | 最短15分※ |

| 最短融資時間 | 最短15分※ |

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 申込方法 | Web 電話 三井住友銀行内ローン契約機 |

| 借入方法 | 振り込み ATM スマホATM取引 |

| 返済方法 | インターネット返済 口座引き落とし ATM スマホATM取引 銀行振込 ポイント返済 |

| 無利息期間 | ✕ |

収入が年金のみの方はお申込できません。年金以外に安定した定期収入のある方であればお申込いただけます。

引用元:お申込いただける方│SMBCモビット

SMBCモビットは、年金以外にも安定した定期収入があれば申し込みできるカードローンです。

申込可能な年齢が74歳なので、70歳を超えている人でも審査に通る可能性があります。

インターネットが苦手な人は、電話もしくは三井住友銀行内のローン契約機から申し込みましょう。

インターネットを利用できる人は「WEB完結申込」でも申し込めます。

「WEB完結申込」は、勤め先への連絡や自宅への郵送物もないため、手続きにかかる手間を少なくしたい人に向いています。

またSMBCモビットは、Vポイントを貯めたり使えたりするのも特徴です。

普段からVポイントをよく貯めている人は、ポイントで返済も可能です。

Vポイントを活用したい人や70歳を超えている人は、SMBCモビットのカードローンを検討しましょう。

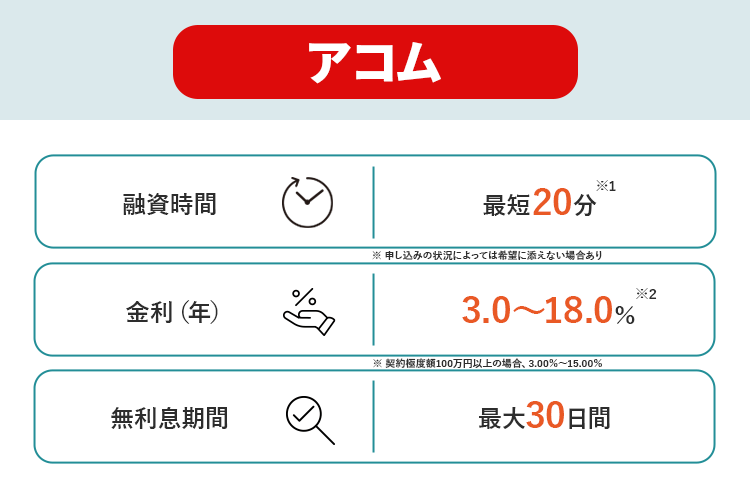

アコムは借り入れが初めての人でも申し込みや相談がしやすい

| 申込条件 | 20歳以上の安定した収入と返済能力を有する人でアコムの基準を満たしている人 |

|---|---|

| 最短審査時間 | 最短20分 |

| 最短融資時間 | 最短20分※ |

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 申込方法 | Web 店頭窓口 自動契約機(むじんくん) 電話 郵送 |

| 借入方法 | 振り込み ATM スマホATM |

| 返済方法 | インターネット返済 口座引き落とし ATM スマホATM 銀行振込 |

| 無利息期間 | 最大30日間 |

Q年金受給者も契約できますか?

Aはい。年金以外に安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

※例えば、年金を受給しながらアルバイトや自営業をされている方など。

引用元:よくあるご質問│アコム

アコムは年金以外に収入を得ていれば利用可能で、電話による相談にも乗ってくれるカードローンです。

カードローンの利用に不安で手続き方法がわからない場合でも、電話で相談しながら申し込みが可能です。

自動契約機(むじんくん)で直接手続きをすれば、お申し込みからカードの受け取りまでできます。

最大30日間無利息で借りられるサービスも提供しているため、利息を節約したい人にもおすすめです。

年金受給者が利息を抑えてお金を借りるなら上限金利が低めな銀行カードローンがおすすめ

年金受給者が利息を抑えてお金を借りるなら、消費者金融よりも上限金利が低めな銀行カードローンがおすすめです。

消費者金融の一般的な金利は年18.0%で、銀行カードローンの一般的な金利は年14.5%。

それぞれ同じ借入額に対する利息の差を、1年間で返済することを仮定して確認しましょう。

| 借入先 | 消費者金融カードローン | 銀行カードローン |

|---|---|---|

| 10万円 | 10,000円程度 | 8,000円程度 |

| 20万円 | 20,000円程度 | 16,000円程度 |

| 30万円 | 30,000円程度 | 24,000円程度 |

参考:E-LOAN │カードローンのかんたん返済額シミュレーション

消費者金融に比べて、銀行カードローンのほうが支払う利息は少なくて済みます。

| 銀行カードローン | auじぶん銀行カードローン(じぶんローン) | オリックス銀行カードローン |

|---|---|---|

| 申込条件 | 契約時の年齢が満20歳以上で70歳未満の人 安定継続した収入がある人 保証会社であるアコム(株)の保証を受けることが可能な人 | 申込時の年齢が満20歳以上で69歳未満の人 原則毎月安定した収入がある人 日本国内に在住する人(外国籍なら永住者または特別永住者の人) 保証会社の保証を受けることが可能な人 |

| 最短審査時間 | 最短1時間 ※仮審査 | 数日 |

| 最短融資時間 | 最短当日 | 数日 |

| 金利 | 通常:年1.48~年17.5% | 1.7~14.8% |

| ご利用限度額 | ■通常、カードローンau限定割 誰でもコース 10万円~800万円 | 10万円~800万円 |

| 申込方法 | Web | Web |

| 借入方法 | 振り込み ATM | 振り込み ATM |

| 返済方法 | 口座引き落とし ATM | 口座引き落とし ATM |

| 無利息期間 | ✕ | ✕ |

中には年金のみでも申し込める銀行もありますが、銀行カードローンは審査がより厳格に行われています。

働いていて安定した収入があるほうが、審査には通りやすい傾向です。

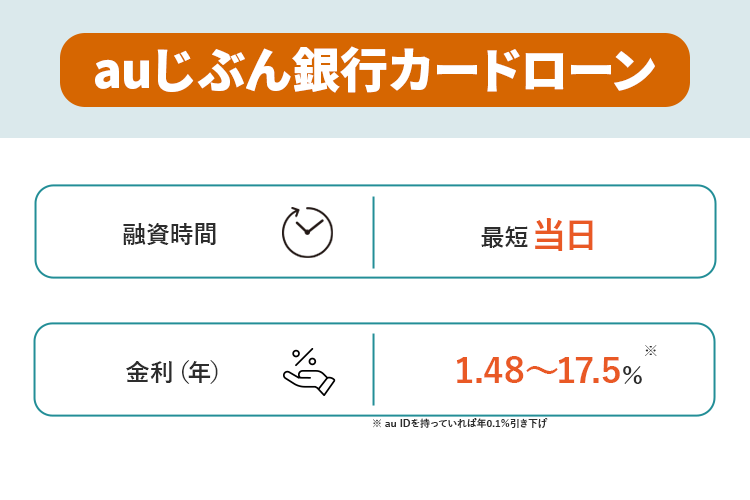

auじぶん銀行カードローンはau IDを持っていれば金利が低くなる

| 申込条件 | 契約時の年齢が満20歳以上で70歳未満の人 安定継続した収入がある人 保証会社であるアコム(株)の保証を受けることが可能な人 |

|---|---|

| 最短審査時間 | 最短1時間 ※仮審査 |

| 最短融資時間 | 最短当日 |

| 金利 | 通常:年1.48~年17.5% |

| ご利用限度額 | ■通常、カードローンau限定割 誰でもコース 10万円~800万円 |

| 申込方法 | Web |

| 借入方法 | 振り込み ATM |

| 返済方法 | 口座引き落とし ATM |

| 無利息期間 | ✕ |

Q【じぶんローン】現在の収入は年金だけですが、申込みはできますか?

Aお申込みいただけます。ただし、当行所定の審査結果によってご要望に沿いかねる場合があります。

引用元:よくあるご質問│auじぶん銀行

auじぶん銀行カードローン(じぶんローン)は、年金収入のみでも審査に通る可能性のあるカードローンです。

ただし審査結果によっては借りられないと記載されているため、年金収入以外にも収入を得ているほうが、審査に通る可能性は高められます。

69歳まで利用できるため、65歳を超えていても利用可能です。

auじぶん銀行カードローン(じぶんローン)のメリットとして、au IDを持っている人は金利が年0.1%割り引かれて年1.38%~年17.4%になる点も魅力です。

au IDとは、auが提供しているサービスを利用するために必要なIDで、auの携帯電話を利用している人は全員持っています。

au IDで設定されている初期IDは、利用中のauの携帯電話番号です。

auの携帯電話を利用していない人も、au IDの取得が可能です。

年金収入のみの人で銀行カードローンを利用したい場合には、auじぶん銀行カードローンの申し込みを検討しましょう。

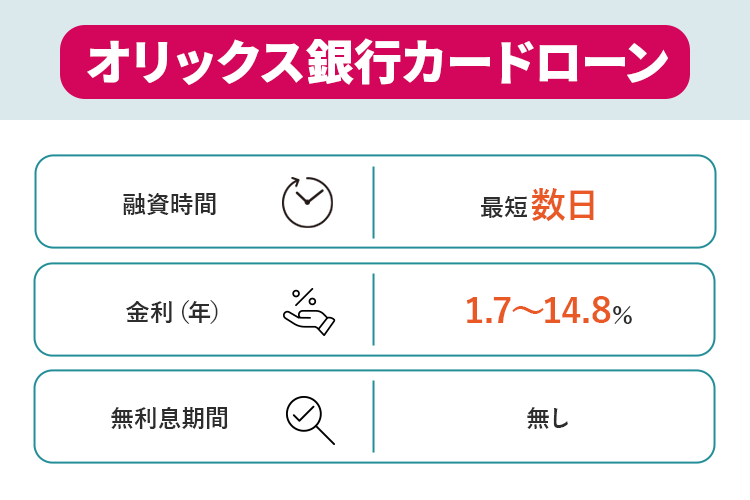

オリックス銀行カードローンはガン保障特約付きプランも選択可能

| 申込条件 | 申込時の年齢が満20歳以上で69歳未満の人 原則毎月安定した収入がある人 日本国内に在住する人(外国籍なら永住者または特別永住者の人) 保証会社の保証を受けることが可能な人 |

|---|---|

| 最短審査時間 | 数日 |

| 最短融資時間 | 数日 |

| 金利 | 1.7~14.8% |

| 利用限度額 | 10万円~800万円 |

| 申込方法 | Web |

| 借入方法 | 振り込み ATM |

| 返済方法 | 口座引き落とし ATM |

| 無利息期間 | ✕ |

Q〔カードローン〕収入が年金のみですが、申し込みできますか?

A 収入が年金のみの方も申し込み可能です。

引用元:よくあるご質問(Q&A)│オリックス銀行

オリックス銀行カードローンは、年金が収入だけの人でも申し込み可能で、申込可能な年齢上限が68歳までです。

オリックス銀行カードローンの特徴として、ガン保障特約付きプラン「Bright」を選べる点が挙げられます。

ガンだと診断された人や死亡したり高度障害になったりしたときには、保険金で返済される仕組みです。

借入残高よりも保険金が少ない場合に、支払いが発生する可能性はあります。

ガン保障特約付きプランを選んだとしても、保険料の負担や金利の上乗せはないため負担が増える心配もありません。

ただし申込方法はWebのみになっているため、パソコンやスマホから申し込みをする必要があります。

オリックス銀行カードローンは、万が一のときの返済に備えたい年金受給者にもおすすめです。

年金受給者でも地域に密着した地方の金融機関でお金を借りる方法がある

年金収入のみの人がお金を借りる方法は、地方にある金融機関もおすすめです。

地方の金融機関の中で、年金収入のみでお金を借りられるところは以下の借入先です。

- 地方銀行

- 信用金庫

- JAバンク

ただし、地域密着型の金融機関なので、原則金融機関と同じ地域に住んでいる人や勤めている人しか利用できません。

また、JAバンクを利用するためには、会員になる必要もあります。

条件はあるものの、年金収入のみで借りられる可能性が高い方法です。

金利も低い傾向にあるため、利用できる借入先があるときは申し込みを検討しましょう。

地方銀行はシニア向けの商品も取り扱っていて年金受給者もお金を借りやすい

地方銀行ならシニア向けの商品も取り扱っているため、年金受給者でもお金を借りやすいです。

年金受給者も利用可能なシニア向けになっているカードローンの例を確認しましょう。

| 地方銀行のローン商品 | 福島銀行 年金受給者向けローン「シニアサポート」 | 七十七銀行「77シルバーローン」 | みちのく銀行 <みちのく>シニアローン |

|---|---|---|---|

| 申込条件 | 福島銀行で年金を受給中の人 満60歳以上75歳で完済時の年齢が80歳以下の人 | 年齢60歳以上75歳未満で完済時の年齢が80歳未満の人 七十七銀行で公的年金を受給中の人 住まいが東北6県または北海道の人 七十七銀行の基準を満たす人 | みちのく銀行の営業店の営業区域内(青森県、北海道、秋田県、岩手県、宮城県) に居住または勤務している個人 申込時に満60歳以上で最終返済時年齢が満80歳以下の人 みちのく銀行で公的年金を受給中の人 みちのく銀行の審査基準を満たしており保証会社の保証を受けられる人 |

| 金利 | 4.8% | 変動金利:5.475% 固定金利:7.000% | 5.0% |

| 利用限度額 | 10万円~100万円 | 10万円~200万円 | 1万円~200万円 |

地方銀行のシニア向け商品は繰り返し借りられるカードローンではなく、フリーローン形式が多い傾向にあります。

自身が年金を受給している銀行で、利用できる商品がないかチェックしましょう。

年金受給者がお金を借りる方法は信用金庫の商品にもある

普段信用金庫と取引をしているのであれば、信用金庫の商品についてもチェックしましょう。

年金受給者やシニア向けの商品を取り扱っている可能性があります。

信用金庫のシニア向けのローン商品例を確認しましょう。

| 地方銀行のローン商品 | 興能信用金庫 シルバーライフローン(年金受給者向け新型フリーローン) | 高松信用金庫 年金受給者専用カードローン「シニアきゃっする」 | 大阪信用金庫 だいしんシルバーきゃっする |

|---|---|---|---|

| 申込条件 | 満60歳以上満70歳以下で完済時の年齢が75歳以下の人 興能信用金庫にて公的年金の受給口座がある人 興能信用金庫の地区内に住んでいるまたは地区内の事業所に勤務している人 保証会社の保証を受けられる人 | 高松信用金庫の営業区域内に居住中または事務所に勤務している個人 契約時年齢が満60歳以上69歳以下で年金を受給中の人 保証会社の保証を受けられる人 反社会的勢力でない人 | 満60才以上満69才以下で年金を受給中の人 大阪信用金庫の営業地域内に住んでいるまたは勤務している人 保証会社の保証を受けられる人 |

| 金利 | 5.5% | 14.6% ※高松信用金庫で年金を受給中の人は1.0%金利引き下げ | 大阪信用金庫で受給:年11.6% 他行で受給:年14.6% |

| 利用限度額 | 10万円~100万円 | 50万円まで | 50万円まで |

信用金庫の商品の中にはカードローンもあります。

年金受取の口座が他の銀行でも利用できる商品もあるため、近くの信用金庫で取り扱われている商品を確認しましょう。

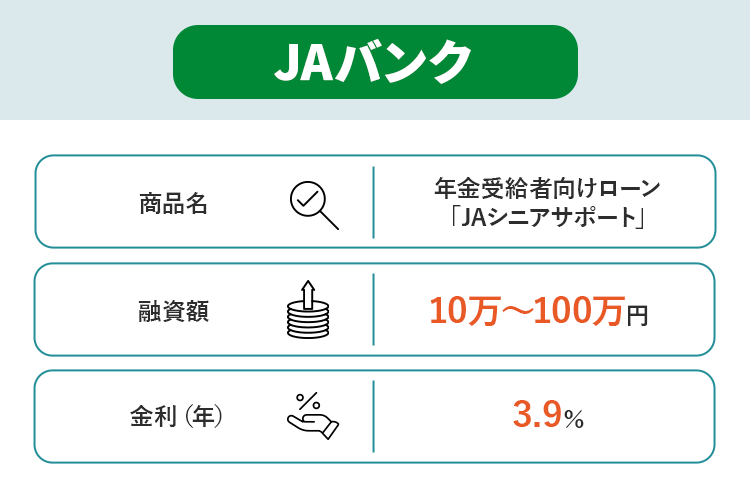

年金受給者でもJAの会員になっていればJAバンクでお金を借りる

JAの会員になっている年金受給者の人は、JAでお金を借りることもできます。

例えばJAバンク高知の場合、以下のローン商品が取り扱われています。

| 商品名 | 年金受給者向けローン「JAシニアサポート」 |

|---|---|

| 申込条件 | 満60歳以上75歳以下で完済時に80歳以下の人 JAで公的年金を受給中の人 JAに年金受給口座を変更可能な人 保証会社の保証を受けることが可能な人 |

| 融資額 | 10万円~100万円 |

| 金利 | 3.9% |

JAで年金を受け取っている人なら、低金利でも借入可能です。

住んでいる地域によって、利用できるJAバンクやローン商品の内容が異なります。

普段からJAと取引のある人は、利用先のJAに年金受給者向けのローンがあるか確認しましょう。

年金収入だけでは生活が苦しい人はカードローンよりも公的融資制度に頼ろう

日々の生活に困っている場合は、カードローンではなく公的融資制度を活用してお金を借りましょう。

例えば公的融資制度の1つである「生活福祉資金貸付制度」は、以下の世帯を対象に利用できる融資制度です。

| 低所得世帯 | 必要な資金を他から借りることが難しい世帯 市町村民税非課税程度 年金受給者なら年収155万円以下で非課税世帯になる可能性もあり |

|---|---|

| 障害者世帯 | 身体障害者手帳や精神障害者保健福祉手帳を持つ人が属する世帯 |

| 高齢者世帯 | 日常生活上療養または介護を必要とする65歳以上の高齢者が属する世帯 |

年金受給者なら、上記のいずれかに該当する可能性があります。

低所得世帯に関しては、配偶者がいる場合に211万円以下で非課税になる可能性もあります。

地域によって計算方法が異なるため、金額は目安です。

生活福祉資金貸付制度には多くの種類があり、お金を借りる目的に合わせて選ぶ必要があります。

| 資金の種類 | 内容 | 金利 |

|---|---|---|

| 総合支援資金 | 生活を再建するまでに必要な生活費用を融資する生活支援費 敷金や礼金などの賃貸契約に必要な費用を融資する住宅入居費 生活再建に必要で日常生活費では賄えない費用を融資する一時生活再建費 | 連帯保証人あり:無利子 連帯保証人なし:年1.5% |

| 福祉資金 | 介護サービスや生活に必要な費用を融資する福祉費 緊急で一時的に生活が維持できないときに融資する緊急小口資金 | 連帯保証人あり:無利子 連帯保証人なし:年1.5% ※緊急小口資金は無利子 |

| 教育支援資金 | 大学や高校へ就学するために必要な資金を融資する教育支援費 大学や高校へ入学する際に必要な資金を融資する就学支度費 | 無利子 |

| 不動産担保型生活資金 | 不動産を担保にして生活資金を融資する不動産担保型生活資金 要保護世帯に対する資金を融資する要保護世帯向け不動産担保型生活資金 | 年3.0%と長期プライムレートで低い方の利率 |

連帯保証人がいる場合には、利息は必要ありません。

連帯保証人がいない場合でも、不動産担保の融資以外は年1.5%と低金利です。

例えば生活福祉資金貸付制度と消費者金融カードローンで、30万円借りて5年かけて支払う場合の利息は、それぞれ以下のとおりです。

| 生活福祉資金貸付制度 | 11,600円程度 |

|---|---|

| 消費者金融カードローン(年18.0%) | 157,100円程度 |

生活福祉資金貸付制度は、生活に困っている人向けの融資になっているため利息の負担が少なくて済みます。

年金だけの収入では生活が苦しくお金を借りたいときは、地域の社会福祉協議会に相談してみましょう。

どこに相談すればよいのかわからない人は、市町村の役所に相談すると案内してもらえます。

年金受給者が担保を使ってお金を借りる方法!活用できるときは利用しよう

担保を用意できる人は、以下の方法でお金が借りられます。

- リバースモーゲージを活用して借りる

- 生命保険が提供している契約者貸付で借りる

- ゆうちょ銀行の貯金担保自動貸付けで借りる

- 質屋に預けて借りる

返済を気にせず借りる方法もあるため、活用できるものがあれば借り入れの際に利用しましょう。

リバースモーゲージは持ち家を担保にお金を借りる方法で返済の心配がない

リバースモーゲージは持ち家を担保にお金を借りる方法で、返済の心配はありません。

リバースモーゲージでお金を借りる特徴は以下の通りです。

- 自宅を担保に必要な資金が借りられる

- 借りられる金額は自宅の評価額を元に決まる

- 契約者が亡くなった場合に自宅を売却して返済する

- 契約者が生存している間は利息だけ支払う

- 高齢者向けのローンのため利用可能な年齢の下限が決まっている

リバースモーゲージは、自宅を担保にしてお金を借りる方法です。

借りられる金額は、自宅の評価額を元にして決められます。

元金は契約者が亡くなったあと、自宅を売却して返済されるため、自身が亡くなったあとのことを心配する必要もありません。

契約者が生存している間に支払うのは利息だけのため、返済負担も少なくて済みます。

亡くなったあとに自宅を売却したくない人は、相続人が元金などを返済して自宅に住み続ける方法も選択可能です。

リバースモーゲージは高齢者向けのローンになっているため、利用できる年齢の下限が決められています。

リバースモーゲージが利用可能な年齢の例は、以下のとおりです。

| 銀行 | 利用可能な年齢 |

|---|---|

| りそな銀行 | 50歳~ |

| 三菱UFJ銀行 | 60歳~ |

| みずほ銀行 | 60歳~ |

| 三井住友銀行 | 60歳~ |

| 楽天銀行 | 50歳~ |

お金を借りたいけれど返済の心配をしたくない人は、推定相続人の許可を得てから、リバースモーゲージの利用を検討しましょう。

解約返戻金のある生命保険に加入している人は契約者貸付でお金が借りられる

解約返戻金のある生命保険に加入している人は、契約者貸付でお金を借りられます。

契約者貸付とは、解約返戻金を担保にしてお金が借りられる保険会社のサービスです。

契約者貸付を利用する際の条件は、以下のとおりです。

| 融資可能額 | 解約返戻金の7割~9割程度 |

|---|---|

| 金利 | 2.0%~6.0%程度 |

契約者貸付で借りられる金額や金利の設定は、保険会社によって異なります。

また、保険会社によっては契約者貸付を取り扱っていません。

主要な保険会社を以下の表にまとめましたので、取り扱いの有無を確認しましょう。

| 契約者貸付が利用可能な生命保険会社の例 | 住友生命 第一生命 明治安田生命 日本生命 アフラック オリックス生命 メットライフ生命 ソニー生命 大同生命 ジブラルタ生命 大樹生命 FWD生命 SOMPOひまわり生命 マニュライフ生命 |

|---|---|

| 契約者貸付制度のない生命保険会社の例 | 楽天生命 ライフネット生命 アクサダイレクト生命 |

解約返戻金のない保険に加入している人は、契約者貸付の対象にはなりません。

| 解約返戻金がある保険 | 終身保険 養老保険 学資保険 変額保険 |

|---|---|

| 解約返戻金がない保険 | 定期保険 収入補償保険 医療保険 がん保険 |

保険を解約せずにお金を借りられますが、返済しないままでいると保険の契約が解除される可能性はあります。

保険の契約が解除されるタイミングは、元金と利息の合計額が解約返戻金の金額を超えた場合です。

例えば解約返戻金が500万円の保険に入っていて、契約者貸付を利用して450万円借りたとします。

返済しないまま利息が積み重なって50万円を超えると、合計額が解約返戻金の500万円を上回るので、契約が解除されるという仕組みです。

解約返戻金を上回った金額に対しては、返済も必要です。

解約返戻金のある保険に入っている人は、しっかりと返済計画を立てた上で利用を検討しましょう。

ゆうちょ銀行に定期性貯金のある人は貯金担保自動貸付けでお金を借りる

ゆうちょで以下の定期性貯金をしている人は、貯金担保自動貸付けでお金の借り入れができます。

| 定額貯金 | 一定金額を毎月入金する貯金 |

|---|---|

| 定期貯金 | 決められた期間内はお金を引き出せない貯金 |

定期性貯金を担保にするため、年金受給者でも審査不要で借りられるのがメリットです。

| 貸付期間 | 2年間 ※担保とする貯金が満期を迎えるときは満期日まで |

|---|---|

| 金利 | 定額貯金が担保:0.250%(返済時の約定金利+0.25%) 定期貯金が担保:0.500%(返済時の約定金利+0.50%) |

| 借入可能額 | 預入額の90%まで ※1冊の総合口座通帳につき300万円まで |

参考:金利一覧│ゆうちょ銀行

ATMで通常貯金の残高よりも高い金額の払い出しをすれば、自動的に融資を受けられます。

例えば通常貯金の残高が1万円のときに3万円の払い出しの手続きをすると、自動的に2万円の融資が受けられる仕組となっています。

返済をするときは、借入額と利息分を普通貯金に入金するだけです。

1回に全額返済をしても、複数回に分けて返済をしても問題ありません。

記事掲載時の金利をもとに、10万円を借りて1か月で返済したときの利息は以下のようになります。

| 定額貯金が担保 | 20円 |

|---|---|

| 定期貯金が担保 | 40円 |

参考:E-LOAN │カードローンのかんたん返済額シミュレーション

利息がほとんどかからないため、定期性貯金を解約せずにお金を借りたいときに利用しましょう。

預けられる品物がある場合は質屋でお金を借りる

質屋に預けられる品物が自宅にあるのなら、質屋を活用してお金を借りることも検討しましょう。

質屋では、以下のような品物なら預かってもらえます。

- 時計

- 金、プラチナ

- 記念硬貨、外国金貨

- ジュエリー

- ブランド品

- ボールペン、万年筆

- カメラ

- パソコン

- 電動工具

- 楽器

質屋で借りられる金額は、預けた品物の査定額に対する5~7割ほどの金額です。

例えば査定額が10万円の品物を質屋に預けると、5~7万円までなら融資を受けられます。

高値の付くものを預ければ、さらに高額な借り入れもできます。

質屋の利息は月利で計算されるため、月の途中で返済しても1か月分の利息が必要です。

例えば11月10日に借りて12月12日に返済しても、2か月分の利息がかかります。

そのため、お金が用意できたら早めに返済しましょう。

一般的に預かり期間は3か月になっているため、3か月以内に返済できなければ預けた品物は返ってこない仕組みです。

質屋は品物を売却することで貸し付けたお金の回収をするので、審査が必要ありません。

返済を心配せずに借りられる一方で、お金を返さないと品物は手元に戻ってこないのがデメリットです。

手元に戻ってこないと困る品物を預けるのは避けましょう。

返済の心配をせずにお金を借りたい人に便利な方法です。

年金受給者が借り入れの方法を選ぶ際のポイント

年金受給者がお金を借りるには、6つの方法があります。

借り入れの方法を選ぶポイントを参考にして、自分に合うお金を借りる方法を見つけましょう。

- 年金のみで借りられる消費者金融のカードローンで借りる

- 収入があれば借りられる大手消費者金融で借りる

- 上限金利の低い銀行カードローンで借りる

- 年金のみで利用できる可能性のある地方銀行カードローンで借りる

- 公的融資制度を活用して借りる

- 担保を使ってお金を借りる

若い世代に比べると借りられる商品は少ないため、自分に合う商品をしっかり選定してから申し込みましょう。

借り入れできる候補が少ないのは、年金を収入と認めていない金融機関があるからです。

年金以外の収入があると、借り入れできる選択肢も広がります。

借入先を選ぶ際には以下の2つをチェックしましょう。

- 現在の収入の状況

- 借り入れに対する優先内容

年金収入のみの人と、パートやアルバイトで収入を得ている人では、申し込める商品も異なります。

- アルバイトやパートによる収入のある人

- 自営業による収入のある人

ほかにも、持ち家や生命保険などの担保が用意できる人は、担保を元にした借り入れもできます。

担保があれば審査も不要で借りられる方法もあるため、選択肢が増えます。

収入以外で注目したいのは、借り入れで優先したい内容です。

以下のうち何を優先したいか決めておけば、自分に最適な借入先が見つかります。

| 希望 | 向いている人 |

|---|---|

| 早く借りたい | 急ぎでお金を用意する必要がある人 |

| 低金利で借りたい | 利息を少なめにしたい人 |

| 生活が苦しいためお金を借りたい | 生活の立て直しをしたい人 |

年金収入だけでは生活が苦しい人は、公的融資制度を頼りましょう。

障害年金受給者でも借入先によってはローンが組める可能性がある

障害者年金も公的制度の1つなため、借入先を選べばローンを組める可能性もあります。

年金というと、老後の生活を支える「老齢年金」がすぐに思い浮かびますが、現役世代にとっても、不慮のけがや病気などで障害の状態になったとき、家計の支え手が亡くなったときなどに、それぞれ「障害年金」「遺族年金」が支給されるなど、”人生のもしも”を支える重要な社会保障制度です。

働いていて収入のある人なら、障害年金でも借りれるローンはあります。

ローンの審査で重要なのは安定した収入があることなので、年金を受給しているからと言って審査に申し込めないわけではありません。

審査基準はローンによって異なるため、障害年金を受給していることを不安に感じている人は、申込前にオペレーターに相談してみてもいいでしょう。

年金受給者がお金を借りるときに注意すべきポイント!自由に年金を引き出せなくなる可能性も

年金受給者がお金を借りる際は、以下の点に注意しなければなりません。

- 年金そのものを担保にしてお金を借りない

- 必ず審査に通るローンはないため審査不要の業者は選ばない

- 商品の対象年齢を確認してから申し込む

- 借入中に融資対象年齢を超えた場合には新たな融資を受けられない

- あらかじめ返済計画を立ててから返済できるだけ借りる

借入先選びに失敗するとお金を借りられないだけではなく、自由に年金を引き出せなくなる可能性もあります。

これから紹介する注意点をよく確認した上で、安全に借りましょう。

年金を担保にしてお金を借りる方法は違法なため利用しない

年金を担保にしてお金を借りる方法は違法のため、決して利用しないようにしましょう。

年金を担保に金銭の借入申込を受けることは、例外なく全て法律で禁止されています。

違法な年金担保融資にくれぐれもご注意ください。

※福祉医療機構が実施していた「年金担保貸付制度」は、令和4年3月末で申込受付を終了しました。引用元:年金Q&A│日本年金機構

現在、お客さまにご利用いただいている恩給共済年金担保融資については、軍人恩給および援護年金等を除いて、令和4年3月末をもって、申込受付を終了します。

引用元:恩給共済年金担保融資│日本政策金融公庫

令和4年3月までは、年金を担保にして融資をする制度はありました。

- 年金担保貸付制度

- 恩給共済年金担保融資

上記2つの制度は、年金を担保として借りられる唯一の法的に問題ない制度でした。

しかし、本来生活費に充てるべき年金が返済に充てられてしまうため、利用者の困窮化を招くという理由で廃止となりました。

そのため、年金を担保に融資可能だと持ちかけられても、借りるのは避けましょう。

実際に年金を担保にした違法な商品で、以下のような被害も報告があります。

- 質屋を装って高金利な融資をして、自動引き落としで年金受給口座から回収する

- 高齢者から年金証書を預かって自由に年金を引き出せなくする

- 高齢者から通帳やキャッシュカードを預かって返済金として現金を引き出す

参考:違法な年金担保融資にご注意ください│独立行政法人福祉医療機構

必ず審査に通るカードローンは存在しない!審査不要の業者は選ばない

年金受給者だけでなく、誰でも必ず審査に通るカードローンは存在しません。

審査は返済能力の有無を確かめるために行われ、返済能力がないと判断された人には審査が通らない仕組みです。

貸金業者は法律によって審査を行うことが義務付けられており、銀行も自主的に厳しい審査を実施しています。

次のような甘い言葉で融資を誘ってくる業者は、法律や規制を守っていないため注意しましょう。

- 年金があれば審査不要で借り入れ可能

- 年金だけで必ず融資が可能です

- 100%審査に通ります

実際に高金利での融資をしたり、融資をすると偽ってお金をだまし取ったりしている例も見られます。

審査不要では借りられないため、お金を借りるときには審査のある正規の借入先を利用しましょう。

年金受給者がお金を借りるときは商品の対象年齢を確認してから申し込む

年金受給者がお金を借りるときには、カードローンの対象年齢を確認して、自身が利用できる借入先に申し込みましょう。

年金収入のみで借り入れが可能なカードローンも、融資可能な年齢が異なります。

| 借入先 | 融資対象年齢 |

|---|---|

| レイク | 20歳~70歳 |

| セゾンファンデックス | 20歳~80歳 |

例えばレイクの申し込み可能な年齢は70歳のため、75歳の人は申し込めません。

年齢別の借りやすい商品を、以下の表にまとめました。

| 75歳以上の人 | セゾンファンデックス 地方銀行のシルバー向けローン |

|---|---|

| 80歳以上の人 | プランネルフリーローン300 リバースモーゲージ |

融資対象となる年齢を確認して、自分の年齢で申し込める商品を選びましょう。

借入期間中でも融資対象年齢を超えたら新たな融資は受けられない

カードローンは、一度契約をすれば繰り返し借りられる方法ですが、融資対象の年齢を超えた時点で新たな融資は受けられなくなります。

お借入れができるのは80歳までです。契約が完了していても、カードローンの年齢制限により81歳になられた時点で新たなご融資は停止となります。年齢上限に達する前にご利用ができなくなる場合もございます。

引用元:70歳以上でもお借入可能「80歳までのカードローン」│ベルーナノーティス

一度審査に通ればずっと利用できるわけではありません。

新たな融資を受けられなくなるのは、借入可能な上限年齢を迎えたタイミングです。

例えば75歳までしか借りられない商品の場合、76歳の誕生日を迎えた時点で借り入れをできなくなります。

融資対象となる年齢の上限に近づいている人でお金を借りたいときは、誕生日を迎えるまでに借り入れを済ませましょう。

ただし以下のような状況では、年齢の上限になる前に利用できなくなる可能性もあります。

- 他社からの借入額が増えた

- 支払いが滞納してしまっている

お金を借りるなら返済計画が重要!返済できる範囲の金額だけ借りる

お金を借りるならしっかりと返済計画を立てて、返済できる金額の範囲だけ借りましょう。

例えばお祝いや冠婚葬祭が重なって一時的にお金が欲しいときには、お金を借りて乗り切れます。

毎月返済できるだけの借り入れの場合には、返済にも困りません。

しかし、慢性的にお金が不足していて生活費として継続的に借りる場合には、返済が厳しくなる可能性も高くなるでしょう。

ローンを申し込む前に、借入先の公式サイトで用意されている返済シミュレーションを活用しましょう。

高額な借り入れをすると、当然ですが完済までに時間がかかります。

例えばベルーナノーティスで50万円借りた場合、返済期間は52か月で、完済までに4年4か月もかかります。

完済までに万が一のことがあった場合には、相続人が返済する必要があります。

相続人が返済できない場合には、相続放棄をしなければいけません。

カードローンやフリーローンは、決められた金額よりも多く返済する「繰上返済」にも対応しています。

繰上返済を活用すれば借入期間も短くなり、利息も節約できます。

金利が年18.0%で30万円借りたときを例にして、利息の差を確認してみましょう。

| 返済期間 | 利息 |

|---|---|

| 5年 | 157,100円程度 |

| 3年 | 90,500円程度 |

| 1年 | 30,000円程度 |

参考:E-LOAN │カードローンのかんたん返済額シミュレーション

返せる金額だけ借りて、繰上返済を利用するなど工夫をして完済できるように計画を立てましょう。

年金受給者がお金を借りるときに審査で通るためのポイント4選

年金受給者がお金を借りる際に、審査で通るためのポイントを紹介します。

カードローンは貸金業法によって審査が義務付けられているため、審査不要で融資を受けられません。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法│e-GOV法令検索

銀行や信用金庫で借りる場合でも、返済能力を超えた融資をしないために、審査が実施されます。

審査に通るためにも、以下のポイントをチェックしてみましょう。

- 提出するために必要な書類を揃えてから申し込む

- 申し込みの確認電話には必ず出る

- 他社からの借入額を減らしてから申し込む

- 他社で借りているお金を延滞している場合は返済する

申し込む前に必要な提出書類を用意する

借り入れの際は必要な書類が不足していると審査が進まないため、申し込む前に必要書類を用意しましょう。

ローンを申し込む際に必要な書類は、以下のとおりです。

| ローンの種類 | 必要書類 |

|---|---|

| カードローン | 本人確認書類 収入証明書類 |

| フリーローン | 本人確認書類 収入証明書類 資金使途を確認できる書類 |

申込者がなりすましではないか確認するために、ローンの申込時に本人確認書類は必須です。

本人確認書類として、以下のような書類を提出しなければなりません。

- 運転免許証

- 運転経歴証明書

- 健康保険証

- マイナンバーカード

- 住民票

- パスポート

- 在留カード

- 外国人登録証明書

収入証明書類は、収入があると証明するために必要です。

ローンの審査では、返済能力を超えた融資をしないように、年収に対して融資できる目安が決められています。

例えば貸金業者から借りられる金額は、年収の3分の1が目安となります。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用元:1 お借入れは年収の3分の1までです│日本貸金業協会

銀行カードローンでも、年収の3分の1を目安に融資を行っています。

ローンごとに目安が決まっているため、確認のための収入証明書が必要です。

収入証明書類として提出できる例を確認しましょう。

- 年金証書

- 年金通知書

- 源泉徴収票

- 給与明細書

- 所得証明書

- 市民税県民税額決定通知書

- 確定申告書

- 青色申告書

- 収支内訳書

- 支払調書

- 納税通知書

年金しか収入がない場合には、年金証書や年金通知書を提出する必要があります。

年金以外にも収入のある人は、他の収入証明書も合わせて提出しなければいけません。

条件によっては提出がいらない場合もあるため、必要なときは提出しましょう。

資金使途証明書類は、お金の使い道を決めて申し込むフリーローンを申し込む際に必要な書類です。

何に対してお金を使うのか、必要な金額はいくらなのか確認するために使用します。

申し込むローンの種類や申込先によっても必要書類が異なるため、事前に確認して揃えたうえで申し込みましょう。

申し込み確認をできないと審査は通らない!電話には必ず出る

カードローンの審査では、必ず申し込み確認を行います。

自宅や携帯電話などに連絡が来るため、電話には必ず出ましょう。

電話に出なかった場合には本人以外が申し込んだ「なりすまし」だと判断される可能性もあり、審査が通りません。

また、働いている人は勤め先に対して在籍確認の電話もされます。

在籍確認とは、申込者が記入した勤務先で本当に働いていて収入を得ているか確認する審査のことです。

在籍していることが確認できないと、収入の裏付けが取れず審査に通過しません。

貸金業者では、在籍確認のときに業者名ではなく個人名で連絡を行います。

金融機関の場合は、個人名で連絡する場合と金融機関名を名乗る場合があります。

電話の内容は以下のとおりです。

審査の担当者(○○):「私○○と申しますが、△△さんはいますか?」

申込者(△△):「はい、私が△△本人です。」

申込者が電話に出れば申込内容の確認と簡単な本人確認をして、在籍確認が終わります。

申込者が電話に出られなかった場合でも「△△さんは本日休みです」といった同僚の回答で、在籍確認が完了するケースもあります。

お金を借りることを同僚に知られたくない場合には、クレジットカードを作るため電話がかかってくるかもしれないと伝えることも可能です。

年金収入でも作れるクレジットカードはあるため、不自然ではありません。

ひと昔前までは、定年退職をしたシニア世代になると途端にクレジットカードが作りにくくなるといわれることもありましたが、近年では年齢による明確な制限はないのが一般的です。なお、クレジットカードを作るためには「安定した収入があること」という条件は変わりません。定年退職をしたあとでも何らかの収入を得ている必要があります。高齢者の場合、主な収入が年金だという方も多いと思いますが、年金は収入として認められるのでしょうか? 答えはイエスです。

引用元:高齢者でもクレジットカードは作れる?定年後や年金暮らしの方におすすめのカードを紹介│三井住友カード

年金収入だけの人は、自宅または個人の電話に対して連絡が入ります。

他社の借入額が多すぎると審査に通らない!借入額を減らしてから申し込もう

他社からの借入額が多すぎる場合、返済が難しいと判断されて審査には通りません。

新たなローンに申し込む前に、いまの借入額を減らしましょう。

カードローンに申し込む際には、借入総額を年収の3分の1以下にしなければなりません。

フリーローンも同様で、返済できなくなるリスクを防ぐため、借入額が多い場合には審査は通りません。

特に年金受給者は収入が低いので、他社からの借り入れがあると審査で不利です。

年収の3分の1に近い借り入れを他社からしている人は返済を優先しましょう。

他社から借りたお金を滞納していると審査落ちの原因に!延滞しているなら返済する

他社から借りたお金を滞納していると、新しいローンの審査には通りません。

ローンの審査では、必ず信用情報を照会します。

信用情報とは個人の借り入れに関する記録のことで、照会することで過去の延滞や金融事故の有無を確認できます。

信用情報とは、ローンやクレジットなどの取引に関する客観的な事実を表す情報です。本人を識別するための情報のほか、契約内容、返済、支払状況、利用残高などが該当します。いわば個人の信用を客観的に示した情報で、貸金業者やクレジット会社などで顧客の信用を判断する情報の一つとして利用されています。

引用元:4 お借入れすると、借入れ金額などの情報が信用情報機関に提供されます│日本貸金業界

延滞している人だけではなく、以下のような問題がある人も含まれます。

- 強制解約

- 代位弁済

- 債務整理

信用情報機関に記録された問題は延滞をすべて解消したあと、原則5年間で消滅します。

ローンだけでなく、クレジットカードや分割払いを延滞した内容も含まれます。

もしも支払い関連で延滞しているものがある人は、まずは延滞を解消しましょう。