大学生はサークルの飲み会に遊びなど、なにかと出費がかさむ頃です。

アルバイトをしてお金を稼ごうと思っても、学業との両立が難しいと感じて断念する人も多いでしょう。

金欠状態を解決する手段の一つに、お金を借りる方法が挙げられます。

しかしお金を借りたくても、学生でも借りられるのか不安を抱く方も多いでしょう。

今回は学生がお金を借りる方法を6つ紹介します。

即日融資にも対応している方法や未成年でも借りられる方法も紹介するので、お金を借りる方法を探している学生はぜひチェックしてみてください。

学生で今すぐお金を借りたいならコレ!

- カードレスで利用可能なプロミス

- 審査時間が最も短いアイフル

- 無利息期間が365日間※あるレイク

- Web完結で申し込みをするなら電話連絡や郵送物なしのSMBCモビット

目次

学生がお金を借りる方法6選!それぞれの特徴を紹介

お金を借りる際には、契約にあたって申し込みの条件を満たさなければなりません。

制約が厳しい借入先もあるため、学生ではお金が借りにくいと考えている人も多いのではないでしょうか?

たしかに一般的な社会人に比べると少ないですが、学生でもお金を借りる方法はあります。

この記事で紹介するお金を借りる方法は、融資の対象に学生が含まれている6つの方法です。

| 融資限度額 | 年利率 | 即日融資 | 未成年可 | |

|---|---|---|---|---|

| 消費者金融 | ~800万円 | 3.0~18.0% | 〇 | × |

| 学生ローン | ~50万円 | 9.125~18.000% | 〇 | 〇 |

| 銀行カードローン | ~1,000万円 | 1.8~14.6% | × | × |

| クレジットカード | ~100万円 | 7.8~18.0% | × | × |

| 奨学金 | ~12万円(月額) | 0.002~0.357% | × | 〇 |

| ゆうちょ銀行の預金担保自動貸付 | ~300万円 | 約定金利+0.25~0.50% | × | × |

上記の表にある通り、それぞれの借入先によって、融資限度額や金利は大きく異なります。

それぞれの特徴をよく理解し、自分に最適なお金の借り方を選びましょう。

ここからはそれぞれの借入方法の、より詳しい情報を開設していきます。

学生向きのおすすめ金融機関も紹介しているので、ぜひ最後までチェックしてみてください。

消費者金融は学生でも即日でお金を借りられる

消費者金融は、学生でも年齢が18歳以上ならお金が借りられます。

消費者金融からお金を借りる大きなメリットは、即日でも融資を受けられる点です。

「審査から融資まで最短で20分!」と宣伝している会社もあり、本記事で紹介しているお金を借りる方法の中でも、融資までスピードは最速だと言えます。

消費者金融と聞くと、悪い印象だったり怖いイメージを持ったりする学生もいるかもしれません。

しかし、大手消費者金融なら法律に基づいて融資を行っているため、申込者が借りすぎないようにされています。

申し込み時の職業で「学生」を選べば、審査の際に社会人と同じような収入を求められることはありません。

継続した収入があれば、アルバイトをしている人でもお金が借りられます。

消費者金融カードローンを使って学生がお金を借りる際のメリットとデメリットをご紹介します。

学生が消費者金融からお金を借りるメリット4選

まずは、学生が消費者金融からお金を借りる際のメリットをご紹介します。

消費者金融なら、学生の人でもアルバイトなどで収入があれば社会人と同じように借り入れができます。

消費者金融からお金を借りるメリット

- 学生でもアルバイトをしていればお金が借りられる

- 即日で融資も

- Webから申し込むだけで借り入れができる

- 無利息の期間がある

消費者金融なら、申込条件をクリアすることで学生でも申し込めます。

銀行の教育ローンやクレジットカードのキャッシング、カードローンは、満18歳以上(高校生を除く)または満20歳以上の方を対象としています。ローンによっては、18歳19歳はお申込みできないため、事前の確認が必要です。

また、年齢の条件を満たしていても、収入がない学生はローンを利用できません。ローンで借入れをすると、一般的に長期的な返済となるため、安定した収入を得ている必要があります。

つまり、年齢条件を満たしており、かつアルバイトなどの収入がある大学生なら借入れできる可能性があります。

引用:大学生がお金を借りることは可能か?|アイフル

例えばアイフルの申込条件は、高校生を除く満18歳以上で安定収入のある人は学生でも申し込みが可能と定めています。

消費者金融や銀行カードローンからお金を借りる場合には、必ず「安定した継続収入」が必要です。

安定した継続収入というのは、毎月一定の金額で収入のある状態です。

毎月数万円程度の収入があれば、安定した収入があると判断されてカードローンの貸付対象になります。

消費者金融の場合は、安定した継続収入さえあれば、雇用形態は関係ありません。

アルバイトやパート派遣社員でも契約できますか?

アルバイトパート派遣社員契約社員の方も、審査のうえご契約いただけます。

また、現在お仕事をされている場合、主婦や学生の方も、審査のうえご契約いただけます。

引用:お申込みについて

パートアルバイト派遣社員契約社員でも申込みはできますか?

パートアルバイトなどでも、お仕事をされていればお申込みいただけます。

引用:よくあるご質問|アイフル

消費者金融の各社でも、パートやアルバイトの申し込みについて上記のような定めがあります。

毎月一定の収入さえあれば、学生の人でも問題なく申し込みをできるのが消費者金融のメリットです。

消費者金融なら申し込んだその日のうちに融資をしてくれる、即日融資にも対応しています。

審査は最短で30分前後、申し込みをしてから2~3時間ほどで借りられたという口コミも多数あります。

急な飲み会に呼ばれたり教科書代の支払いが必要になったりなど、学生は突然お金が必要になる場面も多いでしょう。

消費者金融は今日中に支払わなければなかったり、明日までにお金が必要になったりした人の強い味方です。

消費者金融は土日祝日でも即日審査や貸付を行っているので、申し込みが土日になったとしても問題ありません。

| 消費者金融名 | 申込受付時間 |

|---|---|

| プロミス | 9:00~21:00 |

| アイフル | 9:00~21:00 |

| レイク | 8:10~21:50※ |

| アコム | 9:00~21:00 |

| SMBCモビット | 9:00~21:00 |

消費者金融それぞれの申込受付時間は上記の通りで、この時間は平日土日ともに同様です。

審査は21時に終了してしまうため、当日中にお金を借りたい人は余裕を持って19時までには申し込みを済ませましょう。

学生の人でもスムーズな審査を行ってもらえます。

消費者金融からお金を借りる際には、すべての手続きがスマホだけで完結するのも大きなメリットです。

消費者金融の申し込みは、Webまたはアプリによる方法が推奨されています。

すべての手続きがWebだけで完了する「Web完結型」で申し込むと、以下2つのメリットがあります。

- 郵送物やカードが届かないため家族にバレにくい

- 返済日や返済金額などが管理しやすい

Web完結型で申し込めば、契約書や明細書などの郵送物が一切なく、すべてWeb上から確認できます。

カードレスでの申し込みになるので、ローンカードは家に届きません。

家に一切の郵送物が届かないため、借り入れをしようとしていることが家族にバレにくいメリットもあります。

また、アプリやWebページ上から返済日を確認したり返済金額を管理できるのもメリットです。

返済を忘れたり、返済日がわからなくなったりといったトラブルも防げます。

消費者金融の中には、無利息期間が設けられているものもあります。

無利息期間とは、消費者金融が定めた期間内は利息が発生しない期間のことです。

| 消費者金融名 | 無利息期間 |

|---|---|

| プロミス | 最大で30日間 |

| アイフル | 初めての契約で最大30日間 |

| レイク | 365日間※ |

| アコム | 最大で30日間 |

| SMBCモビット | なし |

学生でお金を借りようと思っている人の中には、「来月ならお金が入ってくる」といった状況の人も多いのではないでしょうか?

無利息期間がある場合は、借りたお金を30日以内に返済すれば利息が発生しません。

学生にとって数百円の利息でも、節約したいものでしょう。

無利息期間が設けられている消費者金融を利用すれば、少しでも利息の支払いが抑えられます。

可能な限り早く返済できる目処が立っている人は、無利息期間を設けている消費者金融から選びましょう。

消費者金融で借りるときに生じる学生ならではのデメリット

学生が消費者金融からお金を借りるメリットがわかったところで、次はデメリットもチェックしていきましょう。

消費者金融はとても便利な借入方法の一つですが、メリットばかりではありません。

消費者金融からお金を借りるデメリット

- 金利が高め

- 借りられる年齢は20歳以上

消費者金融は即日融資もできるため利便性の高い借入方法ですが、金利は高く設定されています。

一般的に消費者金融は、金利の設定を年率で3.0~18.0%程度にしています。

初めて借り入れをする人や借り入れの金額が少額の人は、最高金利の18.0%程度が適用されるでしょう。

例えば金利が18.0%のところで10万円を借りた場合、1か月で発生する利息は1,479円です。

学生にとって約1,500円の利息は、かなり大きな負担と言えるでしょう。

学生が利用できる奨学金なら金利が1.5%前後、銀行カードローンの場合は金利が14.0%前後です。

これらの借入方法に比べると、消費者金融の金利は高く設定されているとわかります。

返済時の負担が大きくなってしまうため、必要以上に借り入れをしたり支払いを長期化したりしないようにしましょう。

消費者金融には、利用できる年齢に制限が設けられています。

| 消費者金融名 | 申込可能年齢 |

|---|---|

| プロミス | 18歳~74歳以下 |

| アイフル | 20歳~69歳以下 |

| レイク | 20歳~満70歳まで |

| アコム | 18歳以上 |

| SMBCモビット | 20歳~74歳以下 |

大手の消費者金融に申し込みをできる年齢は18〜20歳です。

学生でも条件は同様なので、消費者金融に申し込みをできるのは事実上大学生からです。

18歳未満の学生は、消費者金融以外の借入方法を利用しましょう。

学生の借入審査では身分証とアルバイトの収入や勤続年数がチェックされる

大手消費者金融のホームページでは、融資条件として下記のような記載があります。

年齢18~74歳のご本人に安定した収入のある方。

※主婦学生でもアルバイトパートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

引用:プロミス

キャッシングローンの場合、満20歳以上69歳までの定期的な収入がある方であれば、お申込みいただけます。

※一部商品によって異なります。

引用:アイフル

融資条件の中には、「学生は不可」という記載はありません。

つまり、安定した収入があることを証明できて年齢の要件をクリアしていれば、学生でもお金が借りられます。

問題となるのは安定した収入と証明の方法です。

安定した収入に関して具体的な審査の内容は公開されていませんが、一般的には年収や職業のほかに、勤続年数など様々な基準があると言われています。

「年収の高い職業に就いている」「勤続年数が長く役職にも就いている」などの状況の人は、審査が有利に進む可能性は高いです。

一方で、年収が低かったり勤続年数が短かったりする人は審査に落ちるリスクが高まるでしょう。

学生が収入を得る主な方法は、基本的にはアルバイトが多いでしょう。

学生の場合、アルバイトで安定した収入があると証明しなければなりません。

「安定した収入」と判断されるには、収入の金額だけでなく継続性も重要です。

最低でも3か月、可能であれば半年以上の期間は継続して働くことで、一定の年収があると証明ができるでしょう。

学生証は身分証明書として利用ができない

審査の際に必要な書類は、身分証明書と収入証明書の2つです。

顔写真がついていたとしても、学生証は身分証明書として認められないため注意しましょう。

消費者金融で身分証明書として認められる書類は、以下のようなものです。

- 運転免許証(表裏)

- 保険証(表裏)

- パスポート(写真住所記載部分)

- マイナンバーカード(表面のみ)

運転免許証を持っている人なら運転免許証の提出が最も確実です。

持っていない人は保険証や写真付きのマイナンバーカード(通知カードは不可)等でも問題ありません。

学生証は利用できないため、各消費者金融で身分証明書として認められている書類を用意しましょう。

ほかにも以下のいずれかの条件に該当する場合には、収入証明書も必要となります。

- 1社からの借入が50万円を超えている

- 借り入れの総額が100万円を超える

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元:日本貸金業協会

ただし18歳または19歳の人が申し込む場合には、必ず収入証明書が必要です。

収入証明書と認められる書類には、一般的に以下のようなものがあります。

- 給与明細書

- 源泉徴収票

- 確定申告書

- 支払調書

アルバイトをしている学生なら、給与明細書が一番用意しやすいでしょう。

直近2~3か月分は必要になるので、給与明細書はなくさないように保管しておきましょう。

学生がお金を借りる際に利用しやすい消費者金融カードローン5社

ここからは申込条件や利便性などをもとに、学生が利用しやすい消費者金融カードローンを4つ紹介します。

今すぐお金を借りたい人や、借りるからには便利なところから借りたい人はぜひ参考にしてください。

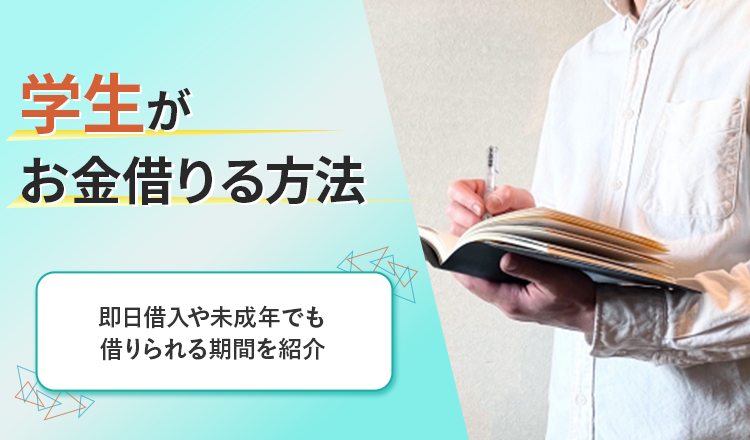

プロミスはWeb完結でカードレスだから学生も申し込みしやすい

| 公式サイト | 詳細はこちら |

|---|---|

| 限度額 | 最大で500万円 |

| 金利 | 4.5%~17.8% |

| 貸付対象者 | 年齢が18~74歳の本人で安定した収入のある人 (収入が年金のみの人は申し込みが不可) |

| 即日融資 | 〇 |

| Web完結 | 〇 |

プロミスはカードレスで、Web完結の申し込みにも対応している消費者金融です。

プロミスにWebで申し込めば、本人確認方法として以下のどちらかを選べば郵便物なしで手続きが完了させられます。

- 金融機関口座でかんたん本人確認をする

- アプリでかんたん本人確認をする

審査に必要な時間も最短3分と迅速で、即日の融資にも対応しています。※

プロミスでは、インターネット返済にも対応している点も大きな強みです。

スマホやパソコンからインターネットで、24時間365日いつでも返済ができます。

インターネット返済を利用できる金融機関は約1,100個と多いため、ほとんどの人が利用できるでしょう。

大学やアルバイトなどで忙しく、返済を忘れてしまいそうな学生でも利用しやすいシステムと言えます。

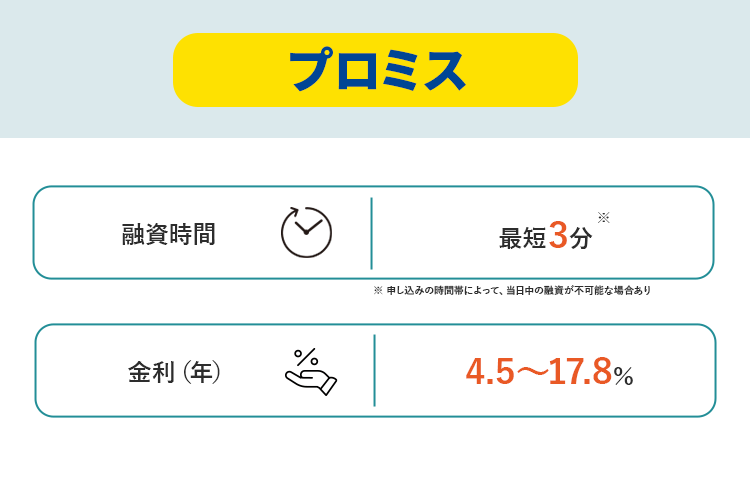

アイフルは原則電話連絡がないから学生も利用しやすい

| 公式サイト | 詳細はこちら |

|---|---|

| 限度額 | 最大で800万円 |

| 金利 | 3.0~18.0% |

| 貸付対象者 | 20〜69歳で、安定した継続収入のある人 |

| 即日融資 | 〇 |

| Web完結 | 〇 |

学生に最もおすすめの消費者金融はアイフルです。

アイフルはWeb完結で申し込みが可能で、審査が迅速な点も大きなメリットです。

最短18分の審査で、申し込みから60分ほどで借り入れができた人もいます。

借り入れまでのスピード感が非常に早いため、今日中にお金が必要になった人にも向いています。

資格や試験の代金、学費など、今すぐ支払う必要がある人はアイフルに申し込むといいでしょう。

また、アイフルでは電話連絡による在籍確認をなくせます。

電話連絡は、アイフルが必要だと判断した場合にのみに行われます。

申込時には正しい情報を入力し、本人確認書類の提出を適切に行えば電話連絡がなく借り入れできる可能性が高いです。

借り入れをすることをアルバイト先にバレたくない人や、電話による在籍確認が難しい人が利用しやすいサービスです。

運営情報を詳しく見る

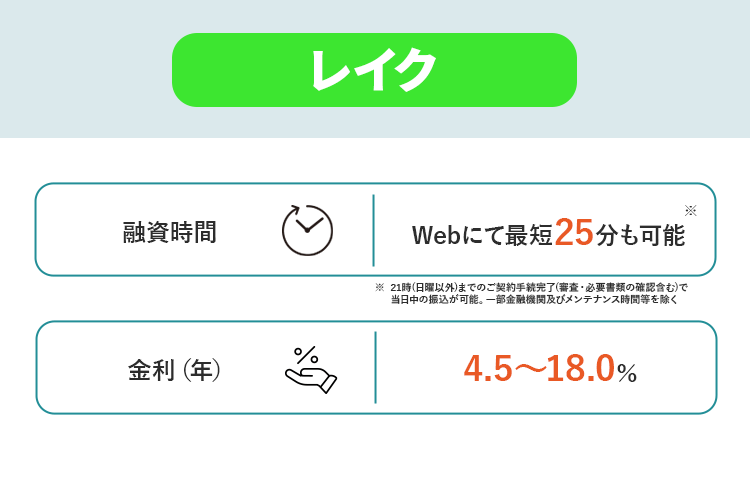

レイクは可能な限り節約をしたい学生向け

| 公式サイト | 詳細はこちら |

|---|---|

| 限度額 | 1万円~500万円 |

| 金利 | 年4.5~18.0%※ |

| 貸付対象者 | 20歳~70歳 安定した収入がある人(パートやアルバイトによる収入のある人も可) |

| 即日融資※ | ◯ |

| Web完結 | 〇 |

お金がなくて余計な出費を可能な限り控えたい学生の人は、レイクが向いています。

消費者金融を利用した場合、一般的には利息が発生します。

借りたお金の元金を返済するだけでなく、追加で利息も支払わなければならないので、金銭的に余裕のない学生にとっては痛手です。

レイクなら初回契約の翌日から365日間無利息※で借り入れができます。

無利息期間中に返済ができれば、利息を支払う必要はありません。

教科書代や急な飲み会の代金など「今だけお金が欲しい」という人は、レイクの無利息期間を利用しましょう。

また、レイクはWebから申し込んだ場合に最短25分※での融資も可能です。

「今日中に必要なものがある」「学費がどうしても足りない」といった緊急時でも利用できます。

>>貸付の条件はこちら

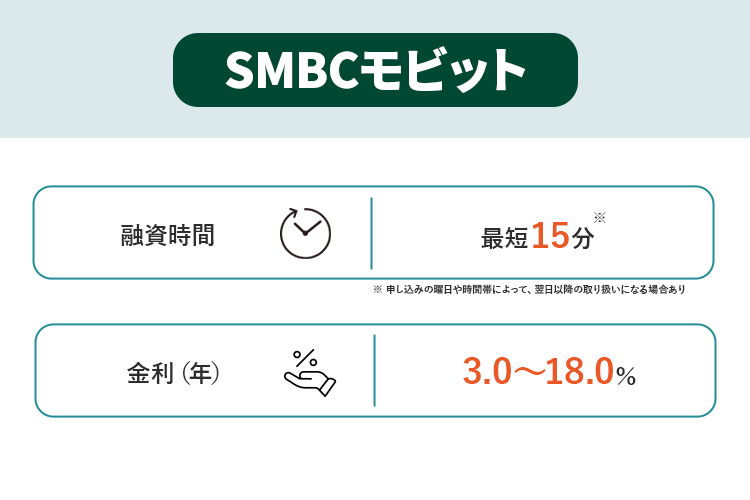

SMBCモビットなら学生でも在籍確認の電話なしで借りられる

| 公式サイト | 詳細はこちら |

|---|---|

| 限度額 | 最大で800万円 |

| 金利 | 3.0~18.0% |

| 貸付対象者 | 満年齢20才~74才以下で安定した定期収入のある人 |

| 即日融資※ | 〇 |

| Web完結 | 〇 |

SMBCモビットのWeb完結の申し込みなら、書類提出による在籍確認でカードローンが発行可能です。

ただし、SMBCモビットでWeb完結による申し込みをする場合には下記2つの条件を両方も満たす必要があります。

①「三井住友銀行」「三菱UFJ銀行」「みずほ銀行」「ゆうちょ銀行」のいずれかの銀行口座を所有している

②全国健康保険協会が発行している保険証(社会保険証)もしくは組合保険証を所有している

アルバイトの人は、②の保険証を用意することが難しいと言えます。

社会保険証や組合保険証に加入するには、勤務先で社会保険に加入していなければなりません。

アルバイトをしていたとしても、勤務先の社会保険に加入していない場合にはSMBCモビットに申し込みはできないため、条件は少し厳しめと言えます。

条件を満たせる学生の人で在籍確認の電話を避けたい場合には、検討してみましょう。

アコムは初めて借り入れをする学生に人気

| 限度額 | 最大で800万円 |

|---|---|

| 金利 | 3.0~18.0% |

| 貸付対象者 | 18歳~69歳までの人で安定した収入と返済能力があり、基準も満たした人 |

| 即日融資 | 〇 |

| Web完結 | 〇 |

「はじめてのアコム」というキャッチフレーズで知られているアコムは、消費者金融の利用がはじめての学生にも向いています。

アコムをはじめて利用する人は、30日間の無利息サービスが利用可能です。

契約日の翌日から30日間金利が発生しないため、すぐに返済をできれば利息の負担が抑えられます。

アコムは即日融資にも注力していて、審査結果まで最短20分です。

「突然サークルの飲み会が発生したからお金を借りたい」というケースでも、申し込む時間帯によっては十分に間に合うため、急用でお金を借りたい学生もぜひ利用してみましょう。

未成年の人でも学生ローンならお金が借りられる

学生ローンとは、いわゆる学生向けのカードローンのことです。

アコムやプロミスといった一般的なカードローンでは、様々な職種の人向けに幅広いサービスを展開しています。

それに対して学生ローンは、現在大学や専門学校、短大などに通っている学生向けのサービスです。

学生ローンの申し込みの条件として「学生であること」「学生証が提示できること」などの記載があります。

学生ローンという名前ですが、大手金融機関と同様の消費者金融です。

借りたお金に対しては金利が発生し、返済では利息も支払わなければなりません。

一般的な消費者金融との違いは、学生向けのサービスかそうでないかの1点だけです。

奨学金などと違って金利が低いわけでもありません。

一般的な消費者金融と同じか、それに近い金利が発生します。

学生ローンを利用する際は、返済可能な最低限の金額を借り入れしましょう。

それでは、学生ローンでお金を借りる場合のメリットやデメリットを確認していきましょう。

学生ローンを活用するメリットは学生が利用しやすいこと

学生ローンとは名前のとおり、学生への融資を目的にしているカードローンのことです。

学生への融資に対して非常に積極的なため、大手消費者金融では審査に通らなかった人でも借り入れができる可能性はあります。

学生ローンを利用してお金を借りるメリット

- 18歳から申し込みができる

- 消費者金融に比べても金利が低め

学生ローンの大きなメリットとして、18歳から申し込める点が挙げられます。

先ほど記事内でも紹介したように、大手消費者金融でも学生の利用は可能ですが、申し込みできる年齢20歳以上としているところもあります。

一方で学生ローンなら、申し込み可能な年齢が18歳のところが多いです。

| 学生ローン名 | 申込条件 |

|---|---|

| カレッヂ | 日本国籍の人で、高卒以上の大学生短大生予備校生専門学校生の人。 安定した収入がある人 |

| フレンド田 | 高卒以上の大学生、短大生、専門学生、予備校生の人で、必要な書類を提示できる人、また安定した収入がある人 |

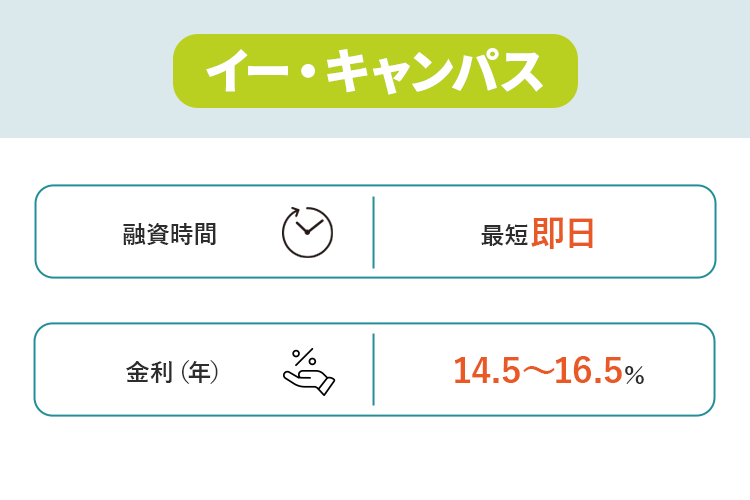

| イーキャンパス | 安定した収入があり20歳以上29歳以下の学生の人 |

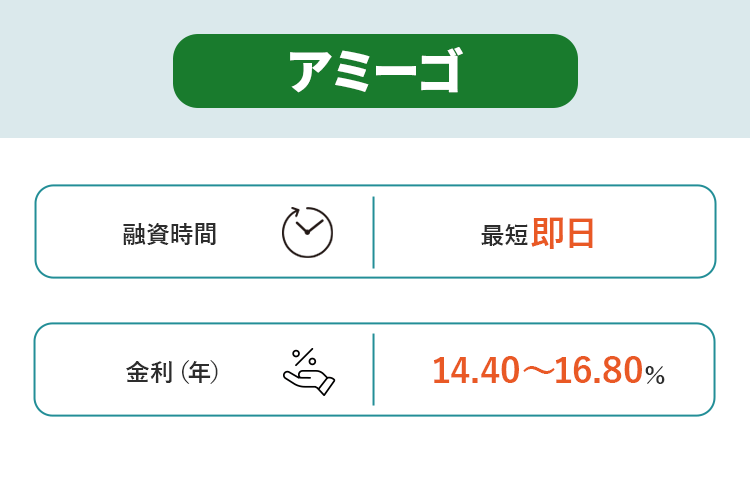

| アミーゴ | 20歳以上で安定した収入と返済能力のある人で、アミーゴの基準を満たしている人 |

申込み条件としての記載はありませんが、カレッヂとフレンド田では18歳から申し込みが可能です。

大学に入学したばかりで生活費が足りない、教材費が足りない人などに。

ただし、未成年の人がカードローンを契約する際には保護者から承諾を得なければなりません。

未成年の場合は親に内緒でお金は借りられないので注意しましょう。

学生ローンは学生しか利用できない融資サービスになっているため、金利は大手消費者金融よりも低めに設定されています。

| 学生ローン名 | 金利 |

|---|---|

| カレッヂ | 15.0~17.0% |

| フレンド田 | 12.0~17.0% |

| ニチデン | 9.125% |

| イーキャンパス | 14.5~16.5% |

| アミーゴ | 14.40~16.80% |

| マルイ | 15.0~17.0% |

いずれの学生ローンも金利は17.0%前後と、大手消費者金融に比べて1.0~1.5%ほど低く設定されています。

特にニチデンは金利が10%以下なので、大手消費者金融よりも金利が半分程度で借り入れできます。

いずれの学生ローンでも、消費者金融よりも金利を抑えて借りられる点が大きなメリットです。

学生ローンには消費者金融とは違ったデメリットがある

学生ローンは迅速な融資を行ってくれたり、大手消費者金融よりも低金利で借り入れできたりする点が大きな魅力です。

しかし、学生ローンならではのデメリットもあるので注意しましょう。

ここからは、学生ローンを利用した場合のデメリットをご紹介します。

学生ローンからお金を借りるデメリット

- 借り入れ可能な金額が少なめ

- 大手消費者金融に比べるとサービス面で劣る

学生ローンは、金銭的に余裕のない学生向けの融資サービスです。

学生が収入を得る方法は基本的にアルバイトなので、一般的な社会人収入に比べると低い傾向にあります。

そのため、返済が負担となり貸し倒れにならないように、借入上限金額が低く設定されています。

| 学生ローン名 | 借入上限金額 |

|---|---|

| カレッヂ | 1,000円~50万円 |

| フレンド田 | 1~50万円 |

| ニチデン | ~30万円 |

| イーキャンパス | ~30万円 |

| アミーゴ | 3~50万円 |

| マルイ | 1~50万円 |

大手消費者金融の借入上限金額が最大500~800万円ほどなのに対して、学生ローンの場合は最高でも50万円です。

1年分の学費や入学金の費用など、まとまったお金が欲しい場合、学生ローンでは足りない可能性もあるでしょう。

50万円を超えた借り入れをしたい場合には、学生ローンではなくアイフルやプロミスなどの大手消費者金融を選びましょう。

ただ、限度額が低いと借り過ぎ防止につながるメリットもあります。

学生ローンを利用する際には、最低限必要な金額を適切に借りましょう。

学生ローンの場合、大手消費者金融に比べてサービスが充実していません。

Webでの申し込みはできるものの、書類は基本的に郵送で受け取る必要があります。

また、スマホアプリなどもないため、返済金額や返済日などは自分で管理しなければなりません。

借り入れや返済方法も限られており、借り入れの方法は基本的に銀行口座への振込、返済は引き落としか振込のみです。

一方で大手消費者金融はコンビニATMなども使えるので、学生ローンは利便性だけで比較するとどうしても劣ってしまいます。

店舗も少ないため、いざというときにすぐに店頭でサービスを受けるのも非常に難しいと言えるでしょう。

学生ローンへの問い合わせは基本的に電話対応となりますが、大手消費者金融よりも電話の窓口も少なめです。

問い合わせをしたかったり緊急で連絡をしたかったとしても時間がかかる可能性が考えられます。

学生ローンは学生への貸付に積極的で金利も低めですが、サービス面では大手消費者金融に比べると劣っています。

学生ローンの中で利用しやすい企業6選

学生ローンのメリットとデメリットを踏まえた上で、数ある学生ローンの中から特に注目な企業を6つご紹介します。

現在、多くの企業が学生ローンを提供しています。

各企業によって利用できる年齢やサービス内容が異なるので、希望のサービスに合った業者を選びましょう。

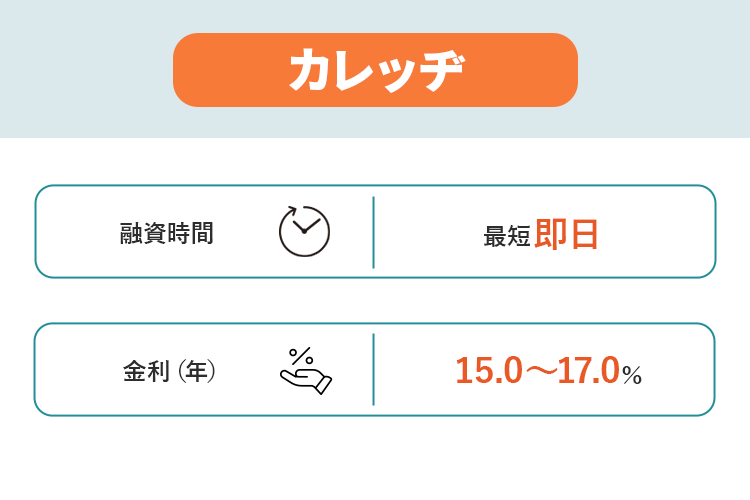

セブンイレブンで借り入れができるカレッヂ

| 金利 | 15.0~17.0% |

|---|---|

| 借入限度額 | 1,000円~50万円 |

| 融資時間 | 最短で即日 |

| Web申し込み | ◯ |

カレッヂはセブンイレブンのATMから借り入れと返済ができる便利さが魅力です。

店舗は全国で高田馬場1店舗にしかありませんが、全国のどこからでもWebから申し込みをできます。

カレッヂは18歳や19歳の未成年の人も借り入れができるので、一般の消費者金融を利用できない人にも利用しやすいサービスです。

在籍確認をされないため、家族やアルバイト先にバレる心配もありません。

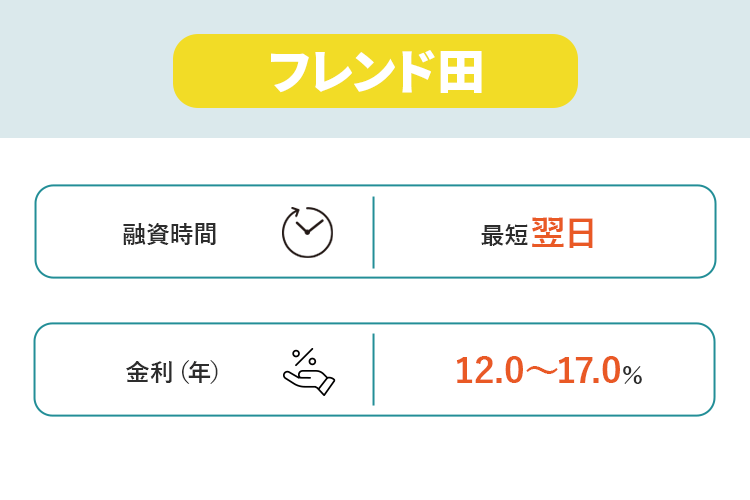

未成年でも即日融資できるフレンド田(でん)

| 金利 | 12.0~17.0% |

|---|---|

| 借入限度額 | 1~50万円 |

| 融資時間 | 最短で即日 |

| Web申し込み | ◯ |

フレンド田は未成年の人でも申し込みができる、学生向けのカードローンです。

貸金業者登録票もしっかり開示しており、認可された消費者金融なので安心して利用できます。

学生に対しても借り入れの方法をわかりやすく解説してくれているので、学生ローンの利用が初めての人もフレンド田は利用しやすいサービスです。

また、友達を紹介すると最大で5,000円の紹介料がもらえるため、友達同士で借り入れをする際にも便利です。

低金利で借り入れ可能なニチデン

| 金利 | 9.125% |

|---|---|

| 借入限度額 | ~30万円 |

| 融資時間 | 最短で即日 |

| Web申し込み | ◯ |

ニチデンは14時までに申し込みを完了すれば即日融資もできるので、時間に余裕のある学生に選ばれています。

ニチデンの金利は実質年率が9.125%と、低金利な点が最大のメリットです。

中小消費者金融として社会人などにも融資されている企業なので、システムがしっかりしています。

ニチデンでは「収入額に限らず、定期的に収入があれば審査に問題はない」と記載されているので、毎月少しでも収入があれば借り入れできる可能性は高いでしょう。

海外留学用としても利用できるイーキャンパス

| 金利 | 14.5~16.5% |

|---|---|

| 借入限度額 | ~30万円 |

| 融資時間 | 最短で即日 |

| Web申し込み | ◯ |

イーキャンパスでは学生ローン以外にも、学費用や海外渡航目的用のローンも用意されています。

通常の借り入れの金利は16.5%ですが、学費用と海外渡航用のローンは金利が15.5%です。

また、免許証と学生証を提示できる人は、通常の借り入れでも金利が16.0%になります。

免許を持っている人は、低金利で借り入れができるイーキャンパスが利用しやすいでしょう。

契約後に最短10分で借り入れが可能なアミーゴ

| 金利 | 14.40~16.80% |

|---|---|

| 借入限度額 | 3~50万円 |

| 融資時間 | 最短で即日 |

| Web申し込み | ◯ |

アミーゴでは基本的にWebから申し込みをします。

Webで申し込むと、金利が14.45~16.8%になるためお得に借り入れが可能です。

アミーゴの魅力は24時間Webで申し込みを受け付けており、契約後は最短10分で借り入れできるスピード感にあります。

急な出費で今すぐお金が必要な方には、アミーゴが便利です。

申し込みをしたあと最短20分で借り入れができるマルイ

| 金利 | 15.0~17.0% |

|---|---|

| 借入限度額 | 1~50万円 |

| 融資時間 | 最短即日 |

| Web申し込み | ◯ |

マルイが選ばれる理由は、申し込みから最短20分で借り入れをできるスピード感です。

審査や契約が非常に早いため、今すぐお金を必要としている人に特に便利なサービスです。

金利も一般的な消費者金融よりも低く、利用しやすい点も嬉しいですね。

マルイでは友達を紹介した場合に、返済時の金利が下がるキャンペーンが実施されています。

お金を借りたいお友達がいる人は、積極的に利用して金利を下げていきましょう。

学生ローンの審査基準は甘い?審査に通るためのポイントまとめ

学生ローンを利用するにあたって、審査の基準などが気になることでしょう。

学生だけが利用できる学生ローンは審査も甘いと思われがちですが、実際はそんなことありません。

学生ローンも貸金業法を順守しているサービスなので、信用機関を通してしっかりと審査が実施されます。

過去の借り入れの状況や申し込み時の状況などによっては、審査に落とされる可能性も十分あります。

にもかかわらず、学生ローンの審査が甘いと思われるのはなぜでしょうか??

学生は社会人に比べると収入が少なく、また安定しているとも言えません。

そのため、一般的な消費者金融の審査では難しい可能性があります。

一方で学生ローンなら、そのような環境の学生に向けて提供しているサービスなので、積極的に審査をしてくれます。

「一般のカードローンは落ちたけど、学生ローンなら審査に通った」といった口コミが多いため、審査が甘いと思われることもあるのでしょう。

学生ローンで実施される審査に通過するための必要な条件

では、学生ローンの審査に通過するためにも、押さえておきたいポイントを紹介しましょう。

学生ローンだけでなくカードローンを申し込むには、年齢条件を満たさなければなりません。

一般的なカードローンで申し込める年齢は18歳以上です。

未成年の人でも申し込める学生ローンでも、下記のように年齢の条件が定められています。

| 学生ローン名 | 申込可能年齢 |

|---|---|

| カレッヂ | 18歳以上 |

| フレンド田 | 18歳以上 |

未成年の人がカードローンに申し込む際には、保護者の同意書も必要な場合があります。

いずれも高校生では申し込みができないので注意しましょう。

学生ローンの審査では、一般のカードローンと同じように一定の収入がなければいけません。

しかし、社会人と同じような収入を求められているわけではありません。

学生ローンの場合は、毎月2~3万程度でもいいので「一定の収入が入っている状態」が重視されます。

収入の金額よりも、まずは毎月収入があることが審査されます。を

アルバイトをしていない人は、学生ローンの審査に申し込む前に、まずはアルバイトを始めましょう。

学生ローンを活用するには、当然現在学生ということを証明できなければなりません。

学生ローンは大学生や専門学生を対象としたサービスなので、社会人に融資しないようにするためです。

一般的な消費者金融の審査では、身分証明書として運転免許証等などを提出します。

一方で学生ローンでは学生ということを証明するために、学生証を提出をしなければなりません。

学生証の代わりとして、保険証や通学用定期券でも学生の証明ができる場合もあります。

しかし、業者によっては学生証以外は認められないと定めている場合もあります。

学生証が準備できない人は、あらかじめ電話などで問い合わせて事情を説明するといいでしょう。

学生証を持っている人であれば、基本的に問題ありません。

銀行カードローンの場合は学生ではお金を借りられないケースも多い

消費者金融や学生ローンに比べると銀行カードローンの審査は厳しい傾向にあるため、学生が利用するのは不利と言えます。

そもそも学生では申し込みができない銀行カードローンもあるので、学生に最適なお金を借りる方法とは言えないでしょう。

例えば、イオン銀行カードローンの場合、公式サイトで「学生は利用できない」と明記されています。

学生の方はお申込みいただけません。

引用:イオン銀行|ご利用になれる方

また銀行カードローンでは最低借入金額が「10万円」に設定されています。

学生が利用しやすい、1万円や5万円などの少額融資には対応していません。

銀行カードローンを利用する際のメリットとデメリットをまとめたので、利用したいと思っている学生は参考にしてみてください。

銀行カードローンからお金を借りるメリット

- 低金利

- 最短で翌日の融資が可能

銀行カードローンからお金を借りるデメリット

- 学生は利用できない場合が多く、審査が厳しめ

- 少額融資には向いていない

学生でもクレジットカードのキャッシング枠を使って借りられる

クレジットカードを使ってお金を借りるメリット

- 審査が不要で、すぐにお金を借りられる

- 在籍確認が無く利用できる

クレジットカードからお金を借りるデメリット

- 金利が高め

- キャッシング枠が付帯していないと即日利用はできない

クレジットカードのキャッシング枠を使った借り入れは、満18歳以上であれば利用可能です。

クレジットカードのキャッシング枠を使ってお金を借りるには、カード申込時にキャッシング枠も設定する方法か、申込時に設定していなかった場合には後からキャッシング枠の手続きをしなければなりません。

クレジットカードの申し込みと同時にキャッシング枠を付帯させた場合、新たに審査の必要はありません。

今すぐATMなどでお金を借りられるので、アルバイト先や親にバレずに済みます。

キャッシング枠が付帯していない場合には、新たに申し込まなければなりません。

新たに申し込んだ場合は、審査に数日かかるため注意しましょう。

所有しているクレジットカードにキャッシング枠を付帯していない人がいますぐお金を借りたい場合には、消費者金融のほうが金利が変わらずすぐに借り入れできるのでおすすめです。

学生がキャッシングでお金を借りる際に利用しやすいクレジットカード2選

今持っているクレジットカードでキャッシング枠が付帯している人は、そのクレジットカードを使えばOkです。

しかし、手持ちのクレジットカードにキャッシング枠が付帯されていない場合、新たにキャッシング枠を付帯させるよりも、即日発行できるクレジットカードを申し込んだ方が早いです。

クレジットカードのキャッシング枠でお金を借りたい学生の人は、今日中または数日以内に発行できるクレジットカードを作りましょう。

今後クレジットカードを使い続けることを考慮して、学生向けのクレジットカードを作るのも1つの手です。

ここでは、キャッシングでおすすめのクレジットカードを2枚厳選してご紹介します。

即日発行ができて学生の人でもすぐに借りられるACマスターカード

ACマスターカードはキャッシング機能付きで有名なクレジットカードです。

最大800万円※1まで借り入れが可能で、年利も最大14.6%※2と低いため、キャッシングを利用しやすいカードだと言えます。

ACマスターカードの申し込みは、アコムの自動契約機で即日発行できるため、家族にもバレずにカードが持てます。

ただし自動契約機に入る際は誰にも見られないように注意してください。

あらかじめ決められている限度額の範囲内であれば、クレジット機能とキャッシング機能の内訳は自由になっているため、月ごとで柔軟に利用も可能です。

※1 最大800万円の上限額は、ショッピング枠とキャッシング枠両方の合計です。

※2 ショッピング枠を利用した際の金利となります。

セディナカードJiyu!da!は無利息期間があるから学生にも選ばれている

セディナカードJiyu!da!では、ショッピング利用における毎月の支払額を自由に決められます。

キャッシングの利用では7日間無利息キャッシング(ゼロプラン)が利用できます。

これは7日以内に返済をすれば、利息がかからない制度です。

「給料日が近いけど急な出費が発生した」という場面なら、給料が入ったあとすぐに返済をすれば利息が発生しないので便利です。

ただし7日間無利息の対象となるのは、カード加入日から30日以内の初回利用分のみなので注意してください。

学費などの長期的な融資を求めている学生は奨学金が利用しやすい

大学や専門学校の学費は高額になることも多いので、消費者金融や学生ローンなどでは対応しきれない場合もあります。

奨学金なら、まとまった融資を受けられる可能性があります。

最も有名な奨学金に「日本学生支援機構」があり、一定の条件を満たした学生が利用可能です。

金利は非常に低く、無理のない範囲で数百万円のお金が借りられます。

経済的な理由から進学を断念しなければならないような学生を支えてくれる融資制度なので、学費関連でまとまったお金が必要な学生が利用しやすい制度です。

奨学金を利用して借りるメリットやデメリット、奨学金の種類などもまとめたのでぜひ参考にしてください。

学生が学費に関連するお金を借りる方法として利用できる奨学金の種類

まずは、学生の人が利用できる奨学金の種類について詳しく見ていきましょう。

奨学金には「受給先」「返済義務」「申請のタイミング」の3つの項目で違いがあります。

奨学金を利用してみたいと思っている人は、それぞれの違いを理解した上で最適な奨学金を利用しましょう。

奨学金は様々な企業や団体から提供されていて、それぞれ目的や金額、利息や返済の有無などが異なります。

学生が利用できる奨学金には、大きく分けて4種類あります。

| 奨学金の種類 | 金利 | 返済 | 受給難易度 |

|---|---|---|---|

| 日本学生支援機構 | なし、または1~3% | 必要 | 易 |

| 大学 | なし、または1~3% | 不要、または必要 | 中 |

| 地方自治体 | なし、または1~3% | 不要、または必要 | 中 |

| 一般企業 | なし、または1~3% | 不要、または必要 | 難 |

多くの学生は「日本学生支援機構」の奨学金制度を利用しています。

日本学生支援機構は「奨学金を受けたい」と希望する学生に対して、最初に勧められる奨学金で申し込みをしたほとんどの学生が利用できます。

毎月8~12万円の奨学金が受け取れて、返済が始まるのは卒業してから半年後です。

大学に進学する場合には、大学独自の奨学金を用意していることもあります。

大学独自の奨学金では、返済不要または利息なしでお金を借りられる場合も多く、学生にとって好条件な点が特徴です。

奨学金の有無や種類は各大学ごとで異なるため、あらかじめ進学予定校のWebサイトを確認しましょう。

ほかにも地方自治体独自が提供している奨学金もあります。

該当の地域に住んでいる、または該当の地域にある学校に通っている学生向けの奨学金です。

地方自治体が提供している奨学金制度は知らない学生が多いため、受給をしやすい地域もあります。

看護師や保育士などの資格が取得できる学校に通っている人は、卒業後に同じ地域で数年間働けば、返済義務がなくなる奨学金も多くあります。

例えば、愛知県が用意している「愛知県看護修学資金」の制度は、下記のような内容です。

県内の保健師、助産師、看護師又は准看護師の養成施設を卒業後、県内において看護業務に従事しようとされる方又は大学院の修士課程において看護に関する専門知識を修得し、修士課程終了後県内において看護業務に従事しようとされる方に対し、修学資金を貸し付けする制度です。

※免除対象となる施設(200床未満の病院等)において、5年以上継続勤務をした場合、申請をすることで返還債務が免除されます。

引用:愛知県看護修学資金について

愛知県看護修学資金を活用した場合、愛知県内で該当する施設で5年以上働くと、返済義務を免除してもらえます。

奨学金は学生にとって好条件で利用できるものが多いので、地方自治体の奨学金も含めて調べておくといいでしょう。

受給の難易度は高くなるものの、一般企業も奨学金を用意しているところがあります。

例えばダイソーやニトリ、コカコーラなどの大手企業で奨学金を用意しています。

| 企業名 | 奨学金名 | 受給金額 | 返済 |

|---|---|---|---|

| コカコーラ | コカコーラ教育環境財団「奨学支援事業」 | 月額2~4万円 | なし |

| ダイソー | DAISO財団奨学金 | 月額5万円 | なし |

| ニトリ | 似鳥国際奨学財団 | 月額5~8万円 | なし |

一般企業の奨学金では返済の義務がない給付型奨学金も多いです。

非常に好条件な奨学金になっていることから応募数が多く、受給の難易度はかなり高いと言えます。

受給の際には審査があり、面接や小論文などの提出を求められる場合もあります。

奨学金には返済義務の違いで「給付型奨学金」と「貸与型奨学金」の2種類にわけられます。

| 給付型奨学金 | お金は給付される制度なので返済をしなくてもいい |

|---|---|

| 貸与型奨学金 | お金は貸し付けになるため、返済が必要 |

給付型奨学金には返済義務はありませんが、貸与型給付金はお金の返済が必要です。

給付型奨学金は採用枠が少ないため、成績優秀者の中からごく一部の学生だけが利用できます。

返済義務のある貸与型奨学金の中でも「利息なし」と「利息あり」の2種類に分けられます。

利息なしの貸与型奨学金は、利息ありの奨学金より受給難易度は高いです。

例えば日本学生支援機構の場合では、学校全体で3分の1以上の成績順位が求められます。

奨学金には申請のタイミングにも違いがあります。

申請のタイミングには「予約採用」と「在学採用」の2種類があり、それぞれ支給される時期も違うので注意しましょう。

| 予約採用 | 受験や進学の前に申し込んで、受給は翌年度の4月から |

|---|---|

| 在学採用 | 進学したあとに申し込んで、審査が通過したら受給可能 予約採用の審査で落ちた人も申し込みが可能 |

一人暮らしなどで可能な限り早くお金が必要な人は、進学前に申し込む「予約採用」のほうがおすすめです。

進学してからお金が不足した人や、予約採用の審査に落ちてしまった人は「在学採用」を利用しましょう。

学生がお金を借りる際に奨学金を活用するメリットとデメリット

奨学金には様々な種類があることが分かったところで、ここからは奨学金を利用するメリットとデメリットをご紹介します。

奨学金を利用してお金を借りるメリット

- 非常に低金利

- 学校のサポートが受けられる

奨学金を利用してお金を借りるデメリット

- 卒業後に返済負担が発生する

- 融資されるまでに時間がかかる

奨学金の最大のメリットは、とにかく低金利な点です。

奨学金は資金力の低い学生が利用できるようにした制度なので、返済ができるように低金利または無利息で利用できます。

例えば日本学生支援機構の金利は、下記のとおりです。

| 利率固定方式 | 0.161~0.268% |

|---|---|

| 利率見直し方式 | 0.002~0.004% |

利率固定方式は、貸し付けをした金額に対して返済終了まで固定された利率が適用される方式です。

一方で利率見直し方式は、市場の金利変動に合わせて5年ごとを目安に利率が変動する方式です。

いずれにしても金利は0.5%を下回る超低金利の制度なので、非常に利用しやすいと言えます。

奨学金の申し込みは学校を通じて行う場合が多く、申し込みから貸与中の手続きまで学校からのサポートも受けられます。

返済方法や金利について不明な点があったら、学校の職員に相談が可能です。

わからないことや不安なことを1人で抱える必要がないので、奨学金について詳しくない人でも利用をしやすいです。

奨学金は学生にとって非常に便利な制度ですが、貸与型奨学金の場合は卒業したあとに返済の義務が発生します。

例えば大学在学中に毎月8万円を4年間借り続けた場合、金利を一切考慮しなかったとしても384万円の返済が必要です。

大学を卒業したあと、約400万円もの返済負担が発生します。

奨学金とは言え借り入れと同じ制度なので、返済時の負担やリスクも理解した上で利用しましょう。

奨学金の手続きは申し込みから審査、契約まで非常に時間がかかります。

消費者金融や学生ローンのような、申し込みをしたらすぐにお金を借りられるわけではありません。

長期的に借り入れが必要になることを見越して申し込む制度なので、今すぐお金が必要な学生には向いていない方法です。

すぐにお金が欲しい人は、奨学金ではなく消費者金融や学生ローンを利用して一時的に借り入れするのをおすすめします。

学生が奨学金を活用する際は将来の返済負担も考慮する

奨学金を検討する際は、まずは借りた奨学金に対して将来的に無理なく返済できるかよく考えましょう。

大学を卒業したあと奨学金が返済できず、自己破産をしてしまう人も少なくありません。

中には奨学金を利用した本人だけでなく、連帯保証人や保証人が自己破産をしているケースもあります。

奨学金の返済をできなくなってしまい自己破産するケースは十分あり得るので、将来的に大きな負担にならないように考える必要があります。

また奨学金の申し込みでは、以下の保証制度のいずれかを利用しなければなりません。

- 機関保証

- 連帯保証人

機関保証なら、連帯保証人や保証人を用意する必要がありません。

万が一自己破産をすることになった際に親などの保証人に迷惑をかけたくない人は、機関保証を活用しましょう。

郵便局の定額貯金を利用している学生は自動貸付けを利用しよう

ゆうちょの自動貸付を活用してお金を借りるメリット

- 非常に低金利

- 無職や学生でも利用できる

ゆうちょの自動貸付を活用してお金を借りるデメリット

- 定額貯金に残高がないと利用できない

郵便局の自動貸付制度というのは、担保定額貯金を利用している人が使える貸し付け制度のことです。

定額貯金されているお金を担保にしてゆうちょからお金を借りるシステムで、審査の必要がありません。

そのため、アルバイトをしていない学生でも審査なしですぐにお金を借りられます。

金利も低いため非常に便利な制度ですが、定額貯金をしていなければ利用はできません。

ゆうちょで定額貯金をしている人は検討してみましょう。

学生がお金を借りる場合に必要な条件と注意すべきポイント

ここからは、学生がお金を借りる場合に必要な条件と注意点について詳しく解説していきます。

消費者金融や学生ローンは申し込みをしやすい融資方法ですが、誰でも利用できるわけではありません。

申込条件や審査に通るためのポイントについてご紹介します。

学生がお金を借りる場合は18歳以上で安定した収入が必要

学生でお金を借りる場合には各貸金業者が定めている申込条件を満たさなければなりません。

例えば大手消費者金融では「年齢が18歳以上」「安定した継続収入がある」の2点を申込条件とされています。

審査の際に重要視されるポイントは、返済能力の有無についてです。

18歳未満の未成年は社会的な信用度が低く、収入も少ない人が多いため、大手消費者金融では審査の対象にはなりません。

収入に関しては、収入の金額よりも「安定した収入」「毎月継続して収入がある」ことが重視されます。

年収が高かったとしても、毎月の収入にムラがある場合には返済能力が低いとみなされる可能性があります。

単発バイトなどで毎月の収入にムラのある人は、なるべく毎月一定の収入を得られるアルバイトをしましょう。

学生がローンなどでお金を借りられる限度額

学生の場合消費者金融や学生ローンなどの融資限度額(借りられる上限)は、低めに設定されている傾向にあります。

一般的に学生の場合、融資限度額は10~30万円程度です。

学生に対する融資限度額も、総量規制に則って決められています。

貸金業法で定められた制度で、融資は申込者の年収の3分の1までとするものです。

例えばアルバイトで年収100万円あった場合、借りられる金額は最大で33万円になる計算です。

しかし、総量規制ギリギリで貸し付けを希望すると審査に通らない可能性が高いので、現実的には10万~20万円ほどが上限になります。

消費者金融や学生ローンは貸金業法に則って営業をしているので、総量規制の対象です。

ローンなどに申し込む際の希望金額は、総量規制の範囲内で入力をしましょう。

未成年者の学生がお金を借りる場合は親の同意が必要

18~19歳の未成年がお金を借りる場合は、親の同意書が必要になることもあります。

18歳から利用できる学生ローンでは、提供している機関によって同意書の有無が異なります。

| 学生ローン名 | 親の同意 |

|---|---|

| カレッヂ | 不要 |

| フレンド田 | 必要 |

例えばカレッヂは保護者の同意なしで借り入れできますが、フレンド田の場合は保護者の同意書が必要です。

保護者の同意書を用意しなければならない場合、親に内緒でお金は借りられません。

未成年の学生で親にバレずにお金を借りたい人は、同意書が不要のところで申し込みましょう。

ただし、親の同意書不要で借りられる業者は、違法な貸し付けを行っている闇金の可能性もあります。

利用時には必ず都道府県の営業許可が降りているのか、登録番号の確認をしましょう。

営業許可が降りている場合、一般的にWebサイトの下部またはサイトの概要などに登録番号が記載されています。

中学生や高校生はリスクが高いためカードローンの契約ができない

親の同意があったとしても、中学生や高校生はカードローンは契約ができません。

18歳以上でも高校生は借りられないので注意しましょう。

中学生や高校生は一般的に支払い能力や責任能力が低いため、貸し倒れのリスクも非常に高いからです。

どうしてもお金が必要だからと年齢や学歴でウソをついて申し込んでも、基本的にバレるので審査に落ちます。

また、ウソをついて申し込みをした場合、今後成人したあともローン契約の審査に通りにくくなる可能性も高くなります。

中高生が嘘をついてまでカードローンに申し込むのは、非常にリスクが高いためやめましょう。

中高生でお金を借りたい場合は、最も現実的で安全な方法は親に頼んでお金を借りることです。

どうしてもお金が必要になった正当性のある理由なら、貸してくれるかもしれません。

「ゲームが欲しい」「服がほしい」「友達と旅行したい」など、親に断られそうな理由でお金が必要な場合には、家事の手伝いをしたりテストの点数を上げるなどの約束をしたりしましょう。

また、お金に困っても友達からお金を借りるのはやめておきましょう。

友人とのお金の貸し借りは、今後大きなトラブルに発展する可能性も高いからです。

家に不用品などがある場合には、メルカリやヤフオクといったフリマアプリを使って売るのも検討してみましょう。

学生が親やアルバイト先にバレないようにお金を借りる方法

「お金を借りる」ということに対して、後ろめたさなどからあまりいいイメージを持っていない学生の人も多いでしょう。

ここでは可能な限り親やアルバイト先にバレないでお金を借りる方法を紹介します。

学生が親にバレないようにしてお金を借りる方法

お金を借りる際に、審査などの段階では両親に連絡は行きません。

親にバレるタイミングは契約後の郵送物が自宅に届いたときです。

電話や店頭などで契約した場合、キャッシングカードや契約に関する書類が郵送されます。

実家暮らしをしている学生の場合、この郵送物が親に見つかって借り入れがバレてしまいます。

親にバレるリスクを減らすために、Web完結型の消費者金融を利用しましょう。

例えばアコムやプロミスなどの場合はWebで申し込みから契約まで完結し、郵送物の発送もありません。

特に実家で暮らしている学生の人なら、Web完結で申し込みができる消費者金融からお金を借りるといいでしょう。

学生がアルバイト先にバレないようにお金を借りる方法

続いてアルバイト先にバレないようにお金を借りる方法をご紹介します。

消費者金融や銀行カードローンなどの審査が必要な機関からお金を借りる際には、基本的に勤務先に対して在籍確認の電話がかかります。

在籍確認とは、その職場で本当に勤務をしているのか確認するための電話のことです。

最近は消費者金融だとバレないように個人名で電話をかけてきてくれるものの、それでも不審な電話が職場にかかってくるのはヒヤヒヤするでしょう。

不安な人は申し込みをする前に在籍確認の電話の有無を確認しましょう。

アイフルなら原則在籍確認の電話がないため、アルバイト先などにバレたくない人向けのサービスです。

無審査や無利息をアピールしている違法業者からは決して借りない

お金を借りる方法について調べていると、「無利息」や「無審査」をアピールしている貸金業者を目にすることもあるでしょう。

そのような業者の中には学生でも借入可能としているところもあり、利息の負担なくお金を借りられるのでとても魅力に感じるかもしれません。

しかし、無利息や無審査で貸し付けをしている貸金業者は違法業者です。

お金を貸し付ける際には、申込者の返済能力に関して審査が必要だと「賃金業法」によって定められています。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用:貸金業法

つまり、審査不要で貸し付けを行っている時点で、その業者は法律を守っていません。

違法な業者は甘い言葉で利用者を集め、違法な金利が設定されていて高額な利息を請求したり、必要以上に取り立てを行ってくる可能性があります。

いわゆる「闇金」とも呼ばれる違法な業者で、大きなトラブルに発展する可能性が高いため決して利用しないでください。

X(旧Twitter)やInstagramなどのSNSで「お金貸します」などと募集しているアカウントも、トラブルになる可能性が高いため避けましょう。

お金を借りたい学生にとって「無審査」は魅力的に感じるとは思いますが、最終的には法外な請求をされる可能性も高いため利用しないのが得策です。