プロミスでお金を借りたいとき、審査が厳しいか気になる人が多数います。

プロミスの審査は、誰でも借りられるほど甘くはないですが、銀行カードローンと比べるとハードルが低い傾向です。

プロミスに申し込む際、審査にかかる時間やなかなか結果が来ないときの原因を知っておくと、不安に思わず審査に臨めます。

本記事ではプロミスの審査を受けたい人に向けて、審査基準や審査時間を短縮させるコツなどをまとめました。

プロミスの審査を受ける前にチェックされる基準を把握し、条件を満たせているなら申し込みましょう。

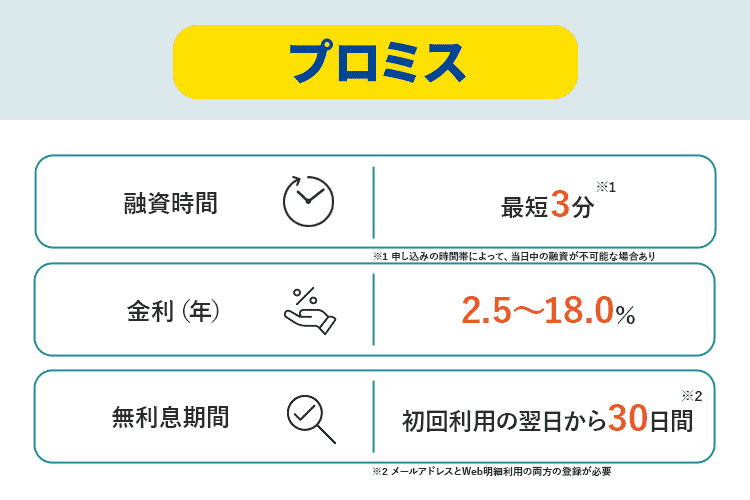

プロミスは消費者金融の中でもトップクラスに審査時間が早く、申し込みから最短3分で融資を受けられます。

審査でチェックされる項目は「収入・信用情報・他社借入」の主に3つ。

他社で延滞や総量規制を超えた借り入れをしていない人なら、審査に通過する可能性があります。

最短3分融資が可能なのはWEB申し込みだけなので、プロミスを検討している人は今すぐ下のボタンから申し込みをしましょう!

\審査結果は最短3分/

プロミスの詳細へ

目次

プロミスの審査は甘くないが厳しくもない!チェックされる基準3つ

プロミスの審査は、緩くも甘くもありません。

とはいえプロミスを始めとする消費者金融の審査は、銀行カードローンよりもハードルが低く設定されています。

プロミスの審査が銀行より柔軟性が高い理由は、融資専門企業のためです。

銀行では融資以外に預金や為替も取り扱っていて、万が一ローンで赤字が出ると他の業務にまで影響が出る可能性も。

融資に集中できるプロミスは、ある程度のリスクを取って積極的に融資する傾向にあります。

プロミスの審査でチェックされる基準は以下の3つです。

- 安定した収入を得ていて返済能力が十分にある

- 信用トラブルがなく貸し倒れのリスクが低い

- 他社での借入状況を見て新たに借り入れても問題ない

収入は金額よりも継続的に安定した収益を得ているかが確認されます。

毎月決まった金額の収益を得ている人は、返済能力が十分にあると判断されやすいです。

信用情報を照会して過去にトラブルがなければ、プロミスにとって貸し倒れのリスクが低位と判断されて審査に通る可能性も。

他社での借入状況もチェックし、プロミスで新たに借り入れても問題がないか審査されます。

審査を通過できるか不安な人は、審査基準を満たせているか判断してから申し込みましょう。

安定した収入を得ていて返済能力が十分にある

プロミスの審査では、収入が安定的で返済能力があるか確認されます。

収入の金額だけではなく、借入後に計画的に返済できるかが重要で、以下のポイントがチェックされる仕組みです。

- 雇用形態

- 勤続年数

- 収入証明書の提出内容

正社員はもちろん、契約社員や派遣社員でも収入が定期的にあれば審査に通りやすいです。

パートやアルバイトでも収入が安定していれば、審査を通過できる可能性があります。

| 収入の状況 | 安定性 |

|---|---|

| 毎月10万円ずつ受け取る | 〇 |

| 月によって7万円~12万円の間で変動する | △ |

| 収入のない月と20万円以上稼ぐ月がある | × |

収入が極端に少ない月や、収入のない月があると、返済が難しいと予想されるため審査に通りにくい傾向です。

自営業は収入の変動が大きいと考えられるので、他の雇用形態よりも安定性が重視されます。

無職や専業主婦は本人に収入がないため、原則本人名義での借り入れは難しいです。

勤続年数より収入の安定性の方が重視されますが、勤続年数が長ければ今後も安定的に収入を得られると判断されるケースも。

多額を借り入れる際は、申告した収入と提出した収入証明書を照らし合わせて、虚偽申告がないか確認されます。

必ずしも収入が高ければ審査に通るわけではないため、収入に見合った計画的に返済できる借入額で申請しましょう。

信用トラブルがなく貸し倒れのリスクが低い

信用トラブルがない人は、貸し倒れのリスクが低く審査に通りやすいです。

過去に信用トラブルの履歴があるか照会されるのが信用情報で、信用情報とはローンやクレジットカードの過去の取引内容を言います。

金融機関等は、契約する際に申込者から得た同意に基づき、ローンやクレジットの取引内容(借入日、金額、返済状況など)や個人の属性情報(氏名、生年月日、住所、勤務先等)を、信用情報として信用情報機関に登録しています。

引用元:信用情報の仕組み|中国財務局

信用情報の照会時には以下の内容が確認されます。

- ローンやクレジットカードの返済期日に遅れがないか

- 債務整理や自己破産の履歴があるか

- 携帯電話端末の分割払いの履歴

ローンやクレジットカードの利用状況を確認し、過去に延滞した経験がないかチェックします。

1度だけの延滞なら他の条件を満たしていれば借りられる可能性が高いです。

しかし延滞が繰り返されているときや、61日以上または3か月以上の長期延滞をした人は、返済能力に問題があると判断されてしまう恐れも。

以下の通り長期延滞や法的整理を行った記録は信用情報に5〜7年記録されます。

| 信用情報機関 | 長期延滞 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|---|

| シー・アイ・シー(CIC) | 完済日から5年 | 完済日から5年 | 完済日から5年 | 破産手続開始決定日から5年 |

| 日本信用情報機構(JICC) | 完済日から1年間 | 完済日から5年 | 完済日から5年 | 手続き終了日から5年 |

| 全国銀行個人信用情報センター(KSC) | 完済日から5年 | 完済日から5年 | 完済日から5年または手続開始決定日から7年のいずれか遅い方 | 破産手続開始決定日から7年 |

上記の期間内に申し込んでも、審査を通過するのが難しいです。

意外と見落とされやすいのが携帯電話の端末代の支払状況で、分割払いにしている人は、頻繁に支払いが遅れたり支払っていない分があったりすると審査でマイナスに。

延滞や法的整理の履歴がなく、ローンやクレジットカードを長期的に問題なく利用している人は審査に通りやすいです。

過去の信用トラブルが記録されているか気になる人は、信用情報機関の公式サイトや郵送により、自分で開示請求してから申し込むか判断しましょう。

他社での借入状況を見て新たに借り入れても問題ない

他社での借入状況を確認し、プロミスで新たに借り入れても問題がないかチェックします。

他社で借り入れている人でも、返済能力に余裕があると判断されれば借入可能で、確認されるポイントは以下の通りです。

- 他社からの借入件数

- 借入総額

- 返済履歴

借入件数が多いほど「次々と借りているうちに返済できなくなる」と判断されて新たな借り入れは難しくなります。

一般的には3社以内に抑えると審査に通る可能性が高いです。

申込時点での借入総額をチェックし、年収に対して借り過ぎていないか審査します。

貸金業法に基づき、プロミスは借入総額と年収が総量規制に引っ掛かるかを重視。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

引用元:お借入れは年収の3分の1までです|日本貸金業協会

年収が300万円の人は、年収の3分の1である100万円が上限となります。

プロミスでの新たな借り入れにより年収の3分の1を超えるときは、審査に落ちてしまう可能性が高いです。

他社借入の返済で滞納や延滞の履歴がないか、毎月きちんと返済できているかも合わせて確認されます。

他社から借り入れている人は、可能なら借入件数や借入総額を減らしてから申し込みましょう。

プロミスの審査にかかる時間とは?審査の流れと必要書類を確認

プロミスの審査にかかる時間は融資まで最短3分です。

即日融資を希望するなら、審査から借り入れまでの流れと必要書類を事前に確認しましょう。

プロミスの審査内容によっては、本人確認書類のみの提出で済むケースがあります。

原則在籍確認は実施されませんが、人によっては職場に電話がかかってくるケースも。

審査に通過したとしても、希望の借入金額よりも限度額が低くなる可能性があります。

プロミスの審査を受ける前に、融資が完結する前の流れやポイントを把握してから申し込みましょう。

プロミスは審査から融資まで最短3分で完結

プロミスは審査から融資まで最短3分で完結すると謳っています。

最短3分での借り入れを実現するには、以下の条件を満たさなくてはいけません。

- Webからの申し込み

- 9〜21時の営業時間内の申し込み

- 申込内容に不備や虚偽がない

- 信用トラブルがない

- 振込先に即時振込対象の口座を指定

Webから申し込み、書類の提出や顔認証をアプリで完了させるとスムーズに融資を受けられる可能性があります。

プロミスの営業時間は9〜21時です。

営業時間内に申し込めば、AIによるスコア化やスタッフによる対応がスムーズに行われます。

申込内容に不備や虚偽がなく、信用トラブルもなければ問題なく審査を通過可能です。

入力内容に誤りがあれば、確認のために電話したり追加書類の提出を求められたりします。

以下の例の通り、即時振込に対応可能な銀行口座を振込先に設定すると、審査通過後にすぐ振り込んでもらえます。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行

条件を満たしても申込者が多ければ、審査時間が長引く可能性も。

一般的には30分〜1時間ほどで審査が完了するケースが多いので、時間に余裕をもって申し込みましょう。

プロミスに申込後の審査から借り入れまでの流れ

プロミスに申し込んでから借り入れまでの流れは以下の通りです。

- Webまたはアプリから申し込む

- 入力項目を埋める

- 審査を受ける

- 審査結果を受け取る

- 書類を提出して契約手続きを進める

- 融資を受ける

できるだけ早く融資を受けたいときは、スマホやパソコンでWebまたはアプリから申し込みましょう。

申し込みに必要な入力内容は以下の通りです。

- 氏名・生年月日・住所・連絡先といった個人情報

- 勤務先名・勤続年数・年収といった収入情報

- 借入希望額

正確な情報を入力しないと、情報の再確認で審査に時間がかかってしまいます。

申込後は収入の安定性や信用トラブルの有無を確認し、融資しても問題ないか慎重に審査。

審査結果の受け取り方法は以下のいずれかです。

- メール

- プロミスアプリ

- 電話

審査を通過し契約内容に問題がなければ、本人確認書類と必要に応じて収入証明書を提出します。

スマホやパソコン上で電子契約を行うので印鑑と郵送は不要です。

契約が完了した後は、指定した銀行口座に最短10秒で振り込まれます。

ATMから現金を下ろしたい人は、プロミスATMまたは提携ATMでスマホアプリを使って出金が可能です。

引き落としに間に合わせたい人は銀行振込、すぐに現金が必要な人はATMからの出金を利用しましょう。

プロミスの審査に必要な書類は本人確認書類のみで済むケースがある

プロミスの審査では申込内容によっては本人確認書類のみの提出で完了するケースがあります。

本人確認書類のみで済む条件は以下の通りです。

- 借入希望額が50万円以下

- 収入と信用情報に問題がない

- 他者を含む借入総額が年収の3分の1以内

- 18歳や19歳ではない

上記の条件を満たす人は、追加で収入証明書を提出しなくても審査に通る可能性があります。

本人確認書類と収入証明書の種類は主に以下の通りです。

| 書類の種類 | 本人確認書類 | 収入証明書 |

|---|---|---|

| 詳細 | ・運転免許証 ・マイナンバーカード ・パスポート | ・源泉徴収票 ・給与明細 ・確定申告書 |

それぞれいずれかの書類を準備すればスムーズに契約を進められます。

収入の安定性や金額だけではなく、勤務先を確認するために収入証明書の提出を求められるケースも。

収入証明書の提出が不要なら、手元にある運転免許証のみで申し込めるため急ぎで少額を借りたい人におすすめです。

顔写真付きの本人確認書類を手元に準備してから申し込みましょう。

人によっては在籍確認の電話が職場にかかってくる

人によっては職場に在籍確認のため電話がかかってくるケースがあります。

在籍確認とは、申込者が申告した勤務先で本当に働いているか確認する手続きです。

プロミスでは原則在籍確認は行われませんが、申込内容によっては電話をかける可能性があります。

在籍確認の電話がかかってくる可能性があるケースは以下の通りです。

- 勤務先が新しい

- 他社借入が多い

- 申込情報に不明点がある

- 収入証明書の提出が必要

就職したばかりや転職直後で勤務先が新しいとき、他社借入が多く返済能力を慎重に確認する必要があるときは、本当に働いているか電話で確認される可能性があります。

虚偽申告が疑われるときは、電話による在籍確認が行われる可能性が高いです。

確認内容によっては給与明細や源泉徴収票を提出し、記載されている勤務先で在籍確認が行われるケースも。

在籍確認で電話が必須のときは、事前に電話をかけてくる日時を確認します。

急に職場に電話がかかってきたり、プロミスやカードローンといった言葉を出したりする心配はありません。

とはいえ職場の関係者に不審に思われるのを避けるために、あらかじめ電話がかかってくるとを伝えておきましょう。

カードローンの利用を自分からバラす必要はなく、クレジットカードの作成を言い訳にするとスムーズです。

審査に通過しても希望の借入限度額が通らない可能性がある

審査を通過しても希望の金額を借りられない可能性があります。

プロミスはお金を貸しても問題ないかだけではなく、どれくらいの金額まで貸せるかも審査します。

借り入れが可能だとしても、希望額より低く限度額が設定されるケースも。

例えば30万円借りたいと希望しても、審査結果では10万円が限度額となる可能性があります。

希望の借入額が通らないときの主な原因は以下の通りです。

- 返済能力に対して借入希望の金額が大きい

- 他社からの借り入れがある

- クレジットカードやローンの利用実績に問題がある

- 勤続年数が短いまたは不安定になりやすい雇用形態

- 初回利用である

年収に対して計画的に返済できる金額でなければ、申告した金額よりも低く設定されてしまいます。

年収に対して借入希望額が高すぎると、総量規制の範囲を超える可能性があるのも借入額が引き下げられる理由の1つです。

他社からの借り入れがあるときも、総量規制により年収の3分の1までの範囲内で制限されます。

年収300万円で総額の限度額が100万円だと、プロミスで借りられる金額は以下の通りです。

| 他社での借入額 | プロミスで新たに借りられる金額 |

|---|---|

| 30万円 | 70万円 |

| 50万円 | 50万円 |

| 70万円 | 30万円 |

| 100万円 | 0円 |

他社での借入額が多いほど、プロミスで借りられる金額は限られてしまいます。

クレジットカードやローンの延滞履歴が多いと、信用度が下がって限度額が低く設定されてしまうケースも。

勤続年数が半年未満と短く、派遣やアルバイトで収入が安定していない人は、慎重な審査の結果少額に抑えられます。

初めてプロミスを利用する人は返済実績がないため、プロミスにとってのリスクを抑える意味でも、限度額が低く設定されるケースが多いです。

初回は少額でも返済実績を作れば限度額を引き上げる増額の審査が受けられます。

借入限度額の増額を希望する人は延滞を避け、プロミスを利用してから3〜6か月以上経過してから増額審査を受けましょう。

プロミスの審査結果が来ないときの原因とは?審査時間を短縮するコツもチェック

プロミスの審査結果が来ないときの原因は以下の3つです。

- 電話番号やメールアドレスを間違って入力している

- 申込者数が多数で審査が混雑している

- プロミスの営業時間外に申し込んでいる

電話番号やメールアドレスを間違うと、審査結果を受け取れないまま契約が見送られてしまいます。

即日融資の条件を満たせても、申込者数が多く審査が混み合っていれば、申し込んだ順番に審査が行われるためなかなか審査が完了しません。

プロミスの営業時間は9〜21時で、営業時間外に申し込むと翌日の営業時間に審査が行われるので、翌日まで審査結果を待つ必要があります。

プロミスの審査状況は自分で確認できず、ただ連絡を待つしかありません。

即日融資を希望する人は、営業時間ギリギリではなく余裕を持って午前中に申し込みましょう。

電話番号やメールアドレスを入力ミスしている

電話番号やメールアドレスを入力ミスすると、審査結果を受け取れません。

プロミスでは、入力したメールアドレス宛に審査結果を送信するケースがほとんどです。

審査が完了していても、メールアドレスを間違えると結果が届かず審査が止まっていると勘違いする人も。

審査で不備や追加確認があれば、電話での対応が必要になります。

電話番号を間違えて入力すれば、審査が進まず結果の通知も受け取れません。

メールアドレスや電話番号の入力でよくあるミスは以下の通りです。

| 情報提供の方法 | メールアドレス | 電話番号 |

|---|---|---|

| 詳細 | ・スペルミス ・ドメイン抜け ・全角文字混入 ・プロミスのドメインをブロック | ・桁数不足や超過 ・数字の打ち間違い ・家の電話と携帯を逆に登録 |

メールアドレスを正しく入力しても、プロミスのドメインを受信制限していると審査結果が届きません。

電話番号は数字を打ち間違えると、他の人に電話がかかってしまうリスクも。

固定電話を携帯電話として入力してしまうと、日中に応答できるはずの携帯電話番号ではなく、家の固定電話に連絡が入るケースもあります。

確実に審査結果を受け取るためにも、入力した内容を最終確認してから送信しましょう。

申込者数が多く審査が混み合っている

申込者数が多すぎると、審査が混み合って通常よりも結果が届くのが遅くなってしまいます。

プロミスの審査は通常最短3〜30分程度でも、申込者が多ければ数時間かかったり、状況によっては翌日以降になるケースも。

プロミスの審査ではAIが一次判定を行い、担当者が条件に応じて2段階目の確認を実施。

AIによる審査が完了しても、担当者による確認作業が追いつかず審査が進まない恐れがあります。

特に追加書類の提出や在籍確認が必要だと、処理が滞って融資が遅くなりがちです。

審査が混みやすくなるタイミングは以下の通り。

| 審査が混雑しやすい時期 | 理由 |

|---|---|

| 給料日直後(毎月25日〜月末) | 支払いや生活費のための申し込みが急増 |

| 連休前、年末年始、お盆前 | 旅行や帰省で一時的な資金需要が増える |

| キャンペーン期間中 | 広告や特典で申し込みが集中する |

給料日直後や大型連休前はお金が必要な人も多く、申込者が急増しやすいです。

少しでも早く審査を終わらせたい人は混雑時を避けて申し込み、プロミスのコールセンターに連絡して進行状況を確認しましょう。

プロミスの審査時間9〜21時を過ぎている

プロミスの営業時間9〜21時を過ぎていると、審査が翌日に繰り越されてしまいます。

プロミスの審査はAIと担当者による確認で行われているため、人による最終審査や在籍確認の対応は営業時間内に行わなくてはいけません。

申し込みが21時を過ぎると、審査は翌日以降に持ち越される仕組みになっています。

9時から順次審査が行われるため、待機している人数が多ければ最短3分での融資を実現できないケースも。

すぐに審査結果を知りたい人は営業時間の9〜21時まで、できれば午前中に申し込みを済ませましょう。

プロミスの審査状況を確認する方法はないので連絡を待つ

プロミスの審査状況を自分で確認する方法はないため、連絡が来るまで待つしかなく、後どれくらいで審査が完了するか分りません。

プロミスの審査結果の受け取り方法は、基本的にメールで行われます。

なかなかメールでの審査結果が届かないときは以下の原因が考えられます。

- 入力ミス

- 受信設定によりプロミスのドメインを排除

- 審査の混雑

丸1日経っても連絡が来ない、急ぎで審査を行って欲しい人は、プロミスのコールセンターに直接電話して審査状況を確認しましょう。

万が一メールアドレスが間違っていたときは、電話で確認後担当者に指示に従って対応する必要があります。

メールが迷惑メールフォルダに分類されているケースもあるので、合わせて確認しましょう。

即日融資を希望する人は午前中に申し込みを済ませよう

即日融資を受けたい人は午前中に申し込みましょう。

最短3分で審査から融資まで完了すると謳っていますが、全ての人が最短での融資を実現できるわけではありません。

午前中に申し込むべき理由は以下の通りです。

- 在籍確認や追加書類の確認に時間がかかる

- 午後〜夜は審査が混み合いやすい

- 融資の処理時間に余裕ができる

即日中にお金を受け取るには、審査から融資の処理まで当日中に完了させる必要があります。

在籍確認や書類の提出で時間がかかるのを想定し、11時までには申し込みを済ませておくのが望ましいです。

午後〜夜は仕事終わりや落ち着いた時間に申し込む人が殺到しやすいです。

午前中なら申込者数が落ち着いており、担当者も振り込みの処理まで余裕を持って取り掛かれます。

支払いが引き落としですぐにお金が必要なら、24時間振込対応が可能な銀行口座への振り込みがおすすめです。

三井住友銀行や三菱UFJ銀行が主な金融機関なので、口座を持っていなければ事前に登録を済ませましょう。

プロミスの審査に落ちたときや通らない理由

プロミスの審査に落ちたときや通らない理由は主に以下の3つです。

- 審査基準や条件をクリアしていない

- 間違った内容や虚偽情報を申告している

- 短時間で複数のカードローンに申し込んでいる

プロミスの審査基準や条件を満たせていないと審査に落ちてしまいます。

申込内容を間違って申告したり虚偽申告したりすると、提出書類の内容と一致せず審査に通らない可能性が高いです。

短時間で複数社に申し込んでいると、お金に困っていると判断され借り入れが難しくなります。

プロミスの審査に落ちたときは、なぜ通らなかったのか原因を追求してから改善しましょう。

審査基準や条件を満たせていない

プロミスの審査基準や条件をクリアしていない人は、審査に通らない恐れがあります。

プロミスの主な審査基準は以下の通りです。

- 18歳〜74歳(高校生不可)

- 安定した収入

- 他社借入を含み年収の3分の1以内(総量規制)

- 延滞・債務整理・金融事故がない

プロミスは審査の際に借りたお金を計画的に返済できるか重視します。

収入の変動が大きかったり他社から借り過ぎていたりすると、審査の通過は難しいです。

延滞を繰り返した履歴があると、プロミスからの借り入れも返済が遅れるリスクがあると判断されてしまいます。

信用情報機関に金融事故の履歴が残っている期間は、プロミスの審査を通過するのは困難です。

他社からの借入額だけではなく、借入件数が3〜4社以上と多ければ審査落ちの原因に。

プロミスでの新規借入により借入総額が年収の3分の1を超えるときも、審査落ちの対象になります。

審査を通過できるか不安な人は、プロミスの審査基準を満たせているか自分で確認してから申し込むか判断しましょう。

申込事項に入力ミスや虚偽がある

申し込んだ入力事項にミスや虚偽があると、審査を通過するのは難しいです。

プロミスの審査では申込内容の正確さと信用性が重視され、申込事項に不備があれば信用できないと判断されて審査に通りません。

入力ミスや虚偽申告で起こる問題は以下の通りです。

- 審査システムと信用情報が一致しない

- 審査結果の連絡が取れない

- 在籍確認が取れない

- 名前・生年月日・住所の不一致で審査エラー

プロミスは信用情報機関のデータを照会して、申込者が入力した信用情報と一致するか確認します。

虚偽の申告をすると情報が一致せず、信用トラブルを隠していると判断され融資を受けられません。

電話番号やメールアドレスを入力ミスすると、審査結果や在籍確認の連絡ができなくなります。

連絡が取れなければ審査が保留となり、放置されると自動的に却下されて審査に通りません。

名前や生年月日の個人情報を間違えて入力すると、本人確認書類と一致しない問題が発生し、AIによる審査の段階でエラーとなり審査が進まなくなる原因に。

収入も収入確認書類で金額が分かるため、多く申告すると信用性がなくなる恐れもあります。

ただの入力ミスで審査に落ちてしまうのを防ぐために、間違いなく入力できているか最終チェックしてから申し込みましょう。

短時間で複数社に申し込んでいる

短時間で複数社に申し込んでいると、信用情報機関に申込過多として記録が残ってしまいます。

同時期に複数の金融機関へ申込んでいる履歴があると、お金に困っていて延滞リスクが高い人と判断されてしまうリスクも。

結果的に審査落ちや限度額の減額につながる可能性があります。

申込過多とは1か月で3社以上に申し込みした状態で、1〜2社なら問題はなくても3社以上は審査がより慎重に行われる傾向です。

複数社に申し込んだ後に再度申し込む際のタイミングは以下の通り。

| 申込状況 | 再申込のタイミングの目安 |

|---|---|

| 1〜2社に申し込んだ | 1か月後以降 |

| 3社以上に申し込んだ | 3〜6か月後以降 |

| 3社以上に申し込み全社の審査に落ちた | 6か月後以降 |

1社から2社の申し込みなら、直後に申し込まない限り大きな影響はありません。

3社以上に申し込んでいるとお金に困っている印象が強くなるため、少なくとも3か月以上空けると審査に通りやすいです。

申し込み後審査に落ちたら、審査を受けたのに契約できていない記録が残り、返済能力がないと判断されやすくなるため、申込情報が消える6か月後まで待たなければいけません。

ただ再度申し込むタイミングを待つのではなく、待っている期間中に返済の実績を積むのがポイント。

延滞や滞納の履歴を作らないのが、次回の審査通過率を上げるコツです。

短時間に複数社申し込んだ人は、現在の返済を進めながら適切なタイミングに再度挑戦しましょう。

プロミスの審査に通りやすくするコツとは?

プロミスの審査に通過しやすくするコツは以下の4つです。

- 入力した内容を最終チェックしてから送信する

- 事前に自分で信用トラブルの有無を確認する

- 他社での借り入れの返済を進めてから審査を受ける

- 最低限必要な金額を借入限度額に設定する

申込内容が間違っていないか最終確認してから申し込むと、本来通るはずの審査に落ちるリスクを減らせます。

信用トラブルがないか不安な人は、自分で信用情報を確認してから申し込むか判断しましょう。

他社で借り入れているときは、少しでも借入額を減らしてから審査に申し込むのがポイントです。

借入限度額を本当に必要な金額に設定すれば、多額で申し込むよりも審査を通過できる可能性は高まります。

プロミスの審査に通るか不安な人は、通過しやすくするコツを押さえてから申し込みましょう。

申込内容を最終確認してから申告する

プロミスで審査落ちを防ぐには、入力した内容を最終確認してから申告するのがポイントです。

申込者が入力した内容はそのまま信用のある情報として扱われます。

わずかでも入力ミスや不一致があると、申込内容が不正確で信用性が低いと判断されるリスクも。

虚偽申告と認識されると、審査に落ちてしまう可能性が高まってしまいます。

信用性を高めるためにも正しい情報を入力できているか確認してから申し込みましょう。

少しでも入力ミスがあると審査が停止してスムーズな借り入れを実現できません。

特にメールアドレスや電話番号を間違えると、審査結果を受け取れず契約も進められなくなります。

申込内容の再確認は電話で行われるケースがほとんどなので、不在だと審査が長引いてしまう恐れも。

審査の手間を省くためにも正確な情報を申告しましょう。

信用トラブルの有無を確認してから申し込む

プロミスの審査に通過するには、自分で信用トラブルの有無を確認し、記録がないのをチェックしてから申し込むのがコツです。

以下の信用トラブルが記録として残ってしまいます。

- 延滞やクレジット・ローンの支払いを61日以上滞納

- 任意整理・個人再生・自己破産の債務整理

- クレジットカードやローンの強制解約

- 代位弁済

- 多重申込

上記の情報が残っていると、プロミスの審査では返済リスクが高い人と判断されやすいです。

申し込む前に自分で信用情報を確認する方法があります。

CICには、クレジット契約に関する情報が「登録されているのか」または「どのように登録されているのか」を、契約者本人が確認することができる「開示制度」があります。

引用:個人信用情報機関に登録されている情報を確認するためには、どうしたらよいか?

|一般社団法人日本クレジット協会

例えば信用情報機関の1つ、CICに情報開示請求をするなら、インターネット開示と郵送開示の2種類から選択可能です。

すぐに信用情報を確認したい人はインターネット開示、結果を紙に残したい人は郵送開示を選びましょう。

信用トラブルがあったときは以下の対処法を試みると、プロミスで審査通過の可能性があります。

- トラブル解消から時間を置く

- 信用実績を積む

- 新規申込を控える

信用情報の記録は期間が過ぎれば自動的に削除されます。

すぐに削除されるわけではないため、解消後すぐに申し込むのではなく5年程度の時間を置いてから申し込みましょう。

信用トラブルが残っている間は、延滞のない支払い実績を重ねるのがポイントです。

クレジットカードが使えないときは、デビットカードや携帯料金の口座引落で実績を積みましょう。

申込過多として信用トラブルが残らないように、一旦新規申込を辞めるのも対策の1つです。

新たな信用トラブルを作らず、現状の信用トラブルをクリアな状態にしてから申し込みましょう。

他社での借入額を減らしてから審査を受ける

他社での借入額を減らしてから審査に申し込むと、プロミスでの審査通過率がアップします。

他社での借入状況を見て、「プロミスから新たに借りると余裕を持った返済ができない」と判断されれば審査落ちの原因に。

少しでも借入額を減らすと、新たに借り入れできる金額の限度額が上がり審査にも通過しやすくなります。

プロミスが審査で確認する他社での借入状況の詳細は以下の通りです。

- 借入件数

- 借入残高

- 毎月の返済額返済履歴

- 借入目的

特に借入件数が3社以上と多い人や残高が多い人は、多重債務者と見なされて審査が厳しくなります。

他社での借入額の返済を進めるとともに、以下のポイントも意識するのがコツです。

- 返済履歴を整える

- 借り換えやおまとめローンを検討する

延滞や滞納をせずに期日通り返済を続けると、プロミスの審査で好印象を持たれます。

1〜3か月ほど安定した返済履歴があるだけでも信用性が高まりやすいです。

複数社で借り入れている人は、借り入れやおまとめローンで返済負担を減らすのもおすすめ。

毎月の返済額と借入件数が減れば、返済リスクが低いと判断される可能性があります。

他社で借り入れている人は、滞納や延滞をせずに計画的に返済を進めてから申し込みましょう。

本当に必要な金額を借入限度額に設定する

希望限度額を必要最低限に設定して申し込むと、プロミスの審査に通りやすくなります。

収入や信用情報に対して希望借入額が大きすぎると、返済が難しくなる可能性があると判断され、結果的に審査落ちや限度額の減額につながりやすいです。

実際に必要な金額で申し込むと無理のない利用をする信用ある申込者と評価され、審査通過率が上がるケースも。

初回利用時は限度額が低めに設定される傾向にあり、いきなり50万円以上と高い借入額を希望しても、実際には10〜30万円程度に減額される可能性があります。

初回から高額希望だと「借りるだけ借りて返済しないリスクがある」と警戒されて審査に落ちる恐れも。

高額の融資が必要ではない限り、始めは少額で申し込み利用実績を積みましょう。

例えば10万円程度から借り入れて、返済を計画的に進めれば将来的に50万円以上を借りられるケースがあります。

将来的に多額の融資を希望する人は、最初は少額融資から始めて信用性が高まってから増額審査を受けましょう。

信用性を高めるには延滞のない返済と、6か月程度の利用期間が必要です。

プロミスの審査を受けるときによくある質問

プロミスの審査を申し込むときによくある質問は主に以下の3つです。

- プロミスは土日でも審査を申し込める?

- 審査では職場や本人への電話確認は必ず行われる?

- プロミスの審査時間は最長どれくらい?

急にお金が必要になったとき、プロミスは土日でも審査を申し込めるか気になる人が多いです。

電話での対応に抵抗がある人は、職場や本人への電話確認があるか知っておきたいとの声もあります。

プロミスの審査は最短3分ですが、時間がかかったとき最長でどの程度かかるか把握しておきたいポイントです。

初めてプロミスを利用する人は、審査で分からないことがあれば疑問を解消してから申し込みましょう。

プロミスは、土日祝日でも審査が受けられます。

Webやアプリからの申し込みは24時間365日受付可能です。

ただし審査に対応できる時間帯は9〜21時なので、21時を超えると審査は進められません。

21時以降の申し込みは翌朝の9時以降に審査が行われます。

土日祝日は申し込みが集中しやすいため、審査結果が届くまで通常よりも時間がかかってしまう可能性が高いです。

お金が必要な日まで余裕があれば、土日に申し込みを済ませて審査待ちするのもおすすめ。

審査から融資まで当日のうちに済ませたい人は、平日の午前中に申し込みを済ませましょう。

プロミスは、原則電話による在籍確認は行われていません。

在籍確認を行う際でも、事前にどの時間帯に電話がかかってくるか知らせてもらえます。

電話以外で在籍確認を希望する人は、相談すると書類提出のみで対応してもらえる可能性が高いです。

ただし以下のケースは電話がかかってくるケースがほとんど。

- 申込情報に不明点または曖昧な記載がある

- 提出書類だけでは勤務先の裏付けが不十分

- 他社借入が多い、返済負担が重い

- 本人確認や提出書類の不備や遅延

勤務先住所や勤務先名の表記が正式名称ではなかったり、部署名が曖昧だったりすると電話で確認されるケースがあります。

給与明細書の勤務先情報が曖昧だと、書類の提出だけでは不十分と判断されやすいです。

他社での借入額や支払負担が大きいと、返済リスクが高く慎重に審査を行うために電話がかかってくる可能性があります。

本人確認や提出した書類に不備があったり提出が遅れていたりすると、電話確認で提出を促されるケースも。

電話確認を回避するためにも正しい情報を入力して、必要な書類をきちんと提出しましょう。

プロミスの審査の最長時間は掲載されていませんが、営業時間外の申し込みや申込者の集中により翌営業日以降になるケースが多いです。

混雑が少ない時間帯に正しい情報で申し込めば、10〜30分程度で完了する可能性が高いです。

電話による在籍確認が必要だったり追加書類の提出を求められたりすると、数時間かかるケースも。

申込者の信用情報や提出した書類の内容によって、審査にかかる時間が異なります。

少しでも審査時間を短く抑えたい人は、本人確認書類と収入証明書を準備して9〜21時に申し込みましょう。