派遣社員として働いている人の中には、カードローンを利用してお金を借りたいと考えている人もいるでしょう。

総務省が公表している労働力調査のデータによると、2026年1月時点で約159万の人が派遣社員として働いています。

これは労働者全体のうち3.0%未満の割合ですが、159万人という数は決して少なくありません。

※役員を除く

派遣は非正規雇用の扱いとなりますが、働いて収入をもらっていれば消費者金融や銀行カードローンでもお金を借りられます。

この記事では派遣社員がお金を借りるための最適な方法や借り入れ事情の実態、ローン審査で気をつけるべき点など紹介しています。

- 派遣先を変更したばかりでも借りられるプロミス

- 派遣社員の審査が柔軟なアイフル

目次

派遣社員がカードローンでお金を借りるなら消費者金融が申し込みしやすい

派遣社員がお金を借りるなら消費者金融のカードローンが申し込みしやすいです。

毎月安定して給料をもらっていれば、雇用形態に関係なく審査をしてくれます。

消費者金融はお金を貸すことに特化した業者のため、次のようなメリットもあります。

- 雇用形態に関わらず申し込みが可能

- 申し込みをした即日に融資可能

- 無利息期間があるためお得に借りられる

- 在籍確認の電話連絡を無しにできる可能性がある

- Webでの申し込みで簡単に利用できる

消費者金融と一口に言ってもたくさんあるので、特に使い勝手の良い4社を紹介します。

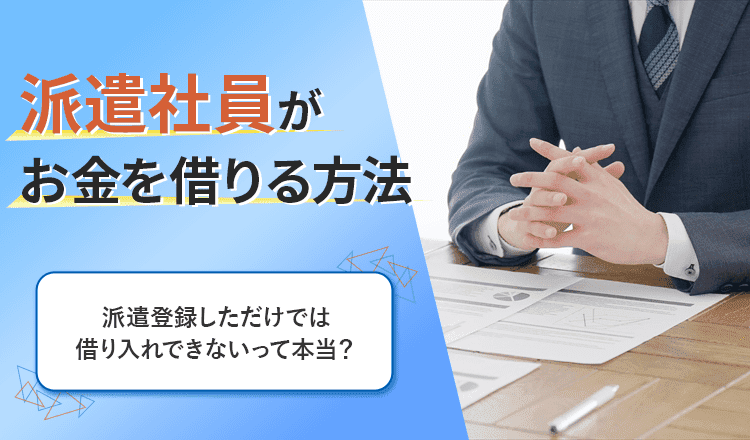

プロミスは一定の収入が安定していれば派遣社員でも申し込める

| 公式サイト | 詳細はこちら |

|---|---|

| 借入限度額 | 1万円~800万円 |

| 金利 | 2.5%~18.0% |

| 派遣社員の申込 | ◎ |

プロミスは一定の収入があれば派遣社員でも申し込みが可能。

プロミスはWebで完結する方法に力を入れているため、アプリから簡単に手続きできます。

勤務時間の融通をきかせにくい派遣社員でも、スマホがあればスキマ時間にサクッと申し込みが完了します。

プロミスは女性に向けたレディースキャッシングも提供しているので、女性の派遣社員も気軽に利用しやすいでしょう。

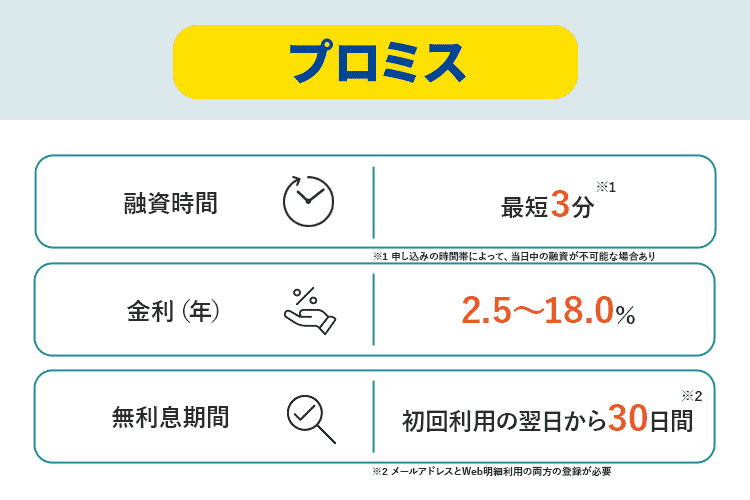

アイフルは派遣社員がお金を借りるときにおすすめなカードローン

| 公式サイト | 詳細はこちら |

|---|---|

| 借入限度額 | 1~800万円 |

| 金利 | 3.0%~18.0% |

| 派遣社員の申込 | ◎ |

派遣社員がお金を借りるときにおすすめなカードローンはアイフルです。

アイフルは一定の収入があれば派遣でも借り入れができると明言しています。

原則として自宅や勤務先への電話連絡を行っていないため、アイフルは在籍確認が不安な派遣社員にもおすすめです。

詳細は「派遣社員がお金を借りるときは在籍確認が重要」で解説していますが、派遣社員は在籍確認のハードルが高い場合も多いです。

原則電話連絡を行っていないアイフルは、負担もなくて申し込みしやすいでしょう。

運営情報を詳しく見る

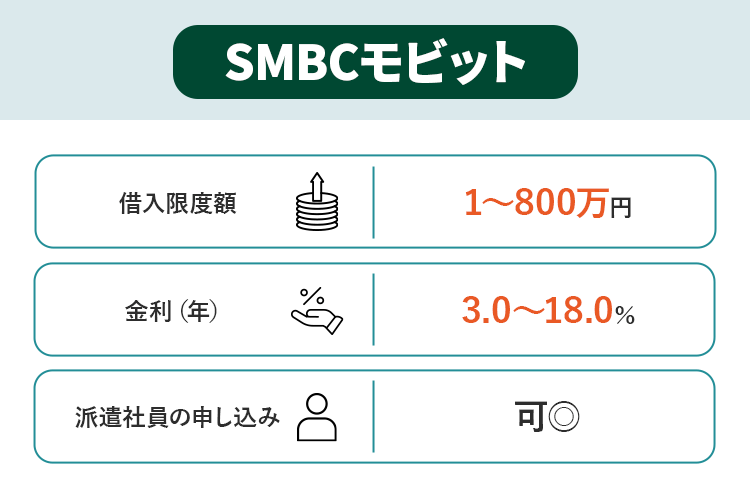

SMBCモビットは審査に雇用形態が関係ないので派遣元への電話連絡は原則なし

| 公式サイト | 詳細はこちら |

|---|---|

| 借入限度額 | 1~800万円 |

| 金利 | 3.0%~18.0% |

| 派遣社員の申込 | ◎ |

SMBCグループが運営しているSMBCモビットも派遣社員が利用しやすいです。

モビットでは派遣社員の申し込みについて下記のように明記しています。

引用:SMBCモビット

アイフルやプロミスと同様に、審査に雇用形態は関係ありません。

SMBCモビットは、Web完結型の申し込みを選択すると派遣元へ電話での連絡を無しにできます。

勤務先への電話連絡について派遣元とやり取りをする必要はないので、煩わしい手続きなしで利用できるでしょう。

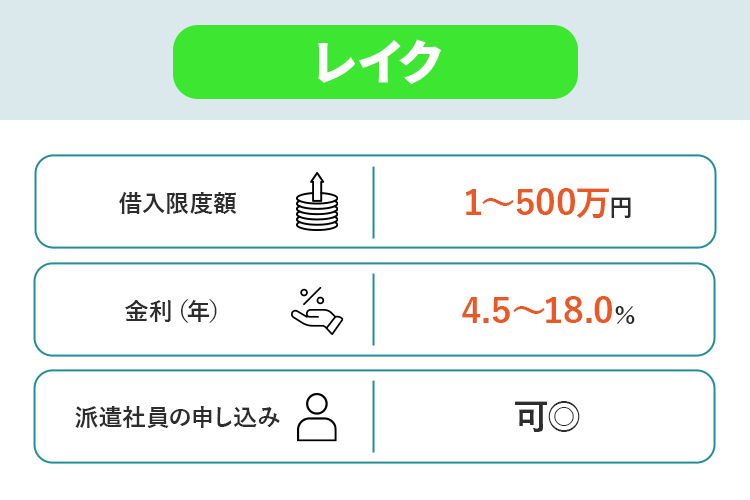

レイクは1日でも勤務していたら勤続日数が少なくても申込可能

| 借入限度額 | 1~500万円 |

|---|---|

| 金利 | 年4.5~18.0% |

| 派遣社員の申込 | ◎ |

レイクは、1日でも勤務していたら勤続日数が少なくても申込可能です。

Q,勤務を始めたばかりの派遣社員も利用できますか?

「働いている日数に関わらず、安定して働いていたらお申し込みいただけます。」

安定し収入が見込めたら勤務初日でも申し込みできるので、派遣先を変更したばかりの派遣社員にもおすすめです。

レイクは雇用形態に関係なく働いていれば利用できます。

派遣社員という理由で利用条件が悪くなることはありません。

申込後に電話で連絡すると、会社への電話連絡を書類の提出に変更できる可能性があります。

派遣会社とのやり取りが面倒な人はWebからレイクの審査に申し込み後、電話であらかじめ連絡しておきましょう。

派遣社員が借りられる中小消費者金融の申し込みも検討してみる

プロミスやアイフルは大手消費者金融と呼ばれていて、顧客が多く企業規模も大きいです。

それに対して、企業規模が小さめの中小消費者金融もあります。

街金という呼ばれ方もされており、大手とは違った審査基準や申込基準を持つ独自の貸金業者です。

大手消費者金融のように公式サイトでの明記はありませんが、雇用形態の制限はないので派遣社員でも申し込みが可能です。

中小消費者金融は各社で独自の審査基準を持っているため、利用者獲得のため大手で審査に落ちた人でも審査に通ることがあります。

契約社員で大手消費者金融の審査落ちしてしまった人は、中小消費者金融の利用を検討してもいいでしょう。

ただし、大手消費者金融と違い即日融資やアプリでの申し込みができない企業もあります。

また電話連絡がキャンセルできない可能性が高いです。

中小消費者金融の場合、電話連絡は必須なことも多いので、なるべく電話連絡を避けたい人は大手を選びましょう。

派遣社員が消費者金融以外からお金を借りる方法

派遣社員がお金を借りるには、消費者金融以外にもいくつか方法があります。

それぞれにメリットやデメリットが存在するので、自分に合いそうな仮イサキを見つけていきましょう。

銀行カードローンは安定した収入があれば派遣社員でも申し込める

銀行カードローンは消費者金融よりも金利が低いため安心して利用できるイメージがあります。

「お金を借りるときはなるべく銀行がいい」と考えている人も多くいるのではないでしょうか。

銀行カードローンも安定した収入があれば派遣社員でも申し込みできます。

Q.パート・アルバイトは申し込みできますか?

A.原則安定した収入がある方であれば、お申込可能です。

引用:三菱UFJ銀行カードローン「バンクイック」

メガバンクの三菱UFJ銀行が展開するカードローン「バンクイック」では、パートやアルバイトでも借りられると明記されています。

派遣社員も同じように、安定した収入があれば申し込みはできます。

しかし、銀行カードローンの審査通過は難しい場合が多いです。

派遣より雇用形態が良いとされる正社員でも、銀行カードローンで審査落ちすることはよくあります。

そもそも銀行カードローンの審査通過率は2~3割で、派遣社員でなくても審査の通過やや厳しめです。

また、銀行カードローンは即日融資に対応不可です。

今すぐにお金を借りたい人は、銀行カードローンよりも消費者金融に申し込んだ人が得策です。

給料の前借りは派遣でも非常時にお金を借りられる

派遣社員がお金を借りるためには、給料の前借りを利用する方法もあります。

具体的には、給料の前借りと従業員貸付制度を活用する方法です。

給料の前借りは、次の給料日に支払われる予定の給料を先払いしてもらうことを指します。

本来の給料日では先に支払ってもらった分の給料が差し引かれているため、給与が下がってしまいます。

従業員貸付制度は、次回以降に支払われる給料からお金を借りる制度です。

借りたお金は次回以降の給料のなかから少しずつ控除する形で返済するため、毎月の収入が大きく減少することはありません。

従業員貸付制度は、導入している企業と未導入の企業があります。

自分の入社した派遣会社に従業員貸付制度があるか、あらかじめ確認しておきましょう。

給料の前借りができるかどうかは、労働基準法において下記のように定められています。

労働基準法第25条には非常時(出産、結婚、病気、災害等)について、給料日前でも給料を払うように定めています。

引用:厚生労働省

つまり、ギャンブルや旅行、生活費などの目的では前借りできません。

給料の前借りは非常時のみしか利用できないため注意しましょう。

また、給料の前借りや従業員貸付制度はすでに行った労働の分の賃金しか支払われません。

これから働く予定の給料を先にもらったり、借りたりはできないためその点も覚えておきましょう。

派遣社員も安定した収入をもらっているならお金を借りられる

審査に通るか不安に感じる派遣社員の人も多いですが、安定した収入をもらっているならお金を借りられます。

ローン審査で最も重視されるのは「返済能力の有無」です。

返済能力の有無は、「安定した継続収入があるか」「1つの会社での働いている勤続年数」などを元に判断されます。

審査の際に雇用形態は重視されません。

消費者金融カードローンの申込条件でも、「申込時に正社員でなければならない」といった内容はありません。

・満20歳以上69歳までの方

・定期的な収入と返済能力を有する方

引用:商品のご紹介|アイフル

パート・アルバイト・派遣社員・契約社員でも契約は可能ですか?

現在お仕事をされている方であれば、お申込みいただけます。

キャッシングローンの場合、

満20歳以上69歳までの定期的な収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

引用:アイフル

アルバイトやパート・派遣社員でも契約できますか?

アルバイト・パート・派遣社員・契約社員の方も、現在お仕事をされていらっしゃる方は主婦、学生でも、ご審査のうえご契約いただけます。

引用:プロミス

いずれも、派遣社員も申し込みできることが明言されています。

実際に派遣やアルバイトでも借り入れできたという口コミも見かけるため、収入が安定していれば雇用形態は重視されてないのが実態であるとわかります。

貸金業者に申し込んだ派遣社員の約半数が審査に通っている

金融庁委託調査によると、貸金業者に申し込みをした派遣社員のうち約50.0%の人が審査に通過しています。

これは公務員、パート・アルバイトの職業に次ぐ3番目の高さです。

| 職業 | 審査に通過した人の割合 |

|---|---|

| 公務員 | 67.4% |

| パート・アルバイト・フリーター | 55.3% |

| 派遣・契約社員 | 50.0% |

| 専門職 | 46.7% |

| 経営者・役員 | 43.2% |

| 会社員 | 41.8% |

参考:最近3年以内の借入状況:希望通りの借入れ有無①/貸金業利用者に関する調査・研究<調査結果>

さらに、審査に通った人のうち約82.9%の人が希望通りの金額で借り入れできています。

派遣だからと言って審査に不利となるわけではなく、収入の安定性や年収に対する希望額の割合などが審査に大きな影響を与えると考えられます。

派遣社員のカードローンの審査でチェックされる2点のポイント

派遣社員がカードローンの審査で特にチェックされるのは下記の2点です。

- 勤続年数は長いか?

- 安定した収入はあるか?

派遣社員がカードローンで審査を受けるときは、返済能力があるか細かくチェックされるので、上記2点が最も重要なポイントになります。

同じ職場での勤続年数が長いと、その分毎月の収入が一定で安定していると判断されます。

アイフルで「仕事を始めたばかりだが借り入れはできるか?」と質問したところ、下記のような回答が得られました。

勤務日数は少なくてもお申し込みいただけます。

極端な話、職場に在籍していれば本日が勤務開始日(勤続1日目)でもお申し込み可能です。

申し込み自体は勤続年数が少なくてもできますが、審査に通ることを考えると勤続年数が長い方が良いでしょう。

特に派遣社員の場合は、派遣切りや派遣先の移動などで収入が突然絶たれてしまう可能性もあります。

勤続年数が長いと今後の収入も安定している、派遣切りもされにくいと判断されるので、派遣の場合もなるべく長期間勤めているのが望ましいです。

「安定した収入」は、毎月数万円でも継続的な収入があればOKです。

年収が高くても、収入が多い月とまったくない月があると収入が不安定だと判断されて審査で不利に働いてしまいます。

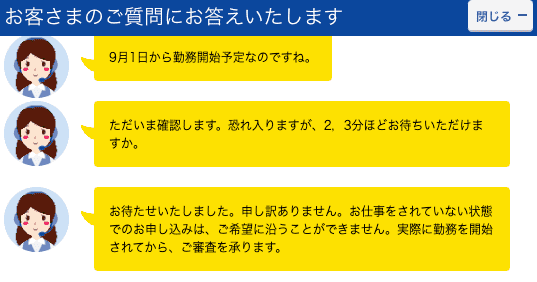

派遣の登録のみではすぐに借りられない可能性が高い

派遣登録をしたばかりで就業した実績のない人だと、金融機関の審査には通過できずお金を借りられない可能性が高いでしょう。

カードローンなどの審査は、安定した収入が入る見込みがあるかが最重要となります。

毎月どのくらいの収入になるのか不透明な状態だと、貸し倒れのリスクが大きくなるので審査の通過が難しくなります。

派遣登録をしたばかりでもお金を借りたい人は、まずは1日でも勤務を開始してからにしましょう。

すでに働いていて今後の収入が見込める場合、少額なら融資を受けられる可能性があります。

実際にプロミスのカスタマーサポートへ問い合わせをすると、出勤日以降であれば審査の対象となることの回答を確認できました。

ただし50万円以上だと収入証明書類の提出が必須となるため注意が必要です。

派遣登録したばかりで早めに借りたい人は、実際に勤務が始まってから少なめの金額で申し込みしましょう。

派遣社員がお金を借りるときは在籍確認が重要

お金を借りるとき、在籍確認を行うことがあります。

申し込み時に入力した勤務先に、本当に在籍しているか確認するための審査項目のひとつ。

基本的に貸金業者や金融機関から勤務先に電話をかけて行うことが多い

アイフルは「原則として電話連絡なし」、SMBCモビットは「Webからの申し込みで原則として電話連絡なし」としていますが、派遣社員だと電話連絡ありの場合も多いようです。

正社員と違って勤務している会社と雇用している会社が違うため、雇用元の確認や実際の勤務状況などを申込情報のみでは審査しにくいからです。

在籍確認に失敗したら、他の条件が問題なくても審査に落ちてしまう可能性は高くなります。

できるだけ早く審査に通るためにも、派遣社員が在籍確認の際に気をつけるべきポイントをご紹介します。

申し込みの際に記入する勤務先は派遣元の会社

派遣社員の在籍確認についてよく聞かれることは、「在籍確認は派遣先か派遣元のどちらか?」という質問です。

派遣社員の場合、在籍確認は「派遣元」に行います。

申し込みの際に記入する勤務先も、派遣社員の場合は実際に勤務している会社ではなく派遣元である派遣会社の情報を記入する必要があります。

申し込み段階で記入する勤務先情報を間違えてしまうと、在籍確認で時間がかかって即日融資してもらえない可能性が高くなります。

また、最悪「申し込み情報不備」で審査に落ちてしまうことも考えられます。

申し込みで入力する勤務先は派遣元の情報にして、間違いのないようにしましょう。

派遣元が在籍確認に対応できるか確認しておく

派遣社員でお金を借りる場合は、派遣元の会社が在籍確認に対応してくれるか否かも合わせて確認しておく必要があります。

理由は、登録している派遣元の会社は私用の電話を取り次いでくれないケースも多いからです。

派遣会社は人材を扱う会社のため登録者も多く、「対応しきれないから個人宛の電話は受け付けない」「登録者が多く電話担当者が登録者を把握しきれていない」と断られる可能性が高いです。

消費者金融カードローンの在籍確認は個人名で電話がかかってくるため、派遣会社では余計に警戒され取り次いでもらえないことも考えられます。

カードローンに申し込みをする前に、派遣会社に下記の2点を確認しておきましょう。

- 私用電話に対応してもらえるか

- 在籍確認の対応

バレずに借りた人は「クレジットカードを作るために金融機関から電話がかかってくる」と弁解しておくのがおすすめ。

また、規模が大きい派遣会社は在籍確認に対する取り決めが行われていることもあります。

第三者の方より在籍確認が入った場合、ご本人様から事前の連絡をいただいている場合のみ対応しています。在籍確認の必要が生じた場合は事前にご連絡ください。

在籍確認が企業から入った際には、開示対象者を特定するためにこちらより以下の本人確認項目(3項目以上)について質問します。 本人確認項目が不明の場合、回答することができないため、あらかじめ在籍確認を行う企業に対してご自身の確認情報(以下より3項目以上)を開示しておいてください。

スタッフNo./登録氏名/登録電話番号/登録住所など

引用:在籍確認・各種証明書について|テンプスタッフ

大手派遣会社「テンプスタッフ」は、本人から在籍確認がある旨の申告があった場合のみの対応となります。

登録者が多いので、在籍を証明するために名前だけでなく派遣会社に登録している情報をいくつか質問する形式で確認します。

カードローンに申し込んだときは、派遣元の会社へ在籍確認時に名前以外にも質問事項があると先に連絡しましょう。

住所や電話番号、派遣会社の登録番号など、氏名以外の個人を特定できる情報を伝えて対応してもらってください。

在籍確認の対応は派遣会社ごとに変わるので、スムーズに審査を済ませるために事前に確認しておきましょう。

在籍確認の対応ができない派遣会社は書類提出に変更してもらう

なかには、どうしても在籍確認の対応ができない派遣会社もあります。

その場合、カードローンに申し込みをした後に、会社の都合で電話による在籍確認ができない旨を連絡しましょう。

電話での在籍確認を無しにする代わりに、収入証明書や在籍証明書の提出にて対応してくれる可能性があります。

カードローン会社は、申し込み時に登録した会社に在籍しているかどうかの確認ができれば問題ありません。

在籍証明書や収入証明書など、派遣元の情報が記載された公的な書類であれば「在籍している」と判断されます。

派遣会社から電話の対応を断られてしまった際は、カードローン会社へ相談しましょう。

また、在籍証明書などの発行に時間がかかる可能性もあります。

即日融資したい人やできるだけ早くお金を借りたい人は、事前に書類の発行申請をしましょう。

派遣の雇用形態によっては審査が有利になったり逆に不利になったりする

一口に派遣社員といっても様々な雇用形態があります。

派遣の雇用形態によっては、審査が有利になったり逆に不利になったりすることも。

自分の雇用形態を確認して、審査でどのように扱われるかを知っておきましょう。

審査に最も有利な無期雇用派遣は正社員に近い扱いを受けられる

派遣社員のなかで最も審査に有利になると言われているのが無期雇用派遣です。

無期雇用派遣とは、派遣会社と派遣スタッフの間で雇用期限を決めずに雇用契約をする形態のこと。

派遣先が決まらずとも派遣会社に常時雇用されていることになります。

無期雇用派遣は、派遣会社の選考をクリアしてから直接派遣会社に社員として雇用してもらいます。

派遣会社に登録して派遣先を斡旋してもらう「登録型派遣」とは異なり、派遣先が決まっていなくても派遣会社に雇用されている状態が継続されます。

常に雇用されている状態のため、派遣されていなくても給料が支払われることが特徴です。

毎月安定した収入が必ず得られるほかにボーナスの受け取りもできるので、カードローンの審査で収入が安定していると判断されやすくなります。

派遣社員のくくりではありますが、扱いとしては正社員とほぼ変わらないため審査で有利になります。

紹介予定派遣は審査で有利に働く可能性が高い

紹介予定派遣はカードローンの審査で有利になる可能性が高いです。

紹介予定派遣とは、派遣先の企業に直接雇用が予定されている派遣社員です。

派遣期間が実質試用期間となっていて、派遣社員としての勤務後に派遣元、派遣先の両方から合意を得ると派遣先の企業で直接雇用されます。

紹介予定派遣は派遣社員として勤務した後に、正社員に登用される確率が高いです。

そのため、今後の収入が安定する可能性が高いと判断されて審査で有利に働きます。

紹介予定派遣の人は、カードローンに申し込んだ後に自分が紹介予定派遣である旨を電話などで伝えると、それを踏まえて審査をしてもらえるでしょう。

申し込みの段階で派遣の種類までは入力できないので、注意が必要です。

派遣型バイトは収入が不安定だとお金を借りられない

派遣で働いている人のなかには、単発バイトを斡旋してもらう派遣型バイトをしている人もいます。

転々と単発の仕事をしている人は、派遣社員だったとしても収入が不安定になりやすいです。

仕事をするかしないか自分で選択できるため毎月の収入にムラがあります。

年収に問題がなくても、毎月の収入の増減が大きいとカードローンの申込条件である「安定した収入」をクリアできないと判断されてしまいます。

転々と単発の仕事をしている形の派遣社員の人は、最低でも2ヶ月以上収入がほぼ同一になるように働きましょう。

収入証明書の提出を求められた際は、源泉徴収票以外に直近2ヶ月分の給与明細書を求められることもあります。

直近2ヶ月の収入が安定していたら、単発の派遣でも借り入れができるかもしれません。

1ヶ月以内であれば派遣先が変わっても勤続年数を引き継げる

カードローンの審査は勤続年数が長いと審査で有利になると紹介しました。

しかし派遣社員の場合は、頻繁に勤務先が変わってしまうこともあり、同じ職場での勤続年数が極端に短くなる可能性もあります。

派遣社員の場合、1つ目の派遣先で契約が切れたあとに1ヶ月以内に2つ目の派遣先に雇用されると、そのまま勤続年数を引き継ぐことができます。

頻繁に派遣先が変わる人はなるべく1ヶ月以内に次の派遣先へ勤務できるようにしておくといいでしょう。

現在の勤続年数の数え方が不明な人は、派遣先で働いた年数とその間の日数を数えて計算してみてください。

派遣社員がお金を借りられない原因とは?審査落ちとなる4つのケースを紹介

「勤続年数も収入も問題はなく、在籍確認もクリアしたのに審査に通らなかった」という人を時々見かけます。

77%がお金を借りる審査に通過できる派遣社員ですが、どういった原因で審査に落ちてしまうのでしょうか?

派遣社員がカードローンの審査に落ちる原因として考えられる点をいくつかご紹介します。

安定した収入があると認められずに審査落ちしてしまった

自己判断では問題なくても、審査で安定した収入があると認められないと審査に落ちてしまいます。

派遣の場合、勤続年数が短すぎたり、毎月の収入にムラがあったり、年収が著しく低すぎたりすると、審査落ちする可能性も。

審査に落ちると借り入れで審査落ちした情報が信用情報機関に残ります。

信用情報に傷をつけないためにも、なるべく審査落ちしたくない人は申し込み前に電話で審査通過の可能性があるか問い合わせてもいいでしょう。

現在の状態を説明すると、審査通過が難しい場合は教えてもらえます。

総量規制を超過して金額の借り入れを希望すると審査落ちする

消費者金融カードローンでお金を借りる場合は総量規制の対象になります。

総量規制は借り入れの合計金額を年収の3分の1までに制限する制度です。

貸金業者からの貸しすぎや貸し倒れを防ぐため、2010年に施行されています。

例として年収が300万円の場合、借入金額は合計100万円までと制限されます。

申込時に希望金額を入力する欄があります。

ここで年収の3分の1以上の金額を希望すると審査落ちしてしまいます。

また、現在他社での借り入れがある場合、その金額も合わせて3分の1を超過しないように申し込まなければなりません。

特に派遣社員は年収の低い方が多く、高めの金額を希望すると総量規制を超える可能性が高いです。

希望金額はなるべく低めにして必要最低限で申し込みましょう。

一度に3社以上で借り入れを申し込むと審査に落ちやすくなる

銀行カードローンや消費者金融カードローン、クレジットカードのキャッシング等の申し込み情報は、信用情報機関にすべて登録されています。

同時に何社も申し込むと、お金に困っていたり返済しきれない可能性が高かったりすると判断されて審査に落ちやすくなることも。

目安として、一度に3社以上申し込むと審査に落ちるとされています。

お金が必要なので焦って何社も申し込んでしまう人が多いですが、カードローンの申し込みはできるだけ1社に絞りましょう。

過去の借り入れの滞納は審査で落とされる可能性がある

過去にカードローンなどでお金を借りたことがあり、その際に支払いを滞納してしまった人は要注意です。

支払いを滞納していると支払いの意志がないと判断されて、審査では不利に働きます。

支払いの滞納情報は信用情報として5年間保管されています。

5年以内に支払いを滞納した経験のある人は、現在収入が安定していても審査に落とされる可能性があります。

この支払いはカードローンの返済のみではなく、クレジットカードの支払い、スマホ料金の支払い等も含まれます。

審査に落ちたら、滞納してから5年以上経過してから改めて申し込みましょう。

過去の支払い状況や滞納した時期がいつ頃かわからない人は、信用情報機関に申し込むと情報開示してもらえます。

消費者金融が審査で活用している信用情報機関は主にCICやJICCです。

スマホで簡単に情報開示ができるので、不安な人は確認しておくといいでしょう。