お金がないときに、クレジットカードの支払いを待ってもらうことは難しくありません。

「今はお金を用意できないため支払期限の延長をお願いしたい」と連絡すれば、任意の日程まで待ってもらえます。

ただし支払い期日は延長できても、実際は滞納しているのと同様です。

滞納を続けているとクレジットカードが止まったり、財産が差し押さえられたりすることもあります。

この記事ではクレジットカードの支払いを待ってもらう方法と、滞納した場合のリスクをまとめました。

- 今後の返済に困らないように債務整理を考える

- 無利息期間を活用しつつ一時的にカードローンを使って借りる

- リボ払いや分割払いに支払い方法を変更する

目次

- 1 クレジットカードの支払いを待ってもらうことが可能!対処方法や内容はタイミングで異なる

- 2 支払い猶予を超えてクレジットカードの返済ができなかった場合に起こるリスクとトラブル8つ

- 3 クレジットカードの支払いを滞納し続けた場合に実施される措置の時系列順の流れを紹介

- 4 クレジットカード支払い滞納が生活に与える影響

- 5 クレジットカードの支払いができないと気付いた場合にやっておくべき対処法7つ

- 5.1 1か月の支払額を減らせば支払日までに支払いができるならリボ払いや分割払いに変更する

- 5.2 支払日を過ぎてから支払えないと気付いたらすぐにクレジットカード会社に電話連絡する

- 5.3 支払いを忘れただけならすぐに支払えば信用情報機関に記録されず督促も来ない

- 5.4 クレジットカードで公共料金の支払いをしているなら支払い方法を見直す

- 5.5 カードローンの無利息期間を利用してクレジットカードの支払いを完了し滞納を避ける

- 5.6 コロナが原因でクレジットカードの支払ができない場合には公的融資の利用を検討する

- 5.7 2~3か月以上クレジットカードの滞納を解消できない人は弁護士に相談をして債務整理を検討する

クレジットカードの支払いを待ってもらうことが可能!対処方法や内容はタイミングで異なる

支払日までにクレジットカードの支払いができない場合には、お金を用意できるまで待ってもらえます。

お金のない人に「支払ってください」と言っても、すぐに支払いできないためです。

支払日までにクレジットカードの支払いができない場合、次の支払期限を設けてもらえます。

新しい支払期限までには必ず支払えるように、収入や出費を見直しましょう。

クレジットカード会社に連絡しないまま支払日を無視していると、悪質な利用者として判断される可能性があります。

クレジットカードの利用料金を支払えないと分かった段階で、すぐにクレジットカードの会社へ連絡を入れましょう。

支払えないと分かったタイミングで、クレジットカード会社への対応も変わります。

| 支払えないとわかったタイミング | 対応方法 |

|---|---|

| 支払日よりも前 | リボ払いなどに変更する 分割払いでも支払えない場合には期限を延ばしてもらう |

| 支払日の当日、または支払日の後 | クレジットカード会社に電話をして、支払期限を延長してもらう |

支払い猶予を超えてクレジットカードの返済ができなかった場合に起こるリスクとトラブル8つ

クレジットカードの返済をしなかった場合、リスクやトラブルが発生します。

クレジットカードの支払いを滞納した際に起こりうるリスクやトラブルは以下のとおりです。

| リスクトラブル | 滞納から発生するタイミング |

|---|---|

| カードの利用が停止される | 1日~2ヶ月 |

| カードが強制解約される | 3~6ヶ月 |

| 遅延損害金が発生する | 1日~ |

| 信用情報機関に登録される | 2~3ヶ月 |

| 利用金額の一括請求が届く | 3~6ヶ月 |

| 他サービスの審査で悪影響を及ぼす | 2~3ヶ月 |

| 給与や財産の差し押さえられる | 6ヶ月~ |

| 滞納していることが家族や周囲にバレる | 1ヶ月~ |

数日間クレジットカードの支払いを滞納しただけでは、厳しい対処はされません。

いずれのクレジットカード会社も、10日~1か月ほど支払いに対して猶予期間を用意しています。

クレジットカード会社が用意した支払い猶予を超えても払っていない時には様々な措置が行われます。

クレジットカードの支払いを滞納すると一時的に利用停止措置が行われ決済できなくなる

クレジットカードの利用料金を支払わなかった場合、一時的に利用停止措置が行われます。

レジや通販などで利用をしても「このカードは使えません」と表示され、決済ができません。

滞納している状態でクレジットカードを利用できると、来月以降の支払いも滞納されるおそれがあるからです。

クレジットカードの利用停止措置が行われるタイミングは、カード会社によって異なります。

| クレカ会社 | 利用停止措置になるタイミング | 利用が再開されるタイミング |

|---|---|---|

| 楽天カード | 支払日の翌月10日までに支払いの確認を取れなかったタイミング (約14~15日) | 支払いが確認できたタイミングで再開 |

| 三井住友カード | 支払日に引き落としができなかったタイミング (即日) | 振込または引き落としから3~4営業日後に再開 |

| JCBカード | 支払日に引き落としができなかったタイミング (即日) | 支払い日から3~4営業日後に再開 |

楽天カードの場合、支払日に払えなくても約2週間はカードを使えます。

一時停止措置が行われるタイミングは、支払日の翌月10日までに支払いができなかったときです。

支払いができなかったら、翌月10日までには支払いを済ませてください。

翌月10日になっても支払えなかった時は、楽天カードの利用が一時的に停止されます。

カードを利用できるようにするには、可能な限り早く滞納している料金を支払いましょう。

三井住友カードとJCBカードの場合、支払日に引き落とせなかったタイミングで利用が停止されます。

支払いまでの猶予がないので、クレジットカードを引き続き使いたい場合には、すぐに支払いを済ませましょう。

三井住友カードでは、支払いが確認されたタイミングですぐに利用が再開できます。

振込または引き落としが確認できるまでに3~4営業日はかかるので、支払いをしてから5日前後で制限が解除される計算です。

JCBカードでは、支払日から20日以内に支払いを確認できたタイミングで利用が再開されます。

支払いから利用が再開する3~4営業日かかるので、しばらくは待ちましょう。

支払日から20日以上経ってから支払うと、利用停止は解除されない可能性があります。

「支払い能力に問題あり」と判断をされて、一部の機能が制限されるからです。

翌月のお支払いも遅れると、利用再開までさらに時間がかかりますのでご注意ください。

長期間にわたりお支払いが確認できない場合、利用再開日が延びたり、会員資格を喪失する可能性があります。

引用:よくあるご質問|JCB

20日以上経ってから支払った人は、クレジットカードの裏に書かれている電話番号に問い合わせをしてください。

支払いの確認が取れてから、今後の利用状況を提示されます。

支払いを滞納している期間が3か月を超えるとクレジットカードが強制解約となる

クレジットカードが一時利用停止になっている状態で3か月以上滞納をすると、強制的に解約されます。

強制解約のタイミングは各クレジットカード会社によりますが、およそ3~4か月以上滞納すると解約される傾向にあります。

SNSを見てみると、2~4か月の滞納で強制解約になった人が数多くいました。

クレカは毎月10万以上支払いが連続→2ヶ月連続滞納して強制解約からのブラックリストなう

電気ガス水道はよく止まっていた→シャワーが水?出るだけマシ、知人宅でシャワーや水を貰うこともあった

住民税は滞納しすぎて銀行口座が差し押さえられたのはもちろん、一回お賃金も差し押さえられた— めんでぃー(さんさん)🥕 (@songfulocean_2) August 3, 2022

クレカで現在1ヶ月、後払いアプリなんてもう3ヶ月滞納してる

連絡も全無視してる。今から働いても給料入るの1ヶ月後だから2ヶ月以上滞納するからいよいよクレカ強制解約されそうだけどいいや、現ナマ持ち歩いて生活してやるよ!!!!!!— 𝑵𝑬𝑶 𝑪𝒀𝑩𝑬𝑹 (@000kkp) June 27, 2022

日本クレジットカード協会が行った調査によると、クレジットカードを解約されている数は年間1,694万件です。

解約数が多いため、強制解約になった人も少なくないと考えられます。

クレジットカードが解約されてしまうと、手元にカードがあっても支払いができません。

また「トラブルを起こして強制解約になった」という情報が信用情報機関に残るため、他社のクレジットカード審査でも通りにくくなります。

今後クレジットカードの発行が非常に難しくなるので、大きなデメリットと言えます。

クレジットカードの支払いが遅れた場合は遅延損害金が発生する

クレジットカードの支払いを滞納していると、遅延損害金が発生します。

遅延損害金とは、債務者からの支払いが遅れた場合に、損害を賠償するために発生する利息のことです。

クレジットカードの利用料金は、クレジットカードの会社が一時的に建て替えている仕組みです。

クレジットカード会社からお金を借りている状態と同様なので、支払いが遅れた場合には遅延損害金が発生します。

遅延損害金の利率は各クレジットカード会社ごとに決められており、滞納した金額に対して発生します。

各クレジットカード会社の遅延損害金は、以下の利率を基準に計算されます。

| クレジットカード会社 | 遅延損害金の利率 |

|---|---|

| 楽天カード | 14.6% |

| イオンカード | 14.6% |

| auPAYカード | 14.55% |

| dカード | 14.5% |

| JCB | 14.6% |

| エポスカード | 14.6% |

遅延損害金の計算方法

借入額✕年率✕滞納日数÷365日

例えばイオンカードでは、10万円を1か月間滞納した場合に発生する遅延損害金は約1,200円です。

20万円を3か月間滞納したときには、遅延損害金は約7,200円と、滞納した金額が高くて期間が長いほど延滞損害金は増額します。

遅延損害金は、1日でも滞納すると発生します。

余計な出費を増やさないためにも、可能なかぎり早く支払いを済ませましょう。

3か月以上クレジットカードの支払いを滞納すると信用情報機関に登録されて延滞に関する記録が残される

クレジットカードの支払いは、3か月以上滞納すると信用情報機関に登録されてしまいます。

クレジットカード会社は審査時、JICCとCICの2社の信用情報機関を利用しています。

各信用情報機関では、以下の基準を元に延滞に関する記録が残される仕組みです。

CICの基準

記録状況 条件 異動

- 返済日より61日以上または3ヵ月以上の支払遅延(延滞)があるものまたはあったもの

- 返済ができなくなり保証契約における保証履行が行われたもの

- 裁判所が破産を宣告したもの(破産手続開始の決定がされたもの)

元本手数料 商品金額+手数料の遅延 手数料のみ 手数料のみの遅延 元本のみ 商品金額のみの遅延 遅延解消 遅延が解消されたもの

JICCの基準

| 記録状況 | 条件 |

|---|---|

| 延滞 | 支払日から3か月以上の入金がなく、元本と利息ともに延滞をしている |

| 元本延滞 | 支払日から3か月以上の入金がなく、元本だけ延滞をしている |

| 利息延滞 | 支払日から3か月以上の入金がなく、利息だけ延滞をしている |

| 延滞解消 | 延滞している料金をすべて入金されて解消された |

JICCとCICでは、いずれも3か月以上の支払遅延があった場合に「延滞」として記録されます。

信用情報機関に「延滞」と記録されている状態が、一般的に言われる「ブラックリスト入り」です。

信用情報機関の記録は5年間残されます。

仮に支払いをしても、滞納がすべて解消されてから5年間はローンや他社クレジットカードの審査に通りにくくなってしまいます。

支払いを3か月以上滞納すると他のカードの発行など各種審査で5年以上は悪影響を受ける

クレジットカードの支払いを滞納し続けて信用情報機関に記録をされると、様々な審査で悪影響を及ぼします。

滞納していると以下のサービスを利用する際に悪影響がでます。

- 他社のクレジットカードを発行するとき

- カードローンを利用するとき

- フリーローンを利用するとき

- 住宅ローンやマイカーローンなどを利用するとき

- 医療ローンや美容ローンを利用するとき

- 分割払いを利用するとき

- 後払い決済を利用するとき

信用情報機関に延滞の記録が残ると、「支払い能力の低い人」「支払う意思のない人」と判断されます。

「クレジットカードの支払いを3か月以上滞納した」という詳細も記録されているため、審査時の心象は非常に悪くなります。

例えば「Aさんにお金を貸しても返ってこない」と噂をされている人から「5万円を貸してほしい」と言われるとします。

返してもらえないと思い、貸さない人が多いでしょう。

ローン会社やクレジットカード会社も同様で、金銭的なトラブルを起こした人とは契約をしたくはありません。

「お金がないから」と軽い気持ちでクレジットカードの支払いを滞納していると、5年以上は悪影響を受けます。

住宅ローンやマイカーローンなど、重要なタイミングでお金を借りたい場合に、ローンを組めなくなる可能性が高くなってしまいます。

分割払いのクレジットカードの支払いでも滞納し続けると強制解約となり一括請求される

クレジットカードの支払いを滞納していると、最終的に一括請求をされます。

一括請求されるタイミングは、滞納してクレジットカードが強制解約になったときです。

クレジットカードの強制解約をされるのは、「あなたに対する信用がなくなったため、もう支払いは建て替えできません」と判断された状態です。

クレジットカード会社で滞納していたすべての金額を、決められた支払い期日までに一括で支払わなければなりません。

一括請求される例

| 利用月 | 3月 | 4月 | 5月 |

|---|---|---|---|

| 利用金額 | 15万円 | 5万円 | 0円 ※利用停止 |

| 滞納期間 | 3か月 | 2か月 | – |

上記の場合、3か月前の15万円の利用分と2か月前の5万円の利用分を滞納し、強制解約がされました。

カードの強制解約と一括請求に関する書類が届いたら、20万円を一括で支払わなければなりません。

強制解約時に一括請求された料金は、分割払いができません。

リボ払いや分割払いで支払っていた料金も、必ずすべて一括での支払いです。

一括払いとなると、自力での支払いが難しくなることも多いです。

クレジットカードの利用料金は踏み倒しができません。

一括請求が届いて苦労しないためにも、分割払いが認められている間に支払いを済ませましょう。

一括請求に応じず6か月以上クレジットカードの支払いを滞納していると給与や財産が差し押さえられる

強制解約をされた際の一括請求にも応じないでいると、最終的には給与や財産が差し押さえられる可能性があります。

差し押さえというのは、支払いを滞納している人の財産を強制的に回収して換金することです。

つまり「お金がないなら家や車を強制的に売却して返済させてもらいます」と強制的に財産が回収されるのです。

クレジットカードの支払いを滞納した際の差し押さえは、民事執行法によって法的に認められています。

差し押さえは以下の流れで行われます。

- クレジットカードが強制解約になり一括請求される

- 一括請求をさらに滞納する

- クレジットカード会社が簡易裁判所に申し立てを届け出る

- 簡易裁判所がクレジットカードの利用者に対して「支払督促」と「訴状」を送付する

- 「支払督促」と「訴状」に対応せずに放置しつづける

- 財産の差し押さえが実施される

クレジットカードの支払いを滞納した際に、以下のような財産が差し押さえられます。

- 給与の手取りから4分の1、もしくは33万円を超過した金額

- 現金

- 預貯金

- 生命保険や学資保険

- 自動車やバイク

- 貴金属や骨董品(換金価値のあるもの)

- 土地や不動産

財産を差し押さえられないためにも、提示された期限までに支払いを済ませましょう。

財産の差し押さえが行われるのは、意図的に連絡を無視したり連絡が取れなかったりなど、悪質な利用者に対して実行されます。

お金を用意できない事情がある場合、自分からクレジットカード会社に連絡をして相談しましょう。

正直に支払いができないことを伝えれば、差し押さえは免れる可能性があります。

財産が差し押さえられると家族や会社に滞納がバレる

財産の差し押さえられると、家族や周囲に滞納していることがバレます。

クレジットカード会社からの督促状などは、郵送物を隠しておけば家族にバレることはないでしょう。

もしも封筒を見られても「利用明細書が届いた」「新しいカードが届いた」などを言えば怪しまれにくいです。

しかし、裁判所からの郵便物の場合は「何があったのか?」と追求をされるでしょう。

封筒には「〇〇裁判所」と記載されているので、見られてしまうと言い訳も難しいです。

滞納していることが家族や職場にバレるきっかけは以下のとおりです。

| 家族にバレるきっかけ | クレジットカード会社から届いた督促状が見つかる クレジットカード会社からの電話連絡が取られたり聞かれたりする 裁判所からの封筒が見られる 裁判所からの訴状や督促状が見つかる 財産を差し押さえられる |

|---|---|

| 職場にバレるきっかけ | 給与を差し押さえられる |

滞納をし続けていると、家族や職場からの印象も悪くなってしまいます。

1か月以上滞納してしまう可能性がある場合には、すぐ家族に事情を説明しましょう。

貯金や家が差し押さえられる前に相談をしておけば、家族も協力してくれて解決できる可能性もあります。

クレジットカードの支払いを滞納し続けた場合に実施される措置の時系列順の流れを紹介

クレジットカードの支払いを滞納しつづけた場合に実施される措置の流れを、時系列で紹介します。

クレジットカードの支払いは、数日遅れた程度では督促や差し押さえはされません。

支払いの目処が立たずに不安を感じている人は、差し押さえまでの流れを把握しておきましょう。

支払日に引き落としができていないと、クレジットカード会社からメールが届きます。

メールの内容は「引き落としができなかったので支払いを行ってください」といったお知らせです。

支払方法はクレジットカード会社によって異なるものの、主に以下の2通りです。

- 自分の口座に入金しして引き落としをしてもらう

- クレジットカード会社の口座に振り込みをする

支払いを忘れてしまっていた場合には、気付いたタイミングですぐに入金をしましょう。

滞納してしまった日から、遅延損害金は発生しはじめます。

【このタイミングでやるべきこと】

- いずれかの方法で素早く支払いを済ませる

- 支払いできない場合にはクレジットカード会社に連絡をする

支払いができていないとクレジットカードの一時的な利用停止措置が実施されます。

一時停止措置のタイミングはクレジットカード会社によって異なります。

例えば楽天銀行の場合は停止まで2週間ほど猶予があり、JCBの場合は即日停止です。

【このタイミングでやるべきこと】

- いずれかの方法で素早く支払いを済ませる

- 支払いできない場合には、クレジットカード会社に連絡をする

- 近日中にクレジットカードでの光熱費などの支払いがある人は、クレジットカード以外の支払い方法に変更しておく

滞納から1週間ほど経過すると、書類や電話による連絡が行われます。

「滞納している料金を支払ってください」という内容のハガキや書類が郵送されてきます。

振込用紙が同封されており、支払期限も記載されているので、期日までに支払いましょう。

書類の郵送とともに、登録した電話番号に電話がかかってくる場合もあります。

【このタイミングでやるべきこと】

- 振込用紙を使って支払い期限までに支払いを済ませる

- クレジットカード会社からの電話は必ず出て、現状を説明する

クレジットカード会社からの書類や電話があっても滞納していると、次は内容証明郵便で督促状が届きます。

内容証明郵便とは、書類を送ったことを郵便局が証明する郵送物のことです。

- 送った日

- 送った人

- 受け取った人

- 書類の内容

上記の4つの項目について、郵便局が第三者の立場から郵送したことを証明します。

【例】 9月10日に三井住友カードが、〇〇さん(滞納者)に対して、料金未払いによる督促状を送付したと証明する。

つまり「クレジットカード会社からの連絡はわからなかった」「書類は受け取っていない」といった言い訳は通用しません。

内容証明郵便に法的な拘束力はありませんが、普通郵便の督促状よりも重い書類です。

書類の送付や電話による連絡は、支払いを済ませるか、滞納者と連絡が取れるまで継続します。

【このタイミングでやるべきこと】

- 可能な限り早く支払いを済ませる

- クレジットカード会社からの電話は必ず出て、現状を説明する

- すぐに支払えない場合、クレジットカード会社に相談して次の期限を決める

滞納を2~3か月も続けていると、クレジットカードを強制解約されます。

強制解約はクレジットカード会社が決めるので、「解約されたくない」と言っても受け入れてはもらえません。

クレジットカードが解約されると同時に、滞納していた金額を一括請求されます。

解約時の一括請求に対して分割払いは原則できません。

書類に記載されている期日までに、一括で振り込まなければなりません。

一括での支払いが難しい場合には、クレジットカード会社に連絡をして今後の対応に関する相談をします。

しかし、クレジットカード会社からは信用がほとんどありません。

分割払いや期限の延長などのお願いをしても、対応してもらえない可能性はあります。

【このタイミングでやるべきこと】

- 期限までに一括で返済する

- 期限までの支払いが難しい場合には、すぐにクレジットカード会社に連絡をする

- 親や友人などに相談してお金を借りる

- 不用品を売ったり契約者貸付を利用したりしてお金を用意する

- クレジットカードで支払っていたサービスなどの支払い方法を変える

支払いの滞納から61日以上、もしくは3か月以上経過すると、信用情報機関に滞納したことが記録されます。

今後様々なサービスを受ける際の審査で悪影響を及ぼす可能性が高いです。

一括請求にも応じない場合、クレジットカード会社は簡易裁判所に連絡をします。

申し立てが認められた場合、以降は裁判所からの督促が始まります。

【このタイミングでやるべきこと】

- 期限までに一括返済をする

- 親や友人に相談をしてお金を借りる

- 不用品を売ったり契約者貸付などを利用したりしてお金を用意する

- どうしても支払いが難しい場合には弁護士に相談する

裁判所からの督促状にも応じずに放置していると、最終的に財産の差し押さえが実行されます。

滞納した金額によっては、家や家財道具などが差し押さえられるので、生活が大きく変わってしまう可能性もあります。

【このタイミングでやるべきこと】

- 親や友人に相談をして、今後の生活基盤について考える

- 弁護士に相談をする

クレジットカードの支払いを待ってもらえるのはいつまで?可能な限り3か月以内には支払う

クレジットカードの支払いを滞納した際に、クレジットカード会社が待ってくれる期間はおよそ3か月が目安です。

滞納から3か月が経過すると信用情報機関に記録をされ、強制解約になる可能性も高いためです。

ただしクレジットカード会社が「3か月まで待ちます」と表明しているわけではありません。

支払いを待ってくれる期間については、クレジットカード会社によって違います。

延滞してしまった場合にはクレジットカード会社に連絡をして、支払時期を相談しましょう。

1~3か月程度支払いを待ってもらうには、確実に支払いができる根拠も必要です。

【2か月待ってもらう場合の例】

「2か月後にボーナスがあるから10月25日に支払いができます」と具体的な日付を伝えましょう。

ボーナスの支給日や金額も伝えておくと、さらに説得力があります。

理由もないまま「2か月待ってほしい」と言われても、「払ってもらえないだろう」と警戒されてしまいます。

支払いできる明確な時期が分かる人は、3か月以内を目安に支払日を相談しましょう。

3か月以内に支払える目処が立たない場合には、クレジットカード会社に電話をして相談してください。

支払い方法や期限に関して、クレジットカード会社から案内があります。

クレジットカードの支払い期間の延長は何回まで可能?何度も期限を延長するのは印象が悪い

滞納した支払い期日の延長は、具体的に「何回まで可能」とは決まっていません。

滞納した支払い期日が何度も伸びると、クレジットカードが強制解約されたり一括請求されたりするおそれもあります。

3か月以上滞納した場合には強制解約の可能性も高いため、延長の回数よりも期間を意識しましょう。

【例】

本来の支払日:8月10日

延期後、1回目の期限:8月30日

延期後、2回目の期限:9月10日

上記の例のように、本来の支払日から期限を2回延長して支払ったとします。

2回の延長をしていても、本来の支払日から1か月程度で支払っているので、クレジットカード会社からの信用は大きくは落ちません。

【例】

本来の支払日:8月10日

延長後、1回目の期限:9月30日

延長後、2回目の期限:10月30日

上記の例の場合、同じように2回延長していても、滞納した期間は3か月近く伸びています。

10月30日までに支払えなかった場合、強制解約される可能性は高いです。

決して「3か月以内に支払えば何度延長してもいい」とは言えません。

仮に支払いができたとしても、何度も延長を繰り返しているとクレジットカード会社からの印象は悪くなります。

【例】

本来の支払日:8月10日

延長後、1回目の期限:8月15日

延長後、2回目の期限:8月17日

延長後、3回目の期限:8月20日

延長後、4回目の期限:8月30日

上記の例のように、合計4回延長して8月30日に支払ったとします。

本来の支払日からの延滞期間は1か月未満なので、クレジットカードの強制解約や一括請求などはありません。

しかし、クレジットカード会社は「本当に支払う意思があるのだろうか?」と不安を抱くでしょう。

今後クレジットカードの利用を制限させられる可能性もあるので、支払いの延長はできる限り行わないほうが得策です。

確実に支払える見込みがない場合には、支払期限を長めに取れば何度も延長しないで済みます。

クレジットカード支払い滞納が生活に与える影響

クレジットカードの支払いを滞納し続けていると、生活に悪影響を与える可能性があります。

支払いを滞納していると、下記のような悪影響が発生します。

- 給与が差し押さえられて職場にバレる

- 3か月以上滞納してローンや奨学金が組めなくなる

- 督促も無視し続けて家族にバレる

クレジットカード滞納は就活や仕事に大きく影響しない

クレジットカードの支払いを延長していても、職場や就活には悪影響はありません。

クレジットカードの利用状況は個人情報になるため、クレジットカード会社が公表することはないためです。

万が一名義人以外の人がクレジットカード会社に問い合わせをしても、「個人情報だから」という理由で回答されることはありません。

そのため下記のようなトラブルは、自ら話さない限りは起きません。

- 職場内でクレジットカードの滞納が噂になる

- クレジットカードの滞納が理由によって就活ができない

差し押さえまで発展しない限りは、自ら滞納について喋らない限り職場などにバレることはないので、誰にも話さずにすぐに支払いを済ませましょう。

給与の差し押さえまで発展してしまうと、滞納していることが職場にバレます。

給与の差し押さえが起こる場合には、裁判所から職場に対して直接連絡が入るからです。

その際にクレジットカードの利用料金を滞納していることから、差し押さえが実行されると伝わります。

給与が差し押さえられたとしても、解雇されることはありません。

ただし職場内で噂になったり、「管理能力が低い」という印象から昇進に悪影響が出たりする可能性はあります。

滞納期間が1~2か月程度なら各種ローンや奨学金の契約への大きな影響はない

滞納期間が1~2か月ほどの場合、ローンの契約に関して大きな影響はありません。

各種の審査で影響が出るのは、3か月以上滞納したときです。

3か月以上滞納した際には、信用情報機関に記録が残ってしまうためです。

各種ローンや他のクレジットカード会社では、審査時に信用情報機関を通して申込者の履歴を確認します。

信用情報に滞納情報が記載されていると「支払い能力が低い」「支払い意思がない」と判断されて、審査に落ちる可能性が高いです。

下記のような予定がある人は、2か月以内に返済を済ませましょう。

- 新たなクレジットカードを作る予定がある

- 住宅ローンを契約する予定がある

- マイカーローンを契約する予定がある

- 奨学金を利用したい

- 高額な商品を分割払いで購入したい

- 脱毛やエステなどの料金を分割払いで支払いたい

クレジットカードの支払いを滞納した時点で、すでに借り入れを実施されている奨学金には影響しません。

クレジットカードの支払いを滞納していても、引き続き奨学金は借りられます。

借り入れが始まっている奨学金は、すでに審査が終わっており改めて審査されることはないからです。

奨学金は停止されないため、支出を見直してできる限り滞納の支払いに充てましょう。

20歳未満がクレジットカードの支払いを滞納して連絡も無視していると親にバレる

20歳未満の人が支払いを滞納していても、親には連絡が入りません。

法改正によって18歳から成人扱いとなり、保護者の同意がなくても契約が成立するからです。

法改正前は18歳~19歳は未成年だったため、クレジットカードを発行する際に保護者の同意が必要でした。

保護者の名前や連絡先の提出が必要だったため、支払いを滞納した際に保護者に連絡がありました。

今は18歳以上なら保護者の連絡先を提出する必要がありません。

18歳~19歳の人がクレジットカードの支払いを滞納したとしても、連絡が入るのは利用者本人のみです。

保護者に滞納がバレてしまうのは、以下のタイミングです。

- 督促状を見られる

- クレジットカード会社の電話が聞かれてしまう

- 裁判所から届いた郵送物が見られる

- 財産の差し押さえが実施される

明細書の郵送が無いクレジットカードを使っていると、クレジットカード会社から書類が届いただけで怪しまれる可能性があります。

郵送物の中身を見られると、督促状だとすぐにバレます。

親にバレたくない場合にはこまめにポストを確認し、自分宛ての郵送物はすぐに回収しておきましょう。

郵送物が届く前に支払っておくことが最善です。

クレジットカード会社との電話内容が親に聞かれてバレるケースもあります。

督促に関する電話では、「いつ頃支払えるか」「どれくらいの金額が用意できるか」といった具体的な内容も話します。

「10日後までに10万円支払います」といった内容を聞かれたら、「なにかトラブルに巻き込まれているかもしれない」と心配される可能性があります。

親に会話を聞かれないように、自分の部屋や外などに出てから電話は取りましょう。

裁判所からの郵送物を見つかると「トラブルに巻き込まれている」「何か犯罪を犯してしまったのではないか」と心配されます。

トラブルを起こさないと裁判所から郵送物が送られてくることはないためです。

裁判所から送られる督促状は、突然なので対策をしにくいです。

クレジットカード会社からの郵送物と異なりごまかせないので、見つかった場合は正直に話しましょう。

財産の差し押さえが実行されると、隠すことはできません。

アルバイト代や給料などの差し押さえだけで足りない場合には、以下の資産も回収されます。

- 自分の部屋にある家具

- 自分の名義で購入した車やバイク

差し押さえが実行される時は担当者が家に来るので、保護者に見つかる可能性は非常に高いです。

車やバイクなどの大きな資産がなくなっていれば、保護者もすぐに気付くでしょう。

支払いができずに自分で解決できない場合には、裁判所から連絡が届く前に保護者に相談をしましょう。

怒られたり行動を制限させられたりするかもしれませんが、裁判に発展するよりマシです。

早めに相談をしておけば、差し押さえが避けられる可能性はあります。

クレジットカードの支払いを滞納しても名義人以外は支払い義務がない

クレジットカードの支払いを滞納していても、親や身内には支払い義務がありません。

クレジットカードの支払い義務は名義人にあり、家族は関係ないためです。

子どもがクレジットカードを滞納したらしいけど、母親の私が支払わなければならないの?

もう30歳で自立しているんだから自分で払ってほしい。

同居している父親がクレジットカードの支払いを滞納したらしい。一緒に住んでるけど私の名義ではないし、支払う必要ないよね?

このように、戸籍上の家族が滞納していたとしても、名義人ではない人に対して請求はいきません。

しかし以下のケースでは名義人に支払い義務が発生したり家族に支払い義務が発生したりします。

- 家族カードで滞納が発生したとき

- 名義人以外の家族がクレジットカードを使って滞納したとき

家族カードによる滞納は、本会員(契約者)だけでなく家族カードを使用した人にも支払い義務が発生します。

例①

僕の名義で契約しているクレジットカードで家族カードを発行し、妻と娘に対して1枚ずつ渡していました。

支払いはすべて僕の口座から行っていたところ、妻が使いすぎたようで引き落としができませんでした。

妻と娘からは利用した分のお金を現金でもらっていたので、妻から現金を受け取りたかったのですが「高すぎて支払えない」と言います。

実際に使ったのは妻なのですが、僕にも支払い義務はあるのでしょうか?

| クレジットカードの名義人 | Aさん |

|---|---|

| 家族カード利用者 | Aさんの妻Bさん Aさんの娘Cさん |

| 支払いを滞納したカード | Bさんのカード |

| 支払いの滞納者 | Bさん |

| 支払い義務がある人 | Bさん、Aさん |

上記ケースの場合、滞納した本人の妻Bさんだけでなく、本会員のAさんにも支払い義務が発生します。

妻のBさんだけで支払えなかった場合には、本会員のAさんが支払わなければなりません。

妻のBさんの家族カードで滞納が続けば、Aさんの本会員カードを含めてすべての家族カードが停止する可能性があります。

名義人以外の家族がクレジットカードを使って滞納した場合でも、支払い義務は名義人に発生します。

例②

私の名義で契約をして使っていなかったクレジットカードを、妻が発見しました。

私に内緒で私名義のカードで妻が買い物をし、15万円を支払えずに滞納している状態です。

使っていなかったカードなので督促状が届いてから初めて気付きました。

| クレジットカードの名義人 | Hさん |

|---|---|

| 支払いを滞納したカード | Hさんのカード |

| 支払いの滞納者 | Hさんの妻Mさん |

| 支払い義務がある人 | Hさん |

上記は名義人の知らないところで家族が勝手にクレジットカードを使用していた例です。

上記の場合、クレジットカードの名義人であるHさんに請求が届きます。

クレジットカード会社では、カードを実際に誰が使ったかまでは分かりません。

本来なら名義人しか使えないため、今回の15万円も「Hさん自身が使った」と判断するからです。

クレジットカード会社との契約においては、支払い義務はHさんに発生します。

「家族のせいで支払いの義務が発生した」といったトラブルを防ぐためにも、以下のポイントは抑えておきましょう。

- 家族カードの支払い明細を毎月確認する

- 使っていないクレジットカードは解約をする

- 誰でも見つけられる場所にクレジットカードは置かない

実際にクレジットカードの支払いを滞納したリアルな書き込みを知恵袋より紹介

Yahoo知恵袋では、支払いを滞納した人のリアルな書き込みが数多く掲載されています。

発生しやすい滞納のトラブルと対応方法を紹介します。

ケース①

クレジットカードを滞納しました。

裁判所から一括で払えと請求が来たのですが、どうしても払えません。

これ以上無視を続けると家に来るとまで言われてしまいました。

本当に裁判所の人は家に来るのでしょうか?

上記ケースの場合、裁判所からの督促にまで発展しています。

裁判所からの連絡を無視していると、差し押さえが実行されるため、必ず対応しましょう。

支払えない状態が続いていると、裁判所が提携している債権回収会社の人が家にやって来ます。

裁判所からの督促が届いても支払えない時は、債務整理を検討しましょう。

ケース②

クレジットカードの支払用に口座を分けていたのですが、引き落とし日までに入金を忘れてしまいました。

すぐに振り込みをしたので督促は来ませんでしたが、2か月連続で入金を忘れてしまいました。

マンションの契約時に影響はありますか?

上記は支払用の口座に入金を忘れていたケースです。

信用情報機関に記載されるタイミングは、各カード会社によって違います。

楽天カードのようにすぐには利用停止にならないカードなら、ある程度の遅延は許される可能性があります。

しかし、JCBカードやエポスカードなどの制限が厳しいカードでは、1度の遅延でも悪影響が出るかもしれません。

支払いの遅延が起きないように、口座は統一しておきましょう。

ケース③

イオンのクレジットカード会社から滞納の電話が来ました。

これまで滞納をしたこともないし、口座には十分支払えるお金は入っています。

イオンカードの引き落し以外には使っていない口座なので、引き落とし日もお金は入っていたはずです。

どうして引き落としされなかったのでしょうか?

上記のケースでは2つの原因が考えられます。

一つ目の原因は、口座に入っている残高を勘違いしていたケースです。

「15万円くらいは入っていたはず」と思っていたとしても、普段使っていない口座なら勘違いをしている可能性もあります。

クレジットカードの支払いは、1円でも不足していると引き落としができません。

本当に十分なお金が入っていたのか、1円単位で確認をしましょう。

もう一つはイオンカードを騙った詐欺のケースです。

電話で「支払いをして欲しい」と連絡をして口座番号や暗証番号を抜き取る詐欺の手口です。

実際に使っているクレジットカード会社の名前を言われると、気付けない可能性があります。

詐欺には引っかからないように、電話以外で連絡が来ていないか確認してください。

電話連絡以外にも、メールでの連絡も来ているはずです。

クレジットカードの支払いができないと気付いた場合にやっておくべき対処法7つ

クレジットカードの支払いができないと気付いた場合には、やっておくべき対処法が7つあります。

- 支払えないと分かったタイミングでクレジットカード会社へ連絡する

- お金を用意できる場合にはすぐに振り込みをする

- 一括払いが難しい場合には支払い回数の変更をする

- クレジットカードで光熱費や公共料金の支払いをしていた場合は変更する

- カードローンから借り入れをして支払う

- コロナウイルスが原因の場合には公的融資を利用する(現在は終了した制度)

- 弁護士に相談をする

支払うお金がない場合でも、クレジットカード会社からの連絡は無視しないでください。

滞納した場合の対応は、早い方がトラブルを防ぎやすいためです。

1か月の支払額を減らせば支払日までに支払いができるならリボ払いや分割払いに変更する

支払日より前にお金が足りないと気付いたら、支払い方法の変更をしましょう。

例えば楽天カードの場合、マイページで「あとからリボ払い」「あとから分割払い」の選択が可能です。

カードを利用した際に一括払いを選択していても、任意のタイミングで分割払いなどに変更ができます。

1か月の支払額を減らすことで支払日までに支払いができる人は、分割払いへの変更手続きをしましょう。

リボ払いと分割払いには、以下の違いがあります。

| リボ払い | 分割払い | |

|---|---|---|

| 支払回数 | 支払いが終わるまで継続 | 2,3,6,10,12,15,18,20,24,30,36回の中から選択 |

| 1ヶ月分の支払金額 | 3,000円~59,000円まで毎月一定金額 | 利用金額÷分割回数 |

| 手数料(実質年率) | 15.00% | 12.25~15.00% |

| おすすめの人 | 毎月の支払いを一定の金額にしたい 毎月の負担額を減らしたい | 利息を抑えたい 無理のない範囲で分割払いにしたい |

【支払い例】

| リボ払い | 分割払い | |

|---|---|---|

| 利用金額 | 30万円 | 30万円 |

| 分割回数 | 30回 | 12回 |

| 毎月の支払金額 | 13,750円 | 27,040円 |

| 手数料(利息) | 58,125円 | 24,480円 |

| 支払金額合計 | 358,125円 | 324,480円 |

参照:ショッピングリボ払い返済シミュレーション|楽天カード

分割払い返済シミュレーション|楽天カード

リボ払いとは、利用金額に限らず毎月の支払金額は一定の支払い方法です。

上記の例では、13,750円を30か月支払います。

分割払いでは、任意の分割回数を決められます。

上記の例の場合、1年間で返済する予定の12回払いを選択しました。

分割払いは支払い回数によっては1か月の負担が高くなるものの、利息が抑えられます。

支払日を過ぎてから支払えないと気付いたらすぐにクレジットカード会社に電話連絡する

支払日の当日や支払日が過ぎてから払えないと気付いたら、すぐにクレジットカード会社に連絡を入れましょう。

支払日を過ぎてしまうと、リボ払いや分割払いへの変更ができません。

支払日が過ぎたあとの期限延長は、ネット上では行えないケースが多いです。

各クレジットカード会社のコールセンターに電話をして、事情を説明しましょう。

「給料の振り込みが遅れてしまい、手元にお金がなくて払えない」

「想定外の出費が発生した」

支払いが遅れた理由を聞かれた場合には、上記のように簡潔に説明すればOKです。

具体的な支払い可能な日がわかっているなら、そのときに伝えましょう。

「明日給料が入ってくるので、明日以降に払える」

「25日に支払える」

支払い可能な日を伝えれば、「支払う意思がある」と判断されて、柔軟に対応してもらえる可能性はあります。

主なクレジットカード会社への連絡先は以下の通りです。

| クレジットカード会社 | 連絡先 | 対応時間 |

|---|---|---|

| 楽天カード | 0120-30-6910 | 24時間、自動音声対応 |

| イオンカード | 0120-223-212 (スマホから:0570-064-750) | 24時間、自動音声対応 |

| auPAYカード | 0570-550-202 | 9:00~17:20 ※土日祝除く |

| dカード | 0120-300-360 (docomoのスマホから:*8010) | 10:00~20:00 ※年中無休 |

| JCB | 06-6944-2222 24時間、自動音声対応 | 有人対応の場合、平日9:00~17:00 |

| エポスカード | 03-3381-0101 | 9:00~19:00 |

自動音声で次の支払日が指示された場合、メモして忘れずに期日までに支払いを行いましょう。

新たな支払期日でも支払いが難しい人は、オペレーターへ繋がるフリーコールに相談をしてください。

支払いを忘れただけならすぐに支払えば信用情報機関に記録されず督促も来ない

支払い忘れただけの場合、すぐに支払えば信用情報に記録されずに督促が来ることもありません。

支払日に引き落とされなかった場合の対応は、クレジットカード会社によって違います。

引き落としができなかった場合の対応

- 翌日以降も引き落としを行われる

- 支払日以降は引き落としを行われずに振り込みで支払う

ほとんどのクレジットカードでは、支払日に引き落としができない場合、翌日以降も自動で引き落としをされます。

支払日の翌日までに入金をしておけば、翌日の引き落としで支払いが可能です。

各クレジットカード会社による対応は以下のとおりです。

| クレジットカード会社 | 引き落としができなかったときの対応 | 再度引き落とし日 |

|---|---|---|

| 楽天カード | 対象日に自動的に引き落とし 銀行振込 | 毎月月末、月初 ※自動引き落としの対象日はこちら |

| イオンカード | 指定された口座への振込 払込依頼書による支払い アプリ内のバーコードによるコンビニ払い | – |

| auPAYカード | 対象日に自動的に引き落とし | 毎月15日、20日、25日、30日のいずれか |

| dカード | みずほ銀行、三菱UFJ銀行、三井住友銀行、りそな銀行、埼玉りそな銀行、横浜銀行は毎営業日に自動的に引き落とし 上記以外の銀行は振り込み | 毎営業日 |

| 三井住友カード | 毎営業日に再度引き落とし | 毎営業日 |

| JCB | 対象日に再度引き落とし 銀行振込 | 毎月25日 ※利用銀行によって異なる |

| エポスカード | エポスATMによる振り込み インターネット入金(ペイジー) コンビニによるバーコード決済 銀行振込 | – |

今回紹介している銀行の中では、イオンカードとエポスカードが再度引き落としに対応をしていません。

指定された支払い方法ですみやかに支払いましょう。

再度引き落としに対応しているクレジットカードの場合、対象日までに口座に振り込んでおきましょう。

各銀行ごとで、引き落としが実行されるタイミングが異なります。

例えば三井住友カードの場合、以下の銀行を利用している人であれば、当日の入金でもOKです。

| 当日の引き落としになる入金時間 | |

|---|---|

| 三井住友銀行みずほ銀行 | 支払日の18時までに入金をしておく |

| ゆうちょ銀行 | 支払日の21時までに入金をしておく |

上記の時間までに入金をしておけば「当日引き落とし」となり、延滞にはなりません。

遅延損害金も発生しないため、気付いた段階ですぐに入金をしましょう。

クレジットカードで公共料金の支払いをしているなら支払い方法を見直す

公共料金の支払いなどをクレジットカードで行っている人は、支払い方法の変更をしておきましょう。

クレジットカードを一時利用停止された場合、光熱費や公共料金などの支払いもできなくなるためです。

特に光熱費の支払いができないと、生活に大きく影響を及ぼします。

クレジットカードの支払いを待ってもらいたい場合には、クレジットカード会社への連絡とともに以下の支払方法を見直しましょう。

| チェックしたい支払い | 支払いが止まった場合の影響 | 影響が発生するタイミング |

|---|---|---|

| 電気代 | 電気を止められる | 滞納から20日~1か月後 |

| 水道代 | 水道を止められる | 滞納から3~4か月 |

| ガス代 | ガスを止められる | 滞納から20日後 |

| スマホ代 | 利用停止になり、電波に繋げられなくなる | 滞納から2か月後 |

| インターネット代 | 利用停止になり、インターネットに繋げられなくなる | 滞納から2~3か月後 |

例えば、電気代をクレジットカードで払っていたとします。

クレジットカードが一時停止すると、電気代が支払えません。

電気会社から送られてくる請求書を使って振り込みをしなければ、約1か月前後には電気が止まります。

1か月以内にクレジットカードの滞納を払えない時は、来月以降も電気代を引き落としできません。

自分で請求書などを使って支払う必要があるため、さらに支払いを忘れる可能性もあります。

クレジットカードの滞納が1か月以上続く場合には、あらかじめ支払い方法を変更しておきましょう。

銀行引き落としに変更しておけば、クレジットカードが使えなかったとしても光熱費の支払いに影響がでません。

カードローンの無利息期間を利用してクレジットカードの支払いを完了し滞納を避ける

カードローンから借り入れをして、クレジットカードの支払いに済ませるのも1つの方法です。

大手消費者金融カードローンの場合、無利息期間が設けられています。

各消費者金融カードローンで設けられている無利息期間

| 消費者金融名 | 無利息期間 |

|---|---|

| プロミス | 最大30日間※ |

| レイク | 365日間※ |

| アコム | 最大30日間 |

| アイフル | 最大30日間※ |

上記で紹介した大手消費者金融の場合、30日以内に返済をすれば、無利息で借りられるサービスです。

1か月以内に返済できるなら、カードローンを利用することでクレジットカードの遅延損害金が発生せずに済みます。

【例】

Aさん…クレジットカードの支払いを1か月延滞した

Bさん…カードローンで借り入れをしてクレジットカードの支払いを済ませた

| Aさん | Bさん | |

|---|---|---|

| クレジットカードの利用代金 | 15万円 | 15万円 |

| クレジットカードの遅延期間 | 30日間 | 0日間 |

| クレジットカードの遅延損害金 | 約1,800円 (年率14.6%) | 0円 |

| カードローンの借入金額 | 0円 | 15万円 |

| カードローンの借入期間 | 0日間 | 30日間 |

| カードローンの利息 | 0円 | 0円 |

無利息期間内に返済をすれば、クレジットカードの遅延損害金とカードローンの利息は発生しません。

カードローンを利用しなかったAさんは、クレジットカード会社に約1,800円の遅延損害金を支払わなければなりません。

いずれも1か月以内に支払いを済ませられているので、カードローンを利用した方が延滞損害金を支払う必要がなくなるためお得です。

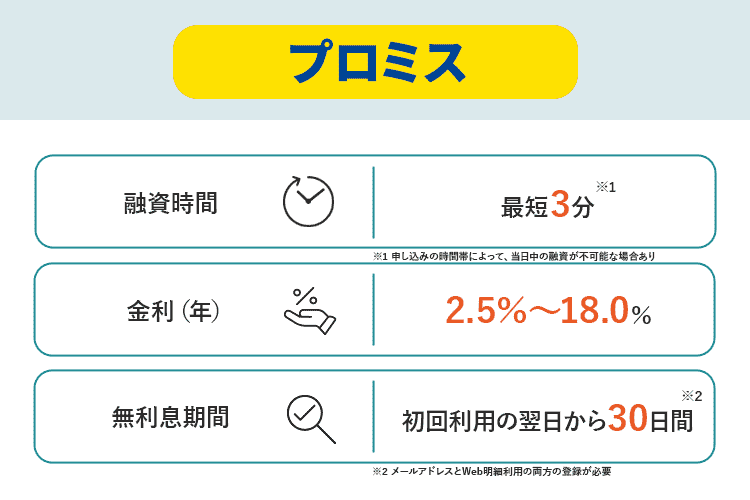

| 公式サイト | 詳細はこちら |

|---|---|

| 審査時間 | 最短で3分※ |

| 金利(実質年率) | 2.5%~18.0% |

| 融資 | 最短で3分※ |

| 無利息期間 | 最大で30日間(初めて契約した人に限る) |

プロミスの審査は最短3分※とスピード融資にも対応しており、すぐに借り入れをできる大手カードローンです。

魅力は最大30日間の無利息期間があり、借りた当日から適用されることです。

他社のカードローンの場合、審査に通過して契約が成立した日から無利息期間が始まります。

プロミスなら、実際にお金の借り入れをするまでは、無利息期間は始まりません。

先に申し込みをして契約だけ済ませておくことで、いつでも30日間の無利息が受けられる状態で、無駄なく借り入れがスタートできます。

カードローンへの返済目処が立たない場合には借り入れするべきでない

1か月以上が経っても完済できる目処が立たない人は、カードローンの利用は控えてください。

クレジットカードでは遅延損害金が年率14.6%ですが、カードローンでは利息が年率18.0%です。

利息が発生した場合、カードローンのほうが大きな負担になります。

1か月15万円借りて滞納したときの手数料比較

| カードローン | クレジットカード | |

|---|---|---|

| 利息遅延損害金の年率 | 18.0% | 14.6% |

| 金額 | 約2,300円 | 約1,800円 |

長期的にお金が用意できない人は、クレジットカード会社に相談をしましょう。

カードローンとは、借入限度額の範囲内で何度でもお金が借りられるサービスです。

クレジットカードの滞納だけではなく、余計な借り入れをしてしまう可能性もあります。

コロナが原因でクレジットカードの支払ができない場合には公的融資の利用を検討する

こちらの制度は現在終了しています。

コロナウイルスが原因で支払えない人は、公的融資の利用も検討しましょう。

コロナウイルスが原因で、収入や生活に影響の出た人が利用できる公的融資は以下のとおりです。

| 借入金額 | 対象者 | |

|---|---|---|

| 緊急小口資金 | 20万円以内 | コロナウイルスが影響して休業等による収入の減少があり、緊急かつ一時的に生計維持のための貸付が必要な世帯 |

| 総合支援資金 | 2人以上世帯:月20万円以内 単身世帯:月15万円以内 | コロナウイルスが影響して収入減少や失業により生活が困窮し、日常生活の維持が難しい世帯 |

いずれかの公的融資を利用することで、返済できる可能性があります。

コロナウイルスの影響を受けてしまった人は、自身が公的融資の対象かどうか1度確認をしておきましょう。

信用情報機関のJICCでは、コロナウイルスの影響で支払いが遅れている人に対して、柔軟に対応するように加盟会員に呼びかけています。

全ての加盟会員に対して、新型コロナウイルス感染症の影響が生じる場合のお客さまの信用情報の登録について、柔軟な対応(返済または支払を猶予した場合は、当社が定める延滞情報の登録基準に該当しないようにすること等)を要請しておりますので、お知らせいたします。

引用:新型コロナウイルス感染症の影響を踏まえた信用情報の取り扱いに関する重要なお知らせ|JICC

コロナウイルスの影響で支払いが遅れた場合には、信用情報に記録をしない方針です。

クレジットカード会社に相談をすれば、信用情報に傷がつかない可能性があります。

エポスカードにおいても、クレジットカードの支払いについて相談窓口を設けていました。

弊社では罹患および影響を受けられた会員の皆様からのご利用代金に関するお問い合わせやご相談を承っております。

ご不便やお困りの事がございましたら、下記へお問い合わせください。

【お問い合わせ先】

エポスカスタマーセンター(9:30~18:00)

東京: 03‐3383‐0101

大阪: 06‐6630‐0101

引用:新型コロナウイルス感染症により影響を受けられた皆様へ|エポスカード

クレジットカード会社に黙って滞納はせずに、必ず相談をしましょう。

エポスカード以外のクレジットカード会社においても、柔軟に対応してもらえる可能性があります。

ただし、上記で紹介した内容は現在終了している可能性があるため注意してください。

2~3か月以上クレジットカードの滞納を解消できない人は弁護士に相談をして債務整理を検討する

2~3か月以上クレジットカードの支払いを滞納していて解消できない人は、弁護士に相談をしましょう。

クレジットカードの滞納している金額が膨らむ前に、債務整理も視野に入れましょう。

債務整理とは、債務の減額や免除など法的に金銭トラブルを解決する手段のことです。

クレジットカードを滞納した場合に、債務整理をすると以下の恩恵を受けられます。

- 支払金額の免除や減額がされる

- 支払期限の延長をしてもらえる

債務整理には3つの方法があり、滞納者の支払いの能力や滞納している金額によって決まります。

| 債務整理の種類 | 特徴 |

|---|---|

| 任意整理 | クレジットカード会社と相談して減額や返済方法、期限が決まる。 合意した条件によって、3~5年程度で返済する。 |

| 民事再生 | 裁判所に申し立てをして再生計画案の提出をする。 認められた場合には滞納が減額され、残った金額を3~5年程度で返済する。 |

| 自己破産 | 裁判所に自己破産の申し立てをする。 免責許可が下りた場合には、滞納していた金額が全額免除される。 |

債務整理する場合には、弁護士に相談をして対応してもらいましょう。

弁護士に相談をするメリットは以下のとおりです。

- 今やるべきことや自分に最適な対策方法が分かる

- 各種手続きや交渉が任せられる

- クレジットカード会社からの督促が来なくなる

弁護士に相談をすれば、今やるべきことや解決策が明確に分かります。

クレジットカードの滞納が長期化すると、電話連絡や督促状の送付が増えます。

焦りやパニックなどで、どのような対策や行動をするべきなのか分からなくなる人も多いです。

弁護士に自分が置かれている状況を説明すれば、適切なアドバイスが受けられます。

多くの弁護士事務所では無料相談を行っているので、気軽に相談してみましょう。

クレジットカードの滞納に関しては、30分間の無料相談でおおまかな解決策が見つかります。

弁護士に依頼すれば、クレジットカード会社との分割交渉や債務整理の手続きを代行してくれます。

自力で解決することが難しい人は、弁護士と契約するのがおすすめです。

債務整理などの手続きに関する知識がなくても、損することなく解決可能です。

弁護士と契約をすれば、クレジットカード会社からの督促が止まります。

弁護士は依頼を受けると、クレジットカード会社に対して「受任通知」を送ります。

受任通知とは、弁護士が滞納者の代理人になったことを知らせる書面のことです。

クレジットカード会社は受任通知を受け取ると、今後は督促状を弁護士に対して送ります。

電話連絡や督促状に関するストレスから開放されるので、気持ちも落ち着かせられるでしょう。

ベリーベスト法律事務所ならスマホから匿名でクレジットカードの滞納に関する相談ができる

| 公式サイト | https://www.vbest.jp/ |

|---|---|

| 相談料 | 無料 |

| 過払い金調査料 | 無料 |

| 任意整理 | 手数料:無料(1社あたり) 解決報酬金:22,000円(税込) 成功報酬:取り戻した過払い金に対して22%※1 事務手数料:44,000円※2 |

※1 現在借金を返済している場合…減額できた金額に対する11%。

※2 事務手数料は状況によって変わります。

どの法律事務所に相談をすればいいのか分からない人は、匿名による相談ができる法律事務所を利用しましょう。

ベリーベスト法律事務所なら、全国どこからでもスマホから相談ができます。

クレジットカードの支払いをできずに困っているときは、減額診断をしてみましょう。

- 現状支払えていない金額

- 最初に借り入れ(滞納)をしてからの期間

- 返済の可否

- 住んでいる都道府県

- 年齢

上記5つの質問に回答するだけで、支払いの減額が可能かを判断します。

情報を入力しても個人を特定されないので、誰にもバレずに診断ができます。

詳しい話を聞きたい人や弁護士に相談をしたい人は、メールアドレスの入力をして連絡を待ちましょう。

ベリーベスト法律事務所なら、何度弁護士に相談しても無料です。

正式に契約するまで費用もかからないため、無料で専門家に話を聞きたい人にもおすすめです。