急な入院や車の修理など、日常生活の予期せぬタイミングで、10万円がすぐに必要になる状況もあるでしょう。

消費者金融なら早ければ本日中に10万円を手に入れることも可能です。

この記事では早さ重視の他に、金利重視や審査なしで10万円を借りたい人にもピッタリの方法を紹介していきます。

今すぐ10万円を借りるなら!

- スマホだけで完結!手っ取り早く10万借りるならプロミス

- 審査から借り入れまで手続きがスピーディーなアイフル

- Web完結の申し込みなら電話連絡がなしのSMBCモビット

様々な希望や条件に合う10万円の借り方を紹介するので、ピッタリの借入先を探しましょう。

今からでも申し込みできる10万円を借りる方法は以下のとおりです。

この表はスクロールできます。

| 属性 | 借入方法 | 即日融資 | 金利 | 審査 |

|---|---|---|---|---|

| 今すぐ借りたい | 大手消費者金融カードローン | ◯ | 3.0~18.0% | あり |

| 消費者金融よりも低い上限金利で借りたい | 銀行信販系カードローン | × | 1.5~14.5% | あり |

| 審査なしで借りたい | スマホアプリ提携ローン | ◯ | 3.0~18.0% | あり |

| クレジットカードのキャッシング | ◯ | 3.0~18.0% | キャッシング枠があればなし | |

| 契約者貸付 | ◯ | 1.5~8.0% | なし | |

| 質屋 | ◯ | 3.0~18.0% | なし | |

| 公的制度 | 緊急小口資金 | × | なし | あり |

| 生活福祉資金貸付制度 | × | なし | あり | |

| 臨時特例つなぎ資金 | × | なし | あり | |

| 生活サポート基金 | × | 6.0~9.5% | あり |

消費者金融カードローンは融資がスピーディーでクレジットカードのキャッシング枠は審査不要といった特徴があるため、それぞれの借入方法について詳しく説明します。

目次

10万円をとにかく今すぐ借りたい人には消費者金融が最適

今すぐ10万円を借りたい人は、消費者金融カードローンでお金を借りる方法が早いです。

消費者金融カードローンはマイナスなイメージを持っている人も多いですが、正しい知識を持って利用すれば非常に便利な貸金業者です。

おすすめの消費者金融カードローンをピックアップし、それぞれの特徴を比較して紹介しましょう。

今すぐ10万借りたい人におすすめ

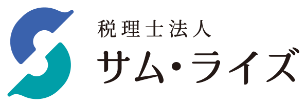

「とにかく今すぐ10万円借りたい!」そのような人におすすめの消費者金融はプロミスです。

- 融資まで最短3分※

- 最大30日間の無利息※

- 初めて借り入れをする人でも利用しやすい

プロミスは、急いでいる人にもすぐ対応できるシステムを整えているので、今すぐ10万円借りたい人に向いています。

借り入れの利便性を重視しつつ少しでも金利を抑えたいならプロミスが最適

| 公式サイト | 詳しくはこちら |

|---|---|

| 審査時間 | 最短3分※ |

| 金利(実質年率) | 2.5%~18.0% |

| 融資 | 最短3分※ |

| 無利息期間 | 最大30日間(初回の契約に限る) |

プロミスは、ほかの消費者金融カードローンと比べても金利が低いことが特徴です。

利便性を重視しつつも、少しでも金利を抑えたい場合はプロミスが最適です。

金利に幅はありますが、一般的には初めての借り入れや10万円までの少額融資には、一番高い金利が適用されます。

また無利息期間が適用されるのが、借入日の翌日なのもプロミスの特徴です。

借り入れをしたい日までに気持ちに余裕を持って申し込みができるのも、嬉しいです。

「最短3分審査※」は3項目だけ入力すれば、プロミスでの借り入れが可能かすぐにわかります。

シミュレーション結果を確認したあと、そのまま続けて申し込みも可能なので、気になる人はプロミスの借入シミュレーションを利用しましょう。

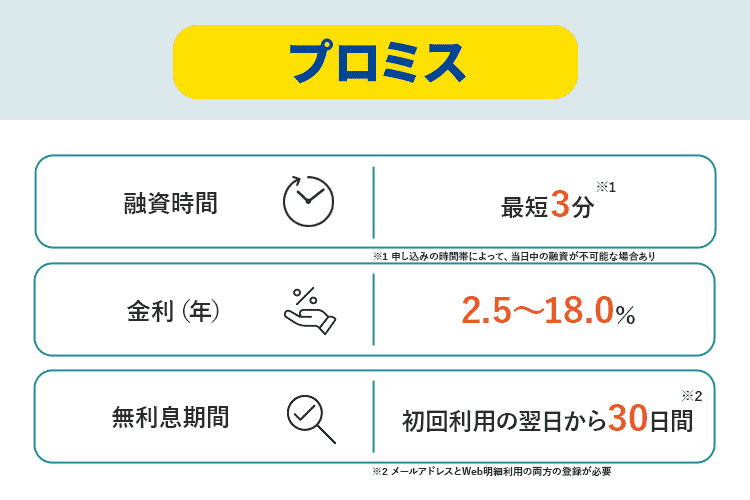

スピーディーに無利息で借りるならアイフル

| 公式サイト | 詳しくはこちら |

|---|---|

| 審査時間 | 最短18分※ |

| 金利(実質年率) | 3.0~18.0% |

| 融資 | 最短18分※ |

| 無利息期間 | 初めての契約で最大30日間 |

アイフルは審査の時間が最短18分※とスピーディーです。

基本的に18分で審査が完了するのは混雑していないタイミングですが、多少申し込みが集中していても数時間以内に完了します。

融資までの時間が非常に早いため、とにかく急いで10万円借りたい人ならアイフルがおすすめです。

アイフルをはじめて利用する人は、契約日の翌日から最大30日間無利息になります。

30日以内に返済すれば、余分なお金をかけずに10万円を借りられます。

30日以内に返せなかった場合は、31日目から返済日までの分の利息の支払いが必要です。

例えば8月31日に10万円借りる契約をした場合、9月30日までに返済すれば利息0円。

無利息期間が終了した3日後に返済をしても、かかる利息は約147円で、10万円+147円を返済すればOKです。

※年率18.0%で計算した場合

無利息期間内に少しでも返済を進めていれば、支払う利息はさらに少なくなります。

事前に融資可能か診断できる「1秒診断」もあるので、アイフルの利用を検討している人は、まず診断してみましょう。

運営情報を詳しく見る

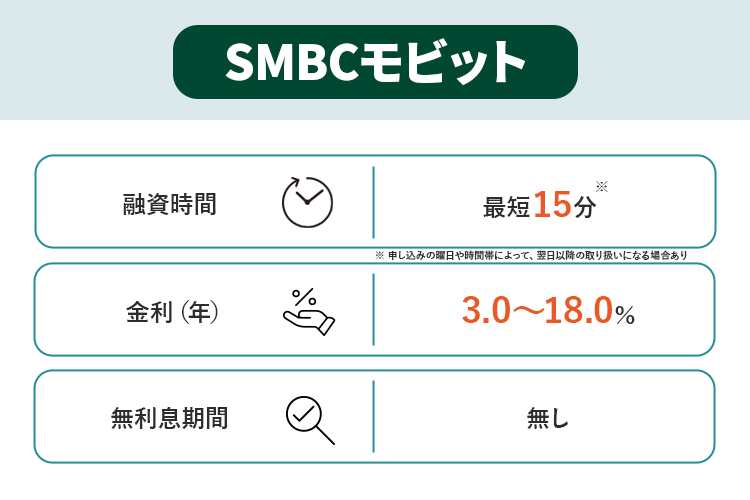

在籍確認の電話連絡と郵送物なしで借りられるSMBCモビット

| 公式サイト | 詳しくはこちら |

|---|---|

| 審査時間 | 最短15分※ |

| 金利(実質年率) | 3.0~18.0% |

| 融資 | 最短15分※ |

| 無利息期間 | – |

SMBCモビットの最大のメリットは、原則在籍確認の電話連絡がないことです。

在籍確認の電話は職場の人に借り入れがバレる可能性もあることから、避けたい人も多いでしょう。

電話連絡を避けて10万円を借りたい人は、モビットがおすすめです。

モビットは電話だけでなく郵送物をなくす手続きもできるので、契約書類が家に届いて家族にバレる心配もありません。

審査も最短15分※でスピーディーです。

契約完了から最短3分※で振り込まれるので、10万円が今すぐ必要なときでもすぐに借りられます。

年収が30万円以上あれば10万円を借りられるため、収入が少ない人でも審査に通りやすいです。

またSMBCモビットは、返済時にVポイントが貯まるのも魅力です。

貯めたVポイントを使って返済もできるので、普段Vポイントを利用している人はSMBCモビットに申し込みましょう。

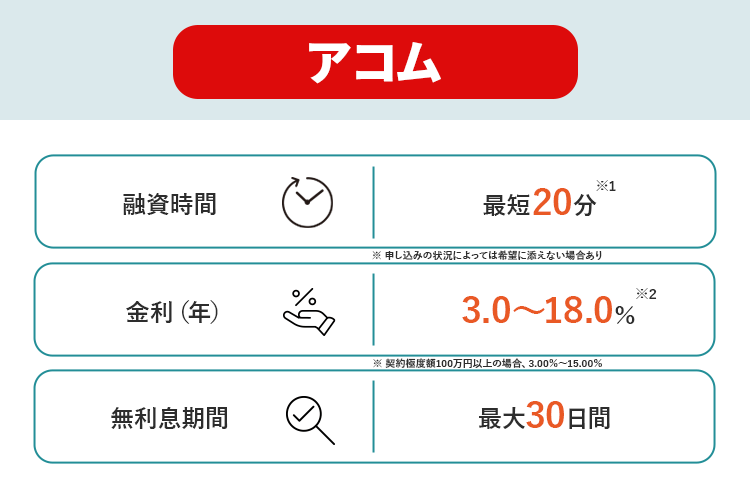

アコムは初めて借り入れをする人にも人気

| 審査時間 | 最短20分 |

|---|---|

| 金利(実質年率) | 2.4~17.9% |

| 融資 | 最短20分※ |

| 無利息期間 | 最大30日間(初回の契約に限る) |

アコムの審査時間は最短20分で、無利息期間も最大30日間あります。

24時間365日、ネットやコンビニ、振り込みなど、様々な方法で借り入れや返済が可能です。

アコムも、新規成約率が高くなっています。

2021年12月に公開されているデータによると、新規成約率は41.5%です。

アイフルと同様に高い水準をキープしているので、初めて借り入れする人でも利用しやすいでしょう。

ACマスターカードを発行すればクレジットカードとしても使える

アコムは、「ACマスターカード」というカードローン機能が付いているクレジットカードも扱っています。

カードローンだけでなく、クレジットカードのキャッシング枠を使ってお金を借りられるので、自分の都合に合わせて借入方法を選択できます。

クレジットカードを発行しているのは、消費者金融の中でもアコムだけです。

カードローン機能が付いたクレジットカードが欲しい人は、アコムに申し込みをしましょう。

アコムでも、3つの項目で借り入れが可能か診断できる「3秒診断」を利用できるため、まずは10万円を借りられるかどうか診断しましょう。

できる限り利息を支払いたくない人はレイクで申し込むと返済の負担を減らせる

| 審査時間 | 申し込み後、最短15秒 ※ |

|---|---|

| 金利(実質年率) | 年4.5%~18.0%※ |

| 融資 | Webにて最短15分融資も可能 ※ |

| 無利息期間 | 365日間※ |

レイクは、Webから申し込めば最短15分で融資も可能※なため、どうしても今日中に10万円を借りる必要のある人に最適です。

レイクのメリットは、無利息期間が365日間※利用できることです。

レイクが提供している365日間無利息サービス※

レイクは、契約額に応じて無利息期間が決められています。

365日間無利息※が適用されるのは、契約額が50万円以上で、契約後59日以内に収入証明書類の提出とレイクでの登録が完了できる人です。

契約額を50万円以上に設定可能であれば、例えば10万円を借りた場合も利息はかかりません。

返済時の負担を軽減できるため、できる限り利息を支払いたくない人はレイク審査に申し込みをしましょう。

消費者金融カードローンを利用して借りるメリット

まず、消費者金融カードローンを利用するメリットをご紹介します。

10万円借りると考えたときに、消費者金融を利用した際のメリットは以下のとおりです。

消費者金融カードローンから10万円借りるメリット

- 今すぐ10万円が手に入る

- 10万円ほどの少額融資に対して積極的

- 無利息で借り入れできる可能性がある

借り入れまでの審査がスピーディー

消費者金融カードローン最大のメリットは審査時間が圧倒的に早いことです。

アイフルやプロミスなどの消費者金融は、お金を貸すことに特化している貸金業者です。

そのため申し込みから融資までの流れに無駄もなく、スピーディな融資を可能にしたシステムが整っています。

大手と言われる以下の5つの消費者金融は、すべて最短融資時間が20分以内となっています。

| 最短融資時間 | |

|---|---|

| プロミス | 最短3分※ |

| アイフル | 最短18分※ |

| SMBCモビット | 最短15分※ |

| アコム | 最短20分※ |

| レイク | 最短15分※ |

実際にアイフルで借り入れした人の口コミを見ても、迅速にお金を借りられた人が多いことがわかります。

アイフルで実際にお金を借りた人の口コミを一部紹介していきます。

10万円ほどの借り入れをしましたが、非常に対応が早かったです。

申し込みをしたあと、数時間後には振り込まれていました。

30代/女性/年収200万円未満

非常に急いでいたのですが、申し込みの翌日に借りられました。

20代/男性/年収400万円未満

申し込みから審査結果がわかるまで30分ほどでした。職場への電話連絡もなく、すべてメールのやり取りで借入可能です。

20代/男性/年収120万円

Webから申し込んだところ、すぐに通りました。借り入れまで数時間ほどだったと思います。思っていたよりも早かったです。

40代/男性/年収600万円未満

希望していたタイミングまでに借り入れをできた人の口コミがほとんどでした。

ただ、中には「当日融資を希望していたが、翌日になってしまった」といった口コミも見受けられました。

申し込み自体は24時間いつでもできますが、審査に対応している時間帯は、どの消費者金融でも夜21時までです。

申し込みの時間が遅いと、当日中に結果が出ないため借り入れもできません。

当日中に借り入れをしたい人は、19時までに申し込むようにしましょう。

10万円ほどの少額融資に対して積極的に行ってくれる

10万円借りる方法として消費者金融が最適な理由は、10万円前後の少額融資を積極的に行ってくれるためです。

大手消費者金融は、いずれの企業も1万円からの借り入れができます。

借り入れできる実際の金額は審査内容によって異なりますが、最大500~800万円まで借入可能です。

しかし申込者の支払い能力が低い場合には、貸したお金が返済されない「貸し倒れ」のリスクが高くなります。

そのため消費者金融の各社は、貸し倒れが起きないように個人の収入や勤務形態に合わせた無理のない限度額を設定します。

10万円程度なら返済できる人が多いので、希望限度額を10万円で申し込むと借りられる可能性が高くなるでしょう。

ある程度の収入のある人であれば、消費者金融で10万円借りることは難しくないと言えます。

最初に希望限度額を10万円にしても増額できる可能性がある

消費者金融は10万円前後の少額融資で利用状況をチェックし、問題がなかったユーザーに対しては増額案内も行います。

最初は限度額が10万円ほどでも、のちに高額融資ができるようになった人もいます。

学生やフリーターなど、一般的には収入が少ない人でも10万円だと借りられる人が多いです。

審査結果が不安な人も、10万円であれば問題なく借り入れできる可能性は高いと言えます。

無利息で借り入れできる可能性もある

消費者金融カードローンは、無利息期間を設けているところもあります。

無利息期間とは、利息が決められた日数分ゼロになる特典のことです。

大手消費者金融それぞれの、無利息期間の設定は以下のとおりです。

| 無利息期間 | |

|---|---|

| プロミス | 初回利用日から30日間 |

| SMBCモビット | なし |

| アコム | 契約翌日から30日間 |

| レイク | 初回契約翌日から365日間※ |

| アイフル | 初めての契約翌日から最大30日間 |

ほとんどの消費者金融が30日間で、レイクのみ5万円分の借り入れに対して365日間利息が無料※になります。

例えば10万円を借りて無利息期間内に完済できれば、利息の発生はありません。

無利息期間が終了してから完済した場合でも、利息の期間によっては銀行カードローンで借りるよりも安くなる可能性があります。

緊急でお金が必要になったときなど、給料日を迎えれば全額返済できる人も多いでしょう。

30日以内に10万円を返済できる目処が立っているなら、消費者金融での借り入れがもっとも効率的でお得です。

ただし30日間の無利息期間が適用されるタイミングは、企業によって異なります。

アイフルやアコムは「初めて契約した翌日」から最大30日間適用されますが、プロミスは「実際に借り入れをした日」から30日間なので契約してからも猶予があります。

無利息期間をフルに活用したい人は、無利息期間の開始日もチェックしておくといいでしょう。

審査なしで10万円を借りられる違法性のない方法3つを詳しく紹介

基本的に審査なしで利用できるカードローンは存在しませんが、カードローン以外の方法であれば審査なしで10万円借りられます。

例えば、クレジットカードのキャッシングはカードの発行時もしくはキャッシングを付帯する時に審査をしているため、キャッシングをする時点で審査は不要です。

既にキャッシング枠がついているクレジットカードを持っている人は、審査なしで今すぐ10万円が借りられます。

ほかにも審査なしで10万円を借りる方法を3つ、詳しく紹介していきます。

審査なしで10万円を借りる方法一覧

- クレジットカードのキャッシング枠を利用する

- 生命保険が提供している契約者貸付を利用する

- 質屋に担保できる品物を持っていく

クレジットカードのキャッシング枠を使えば今すぐ審査なしで借りられる

普段の買い物や公共料金の引き落としに利用できるクレジットカードには、ショッピング枠とは別でキャッシング枠もあります。

キャッシング枠には限度額があり、その限度額内であればすぐにお金が借りられます。

今持っているクレジットカードに10万円以上のキャッシング枠がついていた場合には、本日中に10万円借りることも可能です。

クレジットカードのショッピング枠とは?

クレジットカードのキャッシング枠とは?

クレジットカードを発行するときやキャッシング枠を付帯するときに審査が完了しているため、10万円を借りる時は審査なしです。

ただし持っているクレジットカードに、キャッシング枠を新たに設ける場合には審査があります。

例えばショッピング枠が50万円で、キャッシング枠も40万円あるクレジットカードの場合、買い物や支払いなどで50万円まで利用できて、40万円分のお金も借りられる計算です。

キャッシング枠の金利の設定は消費者金融と同じ程度

クレジットカードのキャッシング枠で借りるのは、クレジットカードを発行している会社(信販会社)から借り入れをしていることになります。

消費者金融や銀行とは借り入れ先が異なりますが、金利はほとんど変わりません。

クレジットカードのキャッシングの金利は、およそ3.0~18.0%の間で設定されています。

金利は消費者金融と同じ程度なので利用もしやすいでしょう。

持っているクレジットカードにキャッシング枠がついているのであれば、審査なしで今すぐ10万円も借りられます。

手持ちのクレジットカードをATMに挿入して、口座からお金を引き出す要領で手続きをするだけです。

利用しているクレジットカードのキャッシング枠については、カードの明細書や会員サイトなどから確認可能です。

ここからは、キャッシングにおすすめのクレジットカードをご紹介します。

アコムが発行しているキャッシングに特化したACマスターカード

| 年会費 | 無料 |

|---|---|

| キャッシングの金利 | 2.4%~17.9% |

| 無利息期間 | 30日間(初回の契約に限る) |

| 国際ブランド | MasterCard |

ACマスターカードは、アコムが発行しているクレジットカードです。

マスターカードのクレジット機能がついていて年会費も無料なため、普段から利用するクレジットカードとしても活躍します。

既にアコムを利用している人でも、ACマスターカードへの切り替えが可能です。

また初めて利用する人は、契約日の翌日から30日間無利息になります。

エポスカードは海外でもお得に利用できるクレジットカード

| 年会費 | 無料 |

|---|---|

| キャッシングの金利 | 18.0% |

| 申込条件 | 満20歳以上でエポス会員の方 |

| 無利息期間 | 30日間(初回の契約に限る) |

| 国際ブランド | VISA |

エポスカードは、海外旅行に関する保険が充実しているのが特徴です。

海外旅行時に銀行で両替するよりも、旅行先の現地でエポスカードのキャッシングを利用したほうがお得に現地通貨を調達できます。

海外旅行でお金を借りたい人や、外貨両替をしたい人にはエポスカードのキャッシングがおすすめです。

エポスカードは、キャッシングの際に提携ATMを利用すれば手数料0円なので国内での利用にも便利です。

また初めて利用する人は、初回利用日の翌日から30日間無利息になります。

さらに返済時には、登録した口座からショッピング枠の支払いと一緒に引き落としが可能です。

ただし、キャッシング枠を付帯するには1週間程度かかるので注意しましょう。

キャッシング枠がすでに付帯している場合にはすぐに借り入れできますが、新しくキャッシング枠を付帯させる場合には審査が必要です。

キャッシング枠を付帯させる際には、カードローンの申し込み同じく信用情報や収入などを詳しく審査されます。

基準はカードローンとほぼ変わらないため、カードローンに落ちた人はキャッシング枠の審査も通過が難しい可能性もあります。

また、クレジットカードを提供している信販会社の、メインのサービスは融資ではありません。

ほかのサービス対応を優先する関係で、キャッシング枠を付帯する審査には時間がかかります。

いずれのクレジットカードでも、キャッシング枠の申し込みから付帯が完了するまでに1週間ほどかかってしまいます。

10万円の借り入れを急いでいる場合には、今からキャッシング枠を申し込むのはおすすめしません。

生命保険の契約者貸付を使えば審査なしで今日中に借りられる

生命保険に加入している人は、契約者貸付を利用すると10万円を借りられます。

契約者貸付とは、契約している生命保険の返戻金を担保にしてお金を借りる制度のことです。

解約返戻金とは、保険を解約した際に契約者に支払われるお金のことです。

契約者貸付制度を利用すると、解約返戻金の7~9割の金額を貸し付けてもらえます。

例えば10万円を借りたい場合、解約返戻金が15万円以上の保険を契約していれば可能です。

保険を契約したまま利用できるため、契約者貸付でお金を借りている間でも契約している保険の保証内容や制度は受けられます。

基本的には借りたお金の返済を求められますが、もし返せなかった場合でも保険解約時の返戻金から差し引かれます。

契約者貸付は返戻金を担保としているため、返済能力を確認する必要がありません。

そのため、生命保険の会社から審査なしでお金を借りることが可能です。

最短でその日のうちに借り入れもできるので、契約している保険会社に契約者貸付について問い合わせましょう。

ほかのローンに比べて契約者貸付のほうが金利は低い

契約者貸付は、ほかのローンに比べても金利が低い点がメリットです。

大手生命保険会社で契約者貸付を利用した際の金利は以下のとおりです。

| 保険会社 | 金利 |

|---|---|

| 日本生命 | 年3.75% |

| 明治安田生命 | 年2.15% |

| 住友生命 | 年1.55%~5.75% |

| かんぽ生命 | 年2.50%~6.36% |

最大金利が14〜18%の消費者金融や銀行のカードローンに比べて、契約者貸付制度の金利のほうが低いことがわかります。

契約者貸付制度が利用できる保険や条件などは保険会社によっても異なるため、自身が加入している保険を確認してみましょう。

ただし、掛け捨て型の生命保険の場合、契約者貸付制度は使えないので注意してください。

質屋を利用すれば誰でも審査なしで貸してもらえる

担保にできる品物さえ持っていれば、質屋で誰でも審査なしで10万円を貸してもらえます。

融資までの時間も最短1時間程度なので、今すぐお金を借りたい人は質屋に預けられる品物がないか探してみましょう。

質屋では預け入れた品物の査定額から7~9割分の金額を借りられます。

10万円を借りるためには、担保にする品物の査定額が13万円以上必要です。

質屋に担保を出して、査定額が13万円以上になる可能性のある品物の一例は以下のとおり。

- ブランド物の時計

- ブランド物のバッグ、小物

- 宝石やアクセサリー類

- 型番が新しいカメラ、カメラレンズ

- 最新型のiPhone、最新型のMac製品

担保にする品物を複数持っていった場合には、その合計金額で借入金額も決まります。

1つの品物だけで13万円以上にならなかったとしても、複数の品物の査定で13万円以上になればOKです。

ただし、質屋では担保にしてから3か月以内に返済する必要があります。

もし3か月以内に返済できなかった場合には、預け入れた品物は質流れとなって手元に戻ってきません。

預ける品物を手放したくなければ、3か月以内に完済しましょう。

誰でも融資を受けられて督促がないのもメリットですが、ほかの借入方法に比べると金利が高い点はデメリットです。

質屋は店によって金利にバラつきがあるため、金利が低い質屋を選ぶことも大切です。

また、質屋の特徴として金利を月利で表示している場合も多く、年利に換算すると約12倍の金利になるので、短期間で返済できない場合には質屋の利用は避けたほうがいいでしょう。

10万円を借りるときに上限金利を抑えたいなら銀行や信販系カードローン

10万円を借りるときに上限金利を抑えたい場合は、銀行や信販系のカードローンを選択しましょう。

10万円程度の少額融資で適用されるのは、上限金利です。

一般的な上限金利は、消費者金融に比べると銀行カードローンのほうが約4.0%低いです。

ほかにも普段利用している銀行なら、安心してお金が借りられるでしょう。

銀行信販系カードローンを利用して10万円を借りるメリットや、おすすめのカードローンも紹介するので参考にしてください。

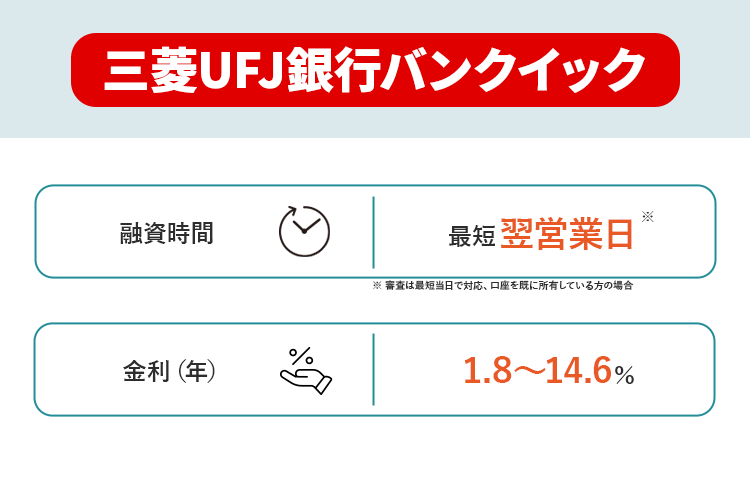

可能な限り早く借りて金利も抑えたい人に

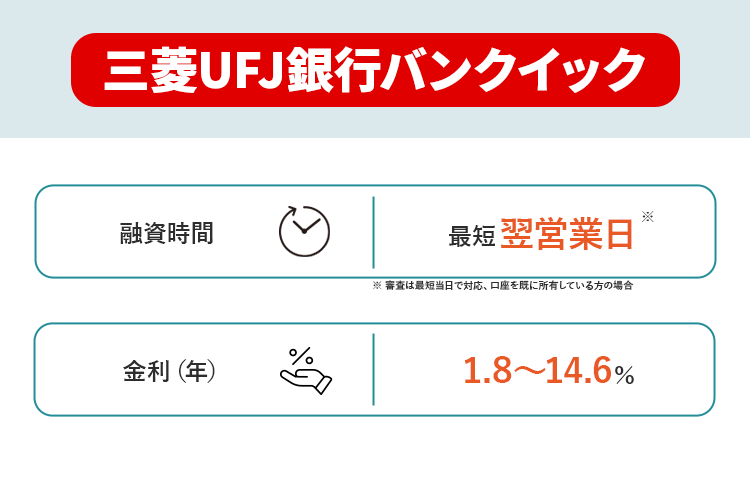

三菱UFJ銀行のバンクイックは、金利を抑えつつ可能な限り早く10万円を借りたい人にピッタリです。

- 24時間365日申し込みができる

- 最短当日に審査が完了する

- 消費者金融に比べて上限金利も低い

銀行カードローンの中でも申し込みがしやすく、融資のスピードも安定しています。低金利で借り入れをしたいなら、バンクイックに申し込みをしましょう。

銀行や信販系カードローンを利用して借りるメリット

銀行カードローンで10万円を借りると、消費者金融とは違うメリットがあります。

銀行信販系カードローンのメリットを、消費者金融カードローンと比較しながらご紹介します。

銀行信販系カードローンを利用して10万円借りるメリット

- 消費者金融に比べて上限金利が低く借りられる

- 最短翌日の融資にも対応している

消費者金融に比べると低い上限金利で借りられる

銀行信販系カードローンを利用する最大のメリットは、消費者金融に比べて金利が低いことです。

消費者金融カードローンの最高金利が18.0%前後なのに対して、銀行信販系カードローンの最高金利は14.0%前後に設定されています。

主な消費者金融と銀行カードローンの金利を表にまとめました。

| 企業名 | 金利(年) |

|---|---|

| アイフル | 3.0~18.0% |

| プロミス | 2.5%~18.0% |

| アコム | 2.4~17.9% |

| 三菱UFJ銀行バンクイック | 1.8%~14.6% |

| 三井住友銀行のカードローン | 1.5~14.5% |

| 楽天銀行スーパーローン | 1.9%~14.5% |

| みずほ銀行カードローン | 2.0~14.0% |

| auじぶん銀行カードローン | 1.48%~17.5%※通常コース |

上の表を見ると、消費者金融に比べて最大で4.0%前後金利が低いと分かります。

詳しくは後述しますが、金利が4%変わるだけで支払う利息も大きく増減するのです。

特に一気に返済するのではなく、10万円を分割して長期的に返済する予定の人は、最終的な支出に大きく差が出ます。

融資までに多少時間がかかったとしても金利を抑えたい人は、銀行信販系カードローンを活用しましょう。

最短で翌日融資にも対応している

銀行カードローンの多くは最短でも翌日融資としているところが多いです。

消費者金融に比べて、審査の基準を厳しく定めているからです。

銀行カードローンの審査は、警察庁のデータベースで照会を行います。

このデータベースへの照会に時間がかかるので、当日中に結果を出しにくいのです。

銀行カードローンは、確かに融資までに時間がかかるほうではありますが、現在は融資スピードが格段に早まっています。

消費者金融ほどの融資スピードは難しくても、最短で翌日融資できるように対応してくれる銀行も多くなりました。

メガバンクが提供しているカードローンの融資スピードをチェックしましょう。

| 銀行名 | 融資までのスピード |

|---|---|

| 三菱UFJ銀行バンクイック | 最短翌営業日 ※審査は最短当日中に完了 ※すでに口座を所有している人 |

| 三井住友銀行のカードローン | 最短当日※ |

| みずほ銀行 | 最短翌日 |

| りそな銀行カードローン | 1週間以内 |

メガバンクのほとんどで、最短翌営業日の融資ができます。

ただし銀行が営業している日しか対応できないため、土日祝日に申し込んだ場合には、平日まで審査が行われません。

例えば金曜日に申し込んだ場合、翌営業日は月曜日になるため融資までに3日ほどかかります。

可能な限り早く融資して欲しい人は、申し込み後に土日が挟まらないように平日に申し込みましょう。

りそな銀行のみ、融資までの期間を1週間以内と記載されていますが、口コミを見る限り、実際にはおよそ1~3日以内に連絡が来た人も多いようです。

申し込みから融資されるまでの時間や金利などをチェックして、自分に最適な銀行カードローンを選択しましょう。

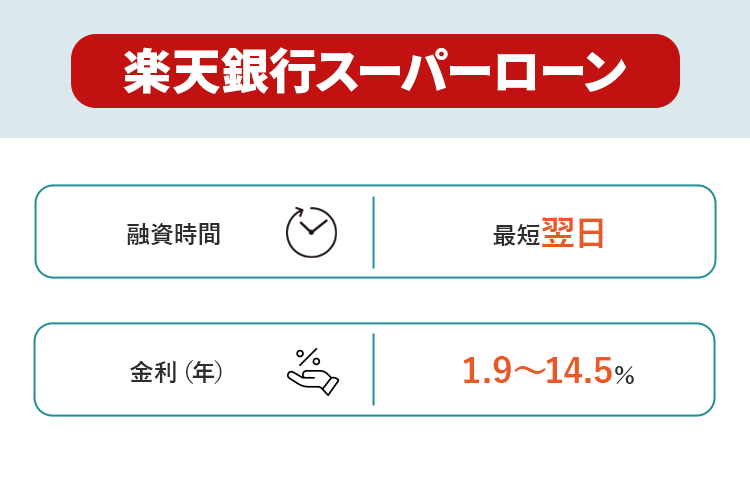

楽天ユーザーは楽天銀行スーパーローンの利用がお得

| 公式サイト | 詳しくはこちら |

|---|---|

| 融資時間 | 最短翌日 |

| 金利 | 年1.9%~14.5% |

| 条件 | 毎月安定した定期収入がある方※ |

楽天はクレジットカードが有名なため、高い人気を集めています。

実際に楽天のクレジットカードを利用している人も多くいることでしょう。

楽天銀行スーパーローンの審査は、独自の基準を持っています。

楽天銀行スーパーローンは、楽天の会員ランクも審査基準にする場合もあります。

楽天会員ランクとは、楽天での買い物の金額やクレジットカード利用の金額、その他の楽天関連サービスの利用頻度などから決まるグレードのことです。

楽天会員ランクが高ければ高いほど、楽天内での利用履歴が評価され、審査を優遇※される可能性があります。

このため楽天銀行スーパーローンは、楽天ヘビーユーザーのほうが有利なカードローンと言えます。

楽天銀行スーパーローンに申し込むと楽天ポイントが貯まる

楽天銀行スーパーローンに新規入会するだけで、楽天ポイントを1,000ポイントもらえる嬉しい特典もあります。

お得にポイントが貰えるため、楽天をよく使う人やこれから利用する予定の人にピッタリのサービスです。

三菱UFJ銀行のバンクイックなら24時間申し込み可能

| 融資時間 | 最短翌営業日 ※審査は最短当日で対応 ※口座を既に所有している方の場合 |

|---|---|

| 金利(実質年率) | 1.8%~14.6% |

| 条件 | 満20歳以上から65歳未満で日本国内在住の方 安定した収入を得ている方 |

バンクイックを提供しているのは、三菱UFJ銀行です。

三菱UFJ銀行は3大メガバンクの1つでもあるため、普段から利用している人も多いのではないでしょうか。

三菱UFJ銀行の口座を持っている人はもちろんのこと、口座を持っていない人でもカードローンの利用が可能です。

Webからの申し込みなら24時間可能で、最短で申込日の翌営業日に融資を受けられます。

最短で融資してもらうためには三菱UFJ銀行の口座が必要なため、現時点で三菱UFJ銀行の口座を持っている人向けと言えます。

バンクイックは銀行カードローンですが、サービスの利便性は消費者金融カードローンに近く、ほかの銀行に比べても融資も早めです。

バンクイックの融資スピードに関する口コミを、いくつか見てみましょう。

申し込んだその日に仮審査のメールが届いて翌日に職場への在籍確認が行われ、そのまま融資が決定しました。

もしものために申し込んだので、借り入れまではしていませんが、翌日に利用できる状態でした。

男性/30代/年収200万円未満

スピードが非常に早く仮審査の通過に2時間、本審査まで1日半ほどで完了しました。もう少し時間がかかるだろうと思っていたので、意外です。

男性/50代/年収400万円未満

休日を挟んだので融資までに4日くらいかかりました。かなり急いでいたため焦りましたが、無事間に合って良かったです。

女性/20代/年収500万円未満

口コミでは翌日には借り入れができた人もいれば、休日を挟んでしまったために数日かかった人もいます。

混み合っているタイミングは審査の対応が遅くなってしまうので、申し込みが集中しやすい朝や夕方は避けて、昼頃に申し込みするといいでしょう。

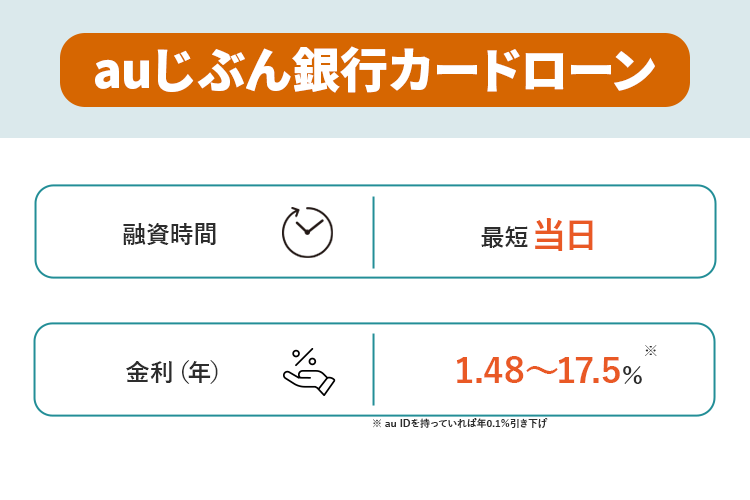

auじぶん銀行カードローンは10万円の借り入れの返済が毎月1,000円で済む※

| 融資時間 | 最短即日 |

|---|---|

| 金利 | 年1.48%~17.5%※通常コース |

| 条件 | 20歳以上70歳未満 安定継続した収入がある アコムの保証を受けられる |

auじぶん銀行カードローンは、10万円の借り入れの返済が毎月1,000円ずつで済みます※。

毎月の返済額の負担を抑えたい人向けです。

auじぶん銀行で10万円借りた場合、金利は年17.5%です。

au IDを持っていれば、さらに金利が年0.1%下がります。

au IDは5分ほどで作成できるので、カードローンを申し込む前に用意しておきましょう。

スマホのキャリアがau以外の人でも発行が可能です。

繰り上げ返済も可能なため、一時的に10万円借りたい人も利用しやすいカードローンと言えます。

「来月にはすぐ返済可能」「今だけ10万円借りたい」といった人にもおすすめです。

※返済額はお借入金額および適用金利によって算出されます。

auじぶん銀行はローンカードの発行が必須

auじぶん銀行カードローンでは、必ずローンカードを受け取る必要があります。

そのためカードレスで利用したい人には不向きです。

ローンカードを受け取るまでの間は、銀行振込での借り入れのみ対応しています。

ATMを利用して10万円借りたい場合は、ローンカードが届くまで待つ必要があります。

ローンカードが届くまでの期間は、3〜5営業日ほどです。

審査は最短1時間で完了するため、最短即日での融資も可能です。

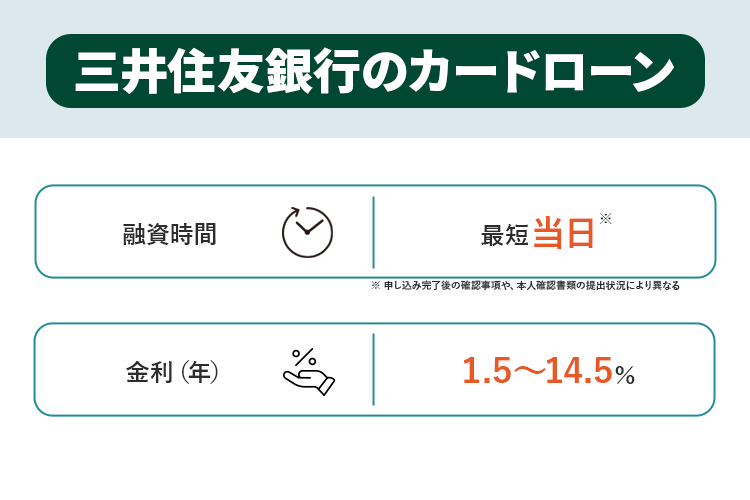

三井住友銀行のカードローンは住宅ローンの利用で金利が低くなる

| 融資時間 | 最短当日※ |

|---|---|

| 金利 | 年1.5~14.5% |

| 条件 | 満20歳以上69歳以下の方 安定した収入のある方 |

三井住友銀行のカードローンも、3大メガバンクの1つです。

ほかの銀行カードローンに比べると最低金利は低く、借入額が10万円の場合は上限金利の14.5%が適用されます。

通常の半分ほどの金利で10万円を借りられるため、非常にお得です。

三井住友銀行の口座が無くても申し込みが可能で、全国の提携コンビニATMやゆうちょATMでも返済が可能です。

口座を持っている人なら、Webから24時間申し込みができます。

ローンカードも必要なく、手持ちのキャッシュカードで借りられるため非常に便利です。

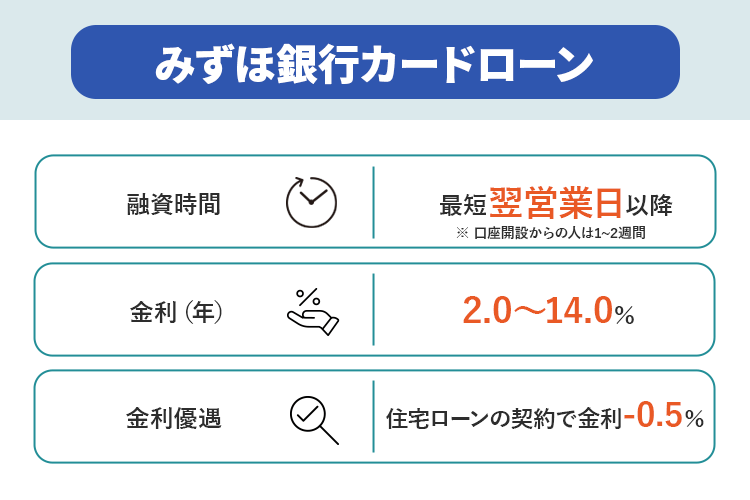

みずほ銀行カードローンはインターネットの申し込で審査結果が最短でわかる

| 融資時間 | 最短翌日 |

|---|---|

| 金利 | 年2.0~14.0% |

| 条件 | 契約時、満20歳以上満66歳未満の方 安定かつ継続した収入が見込める方 保証会社の補償を受けられる方 |

みずほ銀行は、3大メガバンクと呼ばれる中の最後の1つです。

みずほ銀行は申込方法によって、審査の時間が異なります。

もっとも審査が早く完了する方法はインターネットからの申し込みで、最短翌営業日に審査結果がわかります。

店頭や郵送、電話による申し込みは、最短でも翌々営業日の審査結果となるので注意しましょう。

24時間申し込みを受け付けている方法は、インターネットでの申し込みのみです。

審査時間や利便性を考慮すると、みずほ銀行カードローンを利用する場合はインターネットからの申し込みがおすすめです。

また、既にみずほ銀行で住宅ローンを利用している人は、みずほ銀行カードローンの適用金利が0.5%引き下げられます。

普通預金のキャッシュカードでもカードローンを利用できるので、普段からみずほ銀行を利用している人に最適な借り入れ方法です。

みずほ銀行の普通預金口座を持っていない人でも、カードローンと普通預金口座の申し込みを同時にできます。

どこでも今すぐに10万円借りられるスマホアプリ提携ローンは20~40代のデジタル世代に人気

最近は消費者金融や銀行のみでなく、スマホアプリでお金を借りる方法も増えてきました。

スマホアプリ提携ローンはアプリ内で申し込みが完結して、どこからでもスマホで借り入れが可能です。

利便性が高いので、今すぐ現金10万円を借りたい人にとってスマホアプリ提携ローンは非常に便利なツールと言えます。

スマホアプリ提携ローンで借り入れする際の、メリットをまとめました。

スマホアプリ提携ローンを活用して借りるメリット

スマホアプリ提携ローンは、決済機能のついたスマホアプリで融資を申し込むサービスのことです。

消費者金融や銀行にはない独自の融資ルールや基準を設けているところも多く、「消費者金融では審査に通らなかったけど、アプリなら通った」という書き込みも見かけます。

特に20~40代のデジタル世代に人気が高く、若い世代でも借り入れをしやすいのがポイントです。

スマホアプリ提携ローンのメリットを2点、ご紹介します。

スマホアプリ提携ローンを活用して10万円を借りるメリット

- 申し込みから融資までの手続きすべてがスマホのみで完結

- 10万円程度の少額融資に特化したサービス

申し込みから融資までの手続きすべてがスマホのみで完結

スマホアプリ提携ローン最大のメリットは、すべての手続きをスマホだけで完了できることです。

来店する必要がなく、融資も電子マネーでスマホにチャージできる方法もあるので、借り入れまで完全にスマホひとつで完了します。

例として、LINEポケットマネーの申し込みから融資までの手順を紹介します。

ポケットマネーの申し込みの手順

- スマホのLINEアプリを起動する

- 下部メニューの一番右にある「ウォレット」タブを開く

- ウォレットメニューの中の「ポケットマネー」のミニアプリを

- 画面に表示された指示に従って申し込みへと進む

- 本人確認書類をアプリ内のカメラで撮影して提出する

- 申し込みの画面で必要な情報を入力する

- 申し込みが完了したあと審査が行われる

- 審査結果がLINEのトークに届く

- トーク画面から契約に進んで契約を完了する

- 「利用を開始する」をタップして借り入れを申し込むとLINE Pay残高に借入金額がチャージされる

上記の手順は、申し込みから借り入れまでスマホだけで手続きが完了しているとわかります。

申し込みから借り入れまですべての手続きがスマホだけで完了するのは、スマホアプリ提携ローンならではと言えます。

LINE Payにチャージしたお金は口座に振り込みも可能なので、現金が必要な人ももちろん利用できます。

生活費など、電子マネーのままで使用できる用途の場合には、わざわざATMに行く必要もなく、スマホのみで支払いができるので便利です。

LINEポケットマネーを契約しておけば、出先で急にお金が必要になった人でもスマホさえあればすぐに借り入れが可能です。

10万円程度の少額融資に特化したサービス

スマホアプリ提携ローンは、借り入れの限度額がそこまで高くはありません。

少額のお金を融資するサービスとして展開しているケースが多いです。

そのため、スマホアプリ提携ローンは10万円ほど借りたい人に最適です。

一例として2つのスマホアプリ提携ローンの借入限度額を見てみましょう。

| アプリサービス | 限度額 |

|---|---|

| LINEポケットマネー | 5~300万円 |

| メルペイスマートマネー | ~20万円 |

LINEポケットマネーの限度額は300万円までと高めですが、ほかは10万~20万円ほどです。

10万円ほどの少額融資に最適なため、申し込みしやすいでしょう。

限度額が低いため、借り過ぎの防止にもなります。

上記で紹介した少額融資に特化している3つのアプリの特徴をまとめてみました。

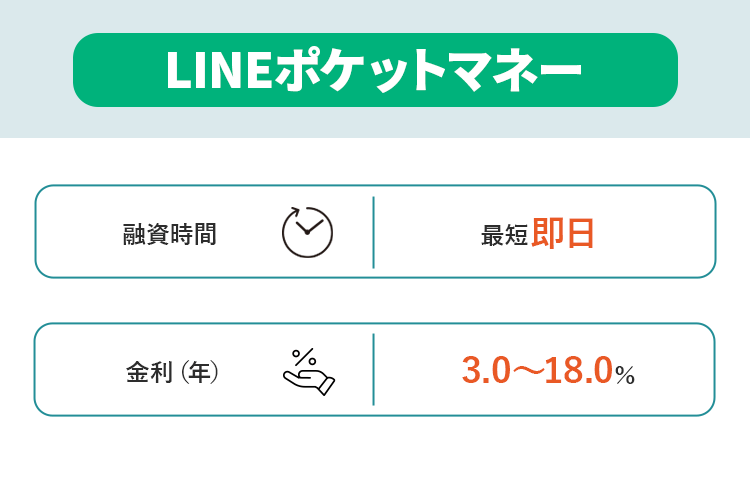

LINEポケットマネーはLINEスコアを満たせばスマホ完結で借りられる

| 融資時間 | 最短即日 |

|---|---|

| 金利(実質年率) | 3.0~18.0% |

| 申込条件 | LINEポケットマネー加入時に年齢が満20歳~満65歳までの方 安定かつ継続した収入のある方 LINE PayのアカウントのタイプがLINE Moneyの方 日本国内に在住の方 |

多くの人がメッセージのやり取りや通話ツールとして利用されているLINEでも、お金を借りられます。

LINEポケットマネーは、申し込みから借り入れまで完全にスマホだけで完結します。

申し込みはLINEアプリから行って、結果もLINEのトーク画面に届くため見逃す可能性も低くなるのが嬉しいポイントです。

借り入れたお金はLINE Payの残高としてチャージされるので、ATMなどに行く手間もありません。

現金として引き出したい場合には、LINE Payから銀行口座に振り込みも可能なため借り入れがスムーズです。

LINEスコアを使った独自の審査基準で学生も借りやすい

LINEポケットマネーの大きな特徴のひとつは、LINEスコアを使った独自の審査基準があることです。

通常の信用情報や収入などの情報以外に、LINEが独自にスコアリングしたAIスコアを基準としています。

LINEスコアはアンケートに答えたりLINEマンガやLINEMUSICなどのLINE関連のアプリを利用したりすることで算出されます。

LINE関連のアプリを多く利用していると、その分スコアも高くなる傾向にあるので、年収が低くてもLINEスコアが高く出る人も多いです。

一般的にLINEスコアで201点以上ある人が申し込みの基準となっています。

LINEスコア201点は、フリーターや学生などでも簡単に超えられるボーダーなので、多くの人が利用できます。

生活費の支払いなど、普段の支払いを電子マネーで支払っている人や、LINEスコアが高く算出された人はLINEポケットマネーを検討しましょう。

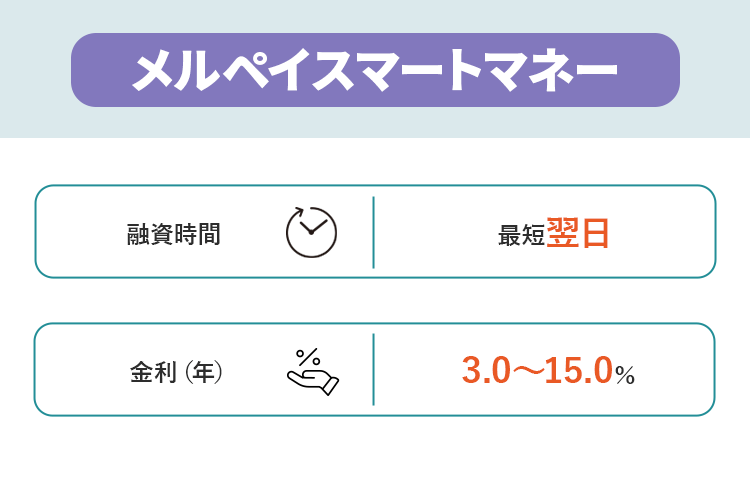

メルペイスマートマネーはメルカリの売上金でも返済可能な少額融資向けのサービス

| 融資時間 | 最短翌日 |

|---|---|

| 金利(実質年率) | 3.0~15.0% |

| 申込条件 | 20歳以上70歳以下 引き落とし用の銀行口座を登録している方 本人確認が終了している方 |

メルペイスマートマネーは、フリマアプリ「メルカリ」のサービス内で利用できる融資サービスです。

メルカリでの売上金も返済に充てられることから、普段からメルカリを利用している人にも向いています。

1回の借入金額は1,000円~20万円までと少額融資向けのサービスになっていて、10万円借りる場合にもぴったりです。

メルペイスマートマネーでお金を借りる場合、メルカリアプリ内で申し込みを行います。

メルペイスマートマネーの、申し込みの手順は以下のとおりです。

メルペイスマートマネーの申し込みの手順

- 「アプリでかんたん本人確認」から本人確認を終了させる。

- 支払い用の銀行口座を登録する。

- マイページから「メルペイスマートマネー」を選択して申し込みを始める。申し込みに必要な項目をすべて入力して「決定して次へ」をタップする。

- 借り入れの希望額と月々の返済金額を入力して「決定して次へ」をタップする。

- 表示されたシミュレーション結果を確認する。

- 申し込みをした内容と規約を確認する。

- 「ただいま審査中です」と表示されれば申し込みが完了。

こちらもLINEポケットマネーと同様に、すべての手続きがアプリ内で完結します。

結果はアプリ内の通知とメールの両方で行われ、通知が来たらすぐに借り入れが可能です。

借り入れをしたお金はメルペイ残高にチャージされるので、電子マネーとして利用します。

メルカリの売上を銀行口座に振り込む方法と同様で、メルペイスマートマネーで借りたお金も銀行口座に振り込みが可能です。

銀行口座に振り込めば、借りたお金を現金として引き出すこともできます。

メルカリの売上金額も返済に充てられる

メルペイスマートマネーにて借りたお金は、メルカリ内で商品を売るなどして獲得した売上金やポイントでも返済が可能です。

メルカリでよく出品をしていて、メルカリ内での売上がある人は返済の負担が少なくなります。

メルペイスマートマネーの最大金利は15.0%のため、銀行カードローンと同じ程度の金利で借入可能です。

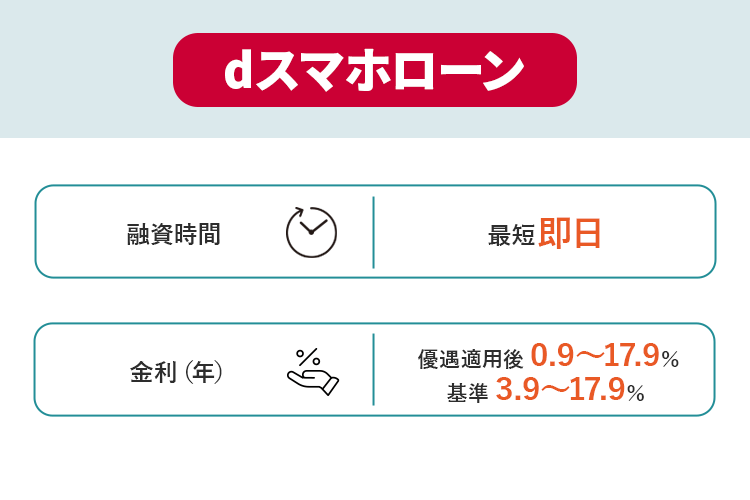

dスマホローンは借入金額が幅広くてドコモサービスの利用で金利優遇もある

| 融資時間 | 最短即日 |

|---|---|

| 金利(実質年率) | 優遇適用後金利 0.9%~17.9% 基準金利 3.9%~17.9% |

| 申込条件 | 満20歳以上、満68歳以下 安定した収入がある方 審査申込者本人名義のドコモ所定の携帯回線契約を締結している又はdアカウントを保有している方 ドコモが発信するSMS(ショートメッセー)の受信ができる方 |

dスマホローンは、ドコモが提供しているスマホ完結型のローンサービスです。

ドコモが提供しているサービスの、利用状況に応じて金利を優遇されます。

借入金額は1万円から300万円までと幅広くなっているため、10万円借りたい時でも利用できます。

auやソフトバンクユーザーの人でも、dアカウントを作成すればdスマホローンの審査に申し込みが可能です。

借り入れには、d払い残高に直接チャージする方法と指定した金融機関の口座に振り込む方法の2種類があります。

借りたお金をd払い残高にチャージしておけば、d払いの支払い時にポイントが貯まるので、銀行口座に振り込むよりもお得です。

d払いに対応したお店での支払いやスマホ料金の支払いが不足している場合は、d払い残高へ借り入れをすればポイントも貯まります。

d払い残高から返済も可能なので、借りたお金を使い切らずに残った場合にはそのまま返済にも充てられます。

どうしても10万円必要なのにカードローンで借りられなかった場合は国や市の公的融資制度を活用する

カードローンなどでお金を借りられず生活が困窮している人でも、公的融資制度なら利用できるかもしれません。

公的融資制度とは、無利息または低金利で国や自治体から融資が受けられる制度のことです。

生活費のほかに事業資金など、融資を受ける人の属性やお金を借りる目的によって公的融資制度には様々な種類があります。

公的融資制度は利益の追求を目的としていないので、カードローンやキャッシングなどの民間の融資に比べると、低金利かつ好条件で融資が受けられます。

ただし、民間融資よりも審査の基準は厳しいです。

10万円を借りたい人に最適な公的融資制度をご紹介します。

| 融資制度 | 金利 | 限度額 | 融資までの期間 |

|---|---|---|---|

| 緊急小口資金 | なし | 最大20万円まで | 5日~1週間 |

| 生活福祉資金貸付制度 | なし~1.5% | 毎月最大20万円まで | 約1ヶ月 |

| 臨時特例つなぎ資金貸付制度 | なし | 10万円以内 | 3~5日 |

| 生活サポート基金 | 年12.5%以内 | 300万円まで | 数日~1ヶ月 |

生活福祉資金貸付制度は無職の人でも生活費が借りられる

生活福祉資金貸付制度は、低所得者や高齢者、障がい者の人の生活を経済的に支えるための国の制度です。

○目的

低所得者世帯などに対して、低利または無利子での資金の貸し付けと必要な援助指導を行うことにより、経済的自立や生活意欲の助長促進、在宅福祉や社会参加を図り、その世帯の安定した生活を確保することを目的としています。

引用元:MHLW 生活福祉資金貸付制度について

生活福祉資金貸付制度が利用できるのは次の世帯が対象です。

- 低所得者世帯

- 障害者世帯

- 高齢者世帯

- 失業者世帯

貸付資金は以下の3種類で、さらに細かく費用の詳細も分類されています。

- 福祉資金

- 教育支援資金

- 不動産担保型生活資金

資金の種類ごとに貸付条件や限度額も異なります。

自然災害や新型コロナウイルスのような緊急事態が発生した際は無職の人でも10万円を借りられる場合があります。

公的融資を受けるまでの生活費もない人は臨時特例つなぎ資金貸付制度で借りる

臨時特例つなぎ資金貸付制度は、公的融資制度に申し込んだ人で、融資日までの生活が困窮している人に対して緊急的に融資する制度です。

臨時特例つなぎ資金貸付制度を利用できる人は、以下の条件で定められています。

(1)離職者を支援する次の制度の申請を受理されている人であり、かつ給付金等交付までの生活に困窮していること。

公的給付制度(雇用保険失業等給付、生活保護、住宅手当、訓練生活支援給付等)

公的貸付制度(就職安定資金融資、生活福祉資金貸付制度等)

(2)借入申込者名義の金融機関の口座を有していること。

引用:臨時特例つなぎ資金貸付制度のご案内|福島県

公的融資制度の融資を受けられるまでに、どうしてもお金が足りない人は利用を検討しましょう。

臨時特例つなぎ資金貸付制度で借り入れ可能な金額は、最大10万円までです。

10万円まで無利子で借り入れできるので、返済の負担も少なくて済みます。

生活サポート基金の生活再生ローンなら消費者金融で契約できない人でも借りられる

生活サポート基金は、多重債務者や債務整理などを経験した人に対してお金を貸してくれる機関です。

営利目的としている消費者金融などと違い、個人の生活再生を目的に運営している一般社団法人です。

お金の返済などで生活が苦しくなっている人は、生活サポート基金が提供している「生活再生ローン」の利用を検討しましょう。

生活サポート基金が提供している「生活再生ローン」の貸付の内容は以下のとおりです。

消費者金融からの債務を整理するための資金を貸付けします。

諸事情により税金、公共料金、家賃などの滞納した場合に整理するための資金を貸付けします。

個人信用情報などにより金融機関などから借り入れできない場合の生活資金を貸付けします。

債務整理後、生活再建をはたせるように自立支援のための資金を貸付けします。

一時的な生活資金を貸付けします。

不動産の競売や給与の差し押さえをされている場合も、生活の再建が見込めるときは、再建のための資金を貸付します。

引用:生活再生ローンのご案内

消費者金融や銀行では契約できない人でも借り入れができるので、最終的なセーフティーネットとして覚えておきましょう。

ただし生活再生ローンの金利は12.5%以下で、特に低いわけではありません。

借りすぎるとさらに返済の負担が大きくなるため、本当に必要な10万円だけ借りましょう。

生活再生ローンの返済は長期化するため、保証人が必要です。

保証人になってくれる人がいない場合には、利用できないので注意しましょう。

審査なしで必ず10万円を借りられる闇金業者に申し込むと取り返しがつかなくなる

10万円を借りたいと考えている人のSNSなどを見ていると「審査なしで借りたい」と希望しているのをよく見ます。

審査がないと、審査結果を待つ必要がないのはもちろんのこと、必ず契約できるためお金を確実に借りられます。

しかし、結論から言うと、審査なしでお金が借りられるカードローンは存在しません。

消費者金融を含む、融資事業を行っている貸金業者は、貸金業法を遵守して営業しています。

貸金業法とは、貸金業者の運営方法や借り入れに関して定められた法律のことです。

貸金業法によって、以下のような定めがあります。

第十三条

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

2 貸金業者が個人である顧客等と貸付けの契約(極度方式貸付けに係る契約その他の内閣府令で定める貸付けの契約を除く。)を締結しようとする場合には、前項の規定による調査を行うに際し、指定信用情報機関が保有する信用情報を使用しなければならない。

引用:貸金業法

内容をわかりやすく説明すると、以下のようになります。

貸金業者がお金を貸す際には収入や資金力、信用情報など申込者の返済能力に関する情報を審査しなければならない。

貸金業者がお金を貸す際には、指定信用機関がもっている信用情報を照会して審査をしなければならない。

貸金業者は必ず審査をする必要があると、賃金業法によって定められています。

そのため、審査なしで利用可能なカードローンは、貸金業法を守っていない違法業者ということなのです。

いわゆる闇金と呼ばれる業者になるため、法外な金利を請求されたり激しい取り立てに遭ったりするリスクがあります。

軽い気持ちで「審査なしのカードローン」に申し込むと、取り返しのつかなくなる可能性が高いため、危険な貸金業者には申し込まないよう気を付けましょう。

10万円を借りた場合の上限金利や無利息期間の活用について徹底調査

10万円を借りる方法を紹介する際に、金利に関して触れてきました。

今すぐ10万円を借りたい人にとっては、融資までの時間や手軽さが重要なポイントだと思いますが、やはり金利が気になる人も多いでしょう。

ここからは、利息の計算方法や実際に10万円を借り入れた際に、どれぐらいの金利になるのか調べていきます。

10万円借りる場合の上限の金利は利息制限法で18.0%までと定められている

消費者金融や銀行のカードローンにて設定されている金利は、利息制限法によって上限が決められています。

2024年12月現在、利息制限法で定められている借入時の上限金利は以下のとおりです。

| 借入額 | 上限金利(年) |

|---|---|

| 10万円未満 | 20.0% |

| 10万円~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

10万円借りた場合の上限金利は18.0%です。

そのため、消費者金融やクレジットカードのキャッシングなどで設定されている上限金利も10万円なら18.0%までです。

10万円を借りる場合には、18.0%超えの金利は請求されません。

万が一、10万円を借りた際の金利が18.0%を超えた場合、それは法律を守っていない違法業者だと判断できます。

適応金利なども詳しく調べてから、営業許可も取っている貸金業者を利用しましょう。

消費者金融と銀行それぞれで借りた場合の金利を比較

続いて、消費者金融や銀行から実際に10万円借りた際にかかる金利を計算してみましょう。

金利の計算方法は、以下のとおりです。

利息=借入額×金利÷365日×借入日数

※1円未満は切り捨てで計算

※うるう年は365日を366日で計算

上記の計算式を使って、金利18.0%の消費者金融と金利14.0%の銀行カードローンで10万円を借りた場合の利息を計算してみます。

| 借り入れ日数 | 1ヶ月 | 3ヶ月 | 6ヶ月 | 1年 |

|---|---|---|---|---|

| 消費者金融(18.0%) | 1,479円 | 4,438円 | 8,876円 | 17,753円 |

| 銀行(14.0%) | 1,150円 | 3,452円 | 6,904円 | 13,808円 |

実際は毎月返済しているため、少しずつ利息も下がるのですが単純計算した場合には、上記の表の通りになります。

10万円を1年間借りた場合、銀行と消費者金融で利息は約4,000円も変わるのです。

支払いが長期化するほどに、支払う利息も増加します。

すぐに返済できる人はいいですが、支払いが1年以上かかる予定の人は、できる限り金利が低い方法でお金を借りたほうがいいでしょう。

消費者金融と銀行それぞれで借りた場合の金利を比較

消費者金融カードローンには、無利息期間が設けられているところも多くあります。

例えばプロミスでは、初めて利用する人は借り入れの翌日から30日間無利息で10万円が借りられます。

プロミスの最高金利は18.0%に設定されていて、先ほど紹介した計算式で利息を計算すると、10万円を30日間借りた場合の利息は1,479円です。

しかし無利息期間を有効活用すれば、この利息分が発生せずに10万円を借りられます。

アイフルやアコムなども初めて契約する人限定で、最大30日間の無利息期間があるのですが、適用されるタイミングが契約日の翌日からです。

プロミスの無利息期間が適用されるタイミングは、借りた日の翌日なので、契約してから数日経ってからお金を借りても、無利息期間を無駄にすることなく利用可能です。

会社によって無利息期間の有無や期間の長さ、条件、適用開始日も異なるため、申し込みをする前に確認しておきましょう。

審査なしで10万円借りるために知っておくべき知識5つ

ここまで審査なしで10万円を借りられる方法や金利を詳しく紹介してきました。

ここからは、審査なしで10万円を借りる際に、知っておくと便利な知識やポイントを紹介していきます。

どうしても10万円が必要な人は、申し込む前に審査通過のポイントをチェックしておきましょう。

総量規制の関係で10万円借りるなら年収が40万円以上は必要

消費者金融などのカードローンから借り入れをする際には、総量規制の対象となります。

総量規制とは、借り入れの金額を年収の3分の1までに制限する法律です。

過剰な貸し付けによって貸し倒れが起きてしまわないよう、2010年に定められています。

例えば年収20万円の人が借りられる金額は、年収の3分の1となる約6万円までに制限されます。

この総量規制を考慮すると、10万円以上借り入れをするためには、少なくとも年収が40万円ほど必要です。

総量規制ギリギリの希望額を申し込んでも、返済能力が低いと判断されて断られる可能性もあります。

10万円を借りるなら、余裕を持って年収50万円ほどはあったほうがいいでしょう。

現時点で年収が30万円ない人は、自分の名義では10万円を借りられないので注意しましょう。

借入希望額は可能な限り低く設定することで通過できる可能性がある

借入希望額が50万円超えだったり、他社の借り入れとの合計が100万円を超えたりする場合には、収入証明書の提出が必要です。

収入証明書の提出を求められると、その分審査の時間がかかります。

年収が低いのに50万円以上の借り入れを希望した場合、返済能力が不足していると判断されて、落とされる可能性もあります。

10万円程度の希望額なら収入証明書が不要のカードローンも多く、スムーズに通過しやすいです。

10万円の借り入れをしたい場合には、希望金額も10万円ほどにしましょう。

余裕を持って10万円以上の限度額にしておきたい人は、50万円以下の希望額を入力しましょう。

希望額は通らなかったとしても、少し限度額を引き下げた枠で通過する可能性があります。

支払い能力に見合わない金額は審査も時間がかかってしまうので、借入時には不必要に高い希望額を設定しないようにしましょう。

専業主婦の人は配偶者貸付があるところに申し込む

消費者金融や銀行カードローンで10万円を借りるには、「安定していて、かつ継続した収入が必要」という条件を満たす必要があります。

仕事をしていない専業主婦は収入がないとみなされるため、一般的には融資を受けられません。

専業主婦の人でお金を借りたいなら、配偶者貸付のあるカードローンに申し込みましょう。

配偶者貸付とは、契約者本人とその配偶者の合計年収の3分の1まで、専業主婦(主夫)の人でも借り入れをできる制度のことです。

例えば、妻の年収が0円でも、配偶者となる夫に年収300万円の収入があれば、妻の名義で100万円までお金を借りられます。

無収入の専業主婦の人がお金を借りるなら、配偶者貸付のある金融機関に申し込みましょう。

配偶者貸付を行う主な金融機関は、以下の4つです。

| 属性 | 金融機関名 |

|---|---|

| 消費者金融カードローン | ベルーナノーティス |

| 信販系カードローン | セディナ |

| 銀行カードローン | イオン銀行 |

| PayPay銀行 |

配偶者貸付の有無は、各カードローンの申込条件や詳細情報などを確認しましょう。

また、配偶者貸付を利用する際に、配偶者の同意が必要です。

配偶者に内緒でお金は借りられないので、注意してください。

月1万円程度でも収入があると、消費者金融で自分名義でお金が借りられます。

どうしても配偶者に借り入れがバレたくない人は、バイトやパートなどで少しでも収入を作って、自分の名義で申し込みましょう。

先ほど紹介したとおり、自分の名義で10万円借りるには年収で30万円以上は必要です。

月収に換算すると、約25,000円ほどの収入が必要になるので、バイトやパートをする際の参考にしましょう。

カードローンの審査は安定した継続収入が必要となるため無職は借りられない

カードローンなどを利用して10万円を借りるためには、安定した継続収入が必要となります。

専業主婦と同じように、無職の人は収入がないと判断されるのでカードローンを利用できません。

カードローンと同じ基準の、クレジットカードのキャッシング枠でも同様です。

無職の人でお金を借りたい場合には、以下のいずれかの方法から選びましょう。

- すでにキャッシング枠が付帯されているクレジットカードを利用して借りる

- 生命保険に入っている場合は契約者貸付を利用する

- 質屋に品物を担保に入れて借りる

- 友人や親にお願いして借りる

- 今から働いて最低でも月収25,000円以上を稼ぐ

現状のままだと借り入れまでのハードルが高いため、アルバイトやパートなどで月収25,000円以上を稼いで10万円を借りるのが無難です。

多重債務者など返済が困難と判断される人は借りられない可能性が高い

多重債務者の条件に該当する人は、通常のカードローンでは10万円が借りられない可能性も非常に高いです。

多重債務者とは、複数の金融機関から借り入れをしている状態で返済が困難な状態になっている人のことです。

返済が困難な人や過去に長期延滞、自己破産などをした人は、少額融資とはいえ10万円ほどの借り入れでも審査に通りません。

信用情報機関に記録される金融関連の事故歴は、最長で10年間は保管されます。

金融関連の事故を起こした場合、5~10年の間はカードローンなどでお金を借りるのは難しいと考えておきましょう。

多重債務や長期の延滞に心当たりがある人は、カードローンなどに申し込みをする前に、一度金融機関の窓口に相談してみましょう。