【法人向け】税務調査とは?入る「確率」や入られやすい「特徴」「時期・頻度」等を解説

目次

本記事は、税務署による「税務調査」に入られるのかどうかと不安を持つ「法人」向けに、一般的にまず知りたいと思う事項について、網羅的に解説しています。

| 税務調査とは? | 国税局や税務署によって、納税者が正しく税務申告を行っているかを調査すること |

|---|---|

| 入る確率は? | 年度毎に約1.9% |

| 対象になりやすい法人は? |

|

| 来る時期は? |

|

| 頻度は? | 3~10年に1回程度 |

| 流れは? |

|

| 必要な準備は? |

|

| 調べられる資料の年数は? | 基本的には直近3年分、問題がある場合は5~7年分 |

| 指摘されやすい項目は? |

|

| 当日の対応のポイントは? |

|

この記事では、上記をひとつずつ解説します。

以下の記事では、「税務調査」について、一般的にまず知りたいと思う事項を網羅的に解説していますので、あわせてご覧ください。

個人事業主に特化した記事はこちらにあります。

1.税務調査とは?

税務調査とは、

国税局や税務署によって、 納税者が正しく税務申告を行っているかを調査すること です。

虚偽の申告や改ざんをしたり、税金の計算を間違えたりする人もいるため、税務調査をすることによって申告内容に誤りがないか確認します。

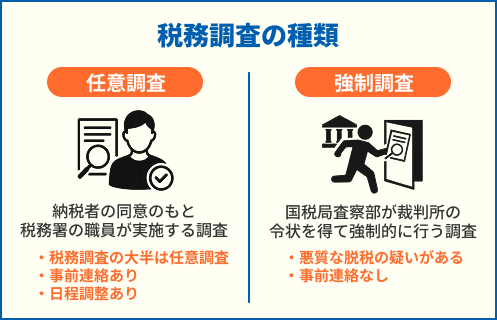

1-1. 税務調査は「任意調査」と「強制調査」の2種類

税務調査の種類は、以下のとおりです。

| 任意調査 | 納税者の同意のもと税務署の職員が実施する調査 |

|---|---|

| 強制調査 | 国税局査察部が裁判所の令状を得て強制的に行う調査 |

<税務調査の種類 図>

税務調査の大半は「任意調査」であり、事前連絡があって、日程調整をした上で行われます。

一方、「強制調査」は、悪質な脱税などが疑われたときに行われる調査で、事前連絡はありません。

2.法人に税務調査が入る確率は?

「法人」に対して、税務調査が入る確率は、

年度毎に約1.9%(5.9万件/318万件)

です。

ただし、稼働していない休眠法人なども分母に含まれているので、実際にはもう少し高い確率といえます。

また、あくまで法人に行われた税務調査の平均値になるため、業種や規模などによって入られる確率は異なります。

次章で説明する「税務調査の対象になりやすい法人の特徴」に当てはまる場合は、確率は高くなるでしょう。

税務調査が入る「確率」について、より詳しく知りたい方は、以下の記事をご覧ください。

3.税務調査に入られやすい法人の特徴

税務調査に入られやすい法人の特徴は、以下のとおりです。

- 売上や粗利率の変動が大きい

- 業績が好調である

- 不正が多い業種である

- 過去の税務調査で指摘され、追徴課税等を課されたことがある

- 長期間税務調査が来ていない

一般的に、売上高や粗利率が大きい法人や、不正が多い業種は税務調査に入られる確率が高くなります。

税務調査に入られやすい法人の特徴について、より詳しく知りたい方は、以下の記事をご覧ください。

4.法人に税務調査が入りやすい「時期」や「頻度」は?

法人の税務調査の時期・頻度は、

| 時期 |

|

|---|---|

| 頻度 |

|

に行われる傾向にあります。

法人の税務調査は決算の時期によって異なり、 決算してから約半年後 に入られやすい傾向にあります。

決算後に申告して所得隠しや申告ミスがある法人を調査するために時間がかかるからです。

以下の記事では、税務調査の時期・頻度について詳細に解説しています。

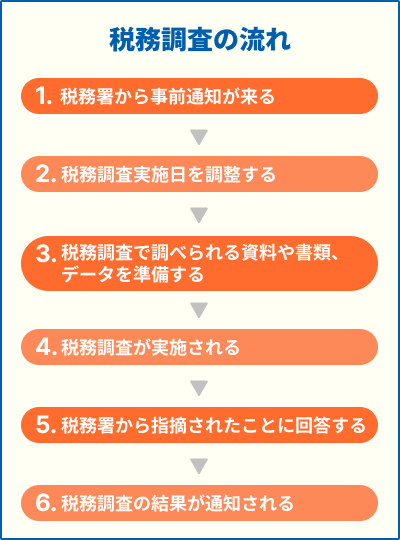

5.法人に対する税務調査の流れ

法人に対する税務調査の流れは、個人事業主と同じで、以下のとおりです。

税務調査は通常、「税務署から事前通知が来る→税務調査実施日を調整する→税務調査で資料や書類、データを準備する→税務調査が実施される→税務署から指摘されたことに回答する→税務調査の結果が通知される」の流れで進みます。

事前通知の電話を受けてから調査当日までは、通常1~2週間。

調査期間は1~3日が一般的で、帳簿や領収書をもとに調査が行われます。

税務調査が終了すると税務署から結果が通知され、以下の3パターンの着地となります。

| 申告是認 | 申告内容に問題なし |

|---|---|

| 修正申告 | 税務署から指摘され、申告し直す必要がある |

| 更正 | 税務署の指摘に対して修正申告しない場合は、税務署から課税処分される |

法人の税務調査において、 「申告是認」となる割合は約20% 、 「修正申告」や「更生」が必要になった割合は約80% と言われており、調査が入ったら何かしら指摘を受ける可能性が高いです。

なお、「修正申告」や「更正」の場合は、 「過少申告加算税」や「延滞税」が課される可能性もあります。

税務調査の流れについて、より詳しく知りたい方は、以下の記事をご覧ください。

6.法人の税務調査で必要な事前準備と書類

6-1. 法人の税務調査前日までに必要な準備

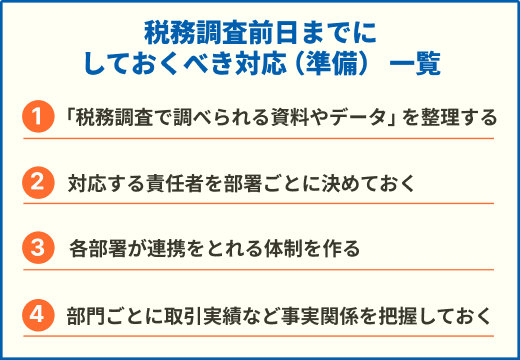

法人が税務調査前日までにしておくべき対応(準備)は、以下のとおりです。

税務調査は「帳簿の数字」と「実態」を照らし合わせ、確認します。

そのため、情報をきちんと整理し、税務署からの質問に答えられるよう体制を整えておく必要があります。

6-2. 法人の税務調査で必要な資料や書類、データ

税務調査で必要な資料・調べられる書類やデータは、基本的に法人も個人事業主も変わりがありません。

税務調査では、以下のような資料や書類、データが必要です。

- 申告書類(法人税申告書・消費税申告書・決算書・内訳書 など)

- 帳簿書類(現金出納帳・売上帳・仕入帳・総勘定元帳 など)

- 領収書

- 請求書

- 契約書

- 預金通帳

- パソコンやサーバーに保存されているデータ

法人の場合は、 「法人税」「消費税」「源泉所得税」など、確認される税目が多岐に渡ります。

また、個人事業主と比べて、取引の規模や資産が大きいため、本棚からパソコン内のデータまで、隅々見られます。

必要資料や書類、データは一緒ですが、法人と個人事業主では「気を付けるべきポイント」が異なります。

6-3. 「法人」が特に気をつけるべきポイント

法人の調査において、 社長個人の口座の開示を求められることがあります。

社長個人の通帳に売上に該当するものがないか確認するためです。

また、 接待費や海外取引、役員報酬などが指摘されやすい ので、説明できるように入念に準備しておきましょう。

税務調査で必要な準備や書類について、より詳しく知りたい方は、以下の記事をご覧ください。

7.法人の税務調査では何年分まで調べられるのか

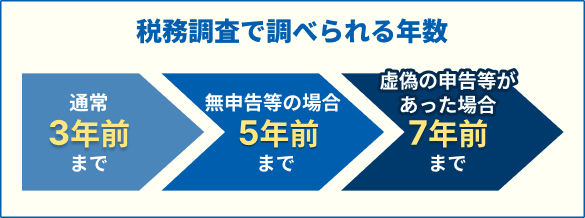

税務調査で調べられる年数は、法人も個人事業主も同じで、以下のとおりです。

<税務調査で調べられる年数 図>

税務調査は、

ただし、 無申告などの場合は調査対象期間が5年になる 場合があり、虚偽の申告などが発覚した場合は 7年分の調査が行われる 場合があります。

税務調査では何年分まで調べられるのかについて、より詳しく知りたい方は、以下の記事をご覧ください。

8.法人の税務調査で指摘されやすい項目・内容・理由

税務調査で特に指摘されやすい項目・内容、そしてその理由は下記の通りです。

項目ごとに、特に注意が必要な業種や法人の特徴をあわせて紹介します。

| 売上 | |

|---|---|

| 指摘されやすい 内容 |

計上漏れ/期ズレ |

| 指摘されやすい 理由 |

|

特に注意が必要な業種など

|

|

| 原価 | |

|---|---|

| 指摘されやすい 内容 |

棚卸の不備 |

| 指摘されやすい 理由 |

|

特に注意が必要な業種など

|

|

| 経費 | |

|---|---|

| 指摘されやすい 内容 |

プライベートな支出計上/給与・報酬計算の誤り |

| 指摘されやすい 理由 |

|

特に注意が必要な業種など

|

|

| 消費税 | |

|---|---|

| 指摘されやすい 内容 |

申告漏れ/期限切れ |

| 指摘されやすい 理由 |

|

特に注意が必要な業種など

|

|

| 源泉所得税・印紙税 | |

|---|---|

| 指摘されやすい 内容 |

申告漏れ/期限切れ |

| 指摘されやすい 理由 |

|

特に注意が必要な業種など

|

|

| 資産 | |

|---|---|

| 指摘されやすい 内容 |

計上漏れ |

| 指摘されやすい 理由 |

|

特に注意が必要な業種など

|

|

8-1. 「法人」が特に気を付けるべきポイント

法人では、 「計上漏れなど経理体制の不備」や「社長個人の支出の混入」、「役員報酬・賞与の金額が不適切」などが指摘されやすい です。

管理ミスや整合性が取れていないことが原因であることが多いため、帳簿をつける際、都度間違いがないかの確認、明確な裏付けを残しておくことが大切です。

税務調査が「どこまで」行われるか、指摘されないようにする「対策」について、より詳しく知りたい方は、以下の記事をご覧ください。

9.法人の税務調査当日の対応

税務調査の当日は、落ち着いて正確に対応することが大切です。

税務調査当日は、以下のような対応を行います。

- 誠実に対応する

- 一貫性のある対応をする

- 速やかに求められた書類の提示をする

- 対応を記録しておく

- 顧問税理士に立ち会いを求める

9-1. 誠実に対応する

税務調査官に聞かれたことについては、誠実に対応し、調査に協力する姿勢を見せましょう。

わからない質問には「確認のうえ後ほど回答します」と答え、推測や憶測で答えないことが大切です。

調査官と信頼関係をきちんと築くことで、調査を円滑に進めることができます。

9-2. 一貫性のある対応をする

すぐに返事をしなければと焦り、矛盾する回答をしてしまった場合、隠し事をしているのではないかと疑われることがあります。

また、あえて 税務署側で調査済の事項を聞き、調査済の内容と回答に差異がないかどうか探ってくるケース もあります。

社長本人だけではなく、経理担当者、税理士含め一貫性のある対応が求められます。

9-3. 速やかに求められた書類の提示をする

調査の際、資料やデータなど、書類の漏れや抜けがある場合、 追加資料が求められる ことがあります。

求められた書類は速やかに提示しましょう。

9-4. 対応を記録しておく

税務調査官の質問は多岐にわたります。

矛盾する回答を行うと、不信感を抱かれかねません。

調査官の質問に対し、どういった回答・対応を行ったのか記録することで、一貫性のある回答・対応をすることができます。

9-5. 顧問税理士に立ち会いを求める

税務調査当日は、顧問税理士の立ち会いが可能です。

調査官の質問は専門的な内容もあります。

顧問税理士がその場にいれば、スムーズな対応可能 です。

10.法人の税務調査で「税理士の立ち会い」を依頼する「費用相場」「意義・メリット」

10-1. 法人の税務調査で「税理士の立ち会い」を依頼する「費用相場」

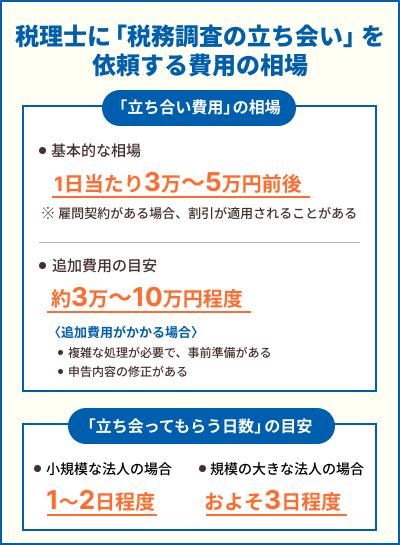

法人の税務調査に税理士が立ち会う場合の費用相場・報酬は、以下のとおりです。

<法人の税務調査で「税理士の立ち会い」を依頼する費用相場 図>

基本的な相場は 1日あたり3万 〜5 万円前後 です。税務調査の日数で支払う金額は前後しますが、小規模法人の税務調査あれば、1 〜2 日程度、大規模法人の税務調査であればおよそ3日程度かかります。

また、複雑な処理が必要で事前準備が必要だったり、申告内容に修正があったりする場合は 、追加費用が約3万 〜10 万円かかる 場合が多いです。

10-2. 法人の税務調査で税理士に立ち会いをしてもらう5つの意義・メリット

税務調査で税理士に立ち会いをしてもらうメリットは、法人も個人事業主も同じで、以下のとおりです。

- 事前準備が入念にできる

- 調査がスムーズに進む

- 精神的な不安を軽減できる

- 税務調査後の対応や修正申告まで依頼できる

- 節税につながる可能性が高い

税務調査で「税理士の立ち会い」を依頼する「費用相場」「意義・メリット」について、より詳しく知りたい方は、以下の記事をご覧ください。

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2026.02.25

- リーダーシップへの舞台裏Vol.29 ~今を駆ける社長のインタビューシリーズ~

- 2026.01.30

- 税務調査で「追徴課税」になったら、いくら、いつまでに納めるのか?

- 2026.01.13

- リーダーシップへの舞台裏Vol.28 ~今を駆ける社長のインタビューシリーズ~

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス