【総合編】税務調査とは?入る「確率」や入られやすい「特徴」「時期・頻度」等を解説

目次

本記事は、税務署による「税務調査」に入られるのかどうかと不安を持つ方向けに、一般的にまず知りたいと思う事項について、網羅的に解説しています。

税務調査が入る確率は、以下のとおりです。

| 個人事業主の場合 | 約0.7~1.3% |

|---|---|

| 法人の場合 | 約1.9% |

| 個人(相続をした人)の場合 | 約5.4% |

税務調査に入られやすい人の特徴は、以下のとおりです。

| 個人事業主 |

|

|---|---|

| 法人 |

|

| 個人 (相続した人) |

|

1.税務調査とは?

税務調査とは、

国税局や税務署によって、納税者が正しく税務申告を行っているかを調査することです。

虚偽の申告や改ざんをしたり、税金の計算を間違えたりする人もいるため、税務調査をすることによって申告内容に誤りがないか確認します。

税務調査は「任意調査」と「強制調査」の2種類

税務調査の種類は、以下のとおりです。

| 任意調査 | 納税者の同意のもと税務署の職員が実施する調査 |

|---|---|

| 強制調査 | 国税局査察部が裁判所の令状を得て強制的に行う調査 |

税務調査の大半は「任意調査」であり、事前連絡があって、日程調整をした上で行われます。

一方、「強制調査」は、悪質な脱税などが疑われたときに行われる調査で、事前連絡はありません。

2.税務調査が入る確率は?

「個人事業主」「法人」「個人(相続した人)」それぞれに対して、税務調査が入る確率は、以下のとおりです。

| 個人事業主の場合 | 約0.7~1.3% |

|---|---|

| 法人の場合 | 約1.9% |

| 個人(相続をした人)の場合 | 約5.4% |

税務調査が入る確率について、より詳しく知りたい方は、以下の記事をご覧ください。

3.税務調査に入られやすい人の特徴

ここでは、税務調査に入られやすい人の特徴を、「個人事業主」「法人」「個人(相続した人)」に分けて説明します。

「個人事業主」の場合

税務調査に入られやすい個人事業主の特徴は、以下のとおりです。

税務調査に入られやすい個人事業主の5つの特徴

- 申告義務があるのに確定申告していない(無申告)

- 申告漏れが多い業種である

- 売上高が1,000万円に僅かに届いていない

- 経費など申告内容に不審点がある

- 開業後3年以上経過し売上が増えている

税務調査が入りやすい個人事業主の特徴について、より詳しく知りたい方は以下の記事もご覧ください。

「法人」の場合

税務調査に入られやすい法人の特徴は、以下のとおりです。

税務調査に入られやすい法人の5つの特徴

- 売上や粗利率の変動が大きい

- 業績が好調である

- 不正が多い業種である

- 過去の税務調査で指摘され、追徴課税等を課されたことがある

- 長期間税務調査が来ていない

税務調査が入りやすい法人の特徴について、より詳しく知りたい方は以下の記事もご覧ください。

「個人(相続した人)」の場合

税務調査に入られやすい個人(相続した人)の特徴は、以下のとおりです。

税務調査に入られやすい個人(相続をした人)の5つの特徴

- 相続税がかかるのに申告をしていない(無申告)

- 相続財産の総額が大きい

- 相続財産のうち、「預貯金」の内訳が多い

- 「名義預金」が多くある

- 被相続人の資産が多い

税務調査に入られやすい相続した人の特徴について、より詳しく知りたい方は以下の記事をご覧ください。

4.税務調査が入りやすい「時期」や「頻度」は?

「税務調査が入りやすい時期」と「頻度」は、以下のとおりです。

<税務調査が入りやすい時期>

- 確定申告後の4~5月頃

- 税務署の人事異動後の7~11月頃

が多い

<税務調査の頻度>

- 個人事業主」は5~10年に1回、

- 「法人」は3~10年に1回

- 「個人(相続をした人)」は5年以内に1度あるかないか

税務調査が入りやすい時期と頻度について、より詳しく知りたい方は、以下の記事をご覧ください。

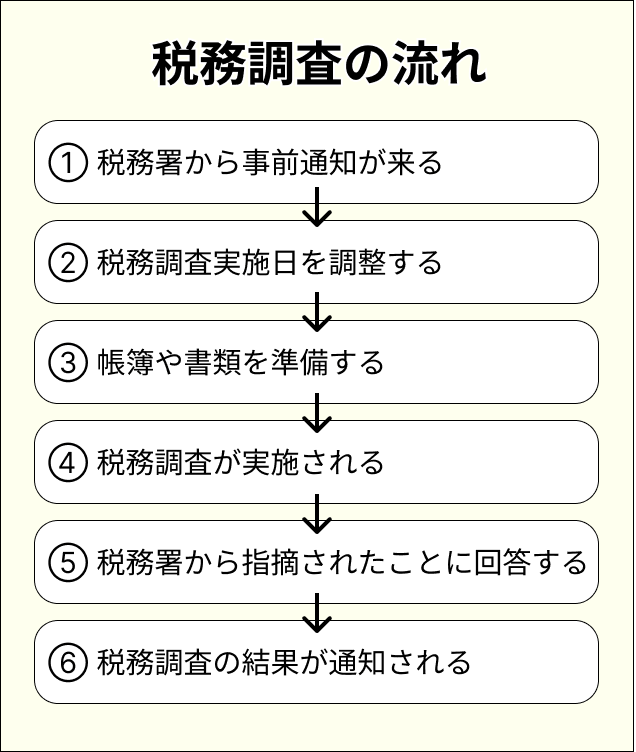

5.税務調査の流れ

税務調査が行われる流れは、以下のとおりです。

<税務調査の流れ>

税務調査が行われる際の「必要な書類」「当日の内容」などは、後ほど解説します。

税務調査が終了すると税務署から結果が通知され、以下の3パターンの着地となります。

| 申告是認 | 申告内容に問題なし |

|---|---|

| 修正申告 | 税務署から指摘され、申告し直す必要がある |

| 更正 | 税務署の指摘に対して修正申告しない場合は、税務署から課税処分される |

なお、修正申告や更正の場合は、「過少申告税」や「延滞税」が課される可能性もあります。

税務調査の流れについて、より詳しく知りたい方は、以下の記事をご覧ください。

6.税務調査では何年分まで調べられるのか

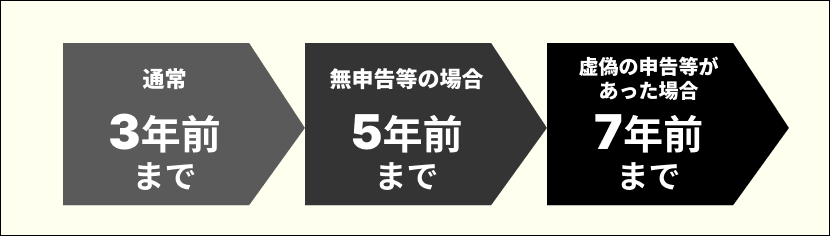

<税務調査で調べられる年数 表>

税務調査は、

直近の3年分が対象となることが一般的です。

ただし、無申告などの場合は調査対象期間が5年になる場合があり、虚偽の申告などが発覚した場合は7年分の調査が行われる場合があります。

税務調査では何年分まで調べられるのかについて、より詳しく知りたい方は、以下の記事をご覧ください。

7.税務調査への対応(準備)と必要書類(資料・データ)

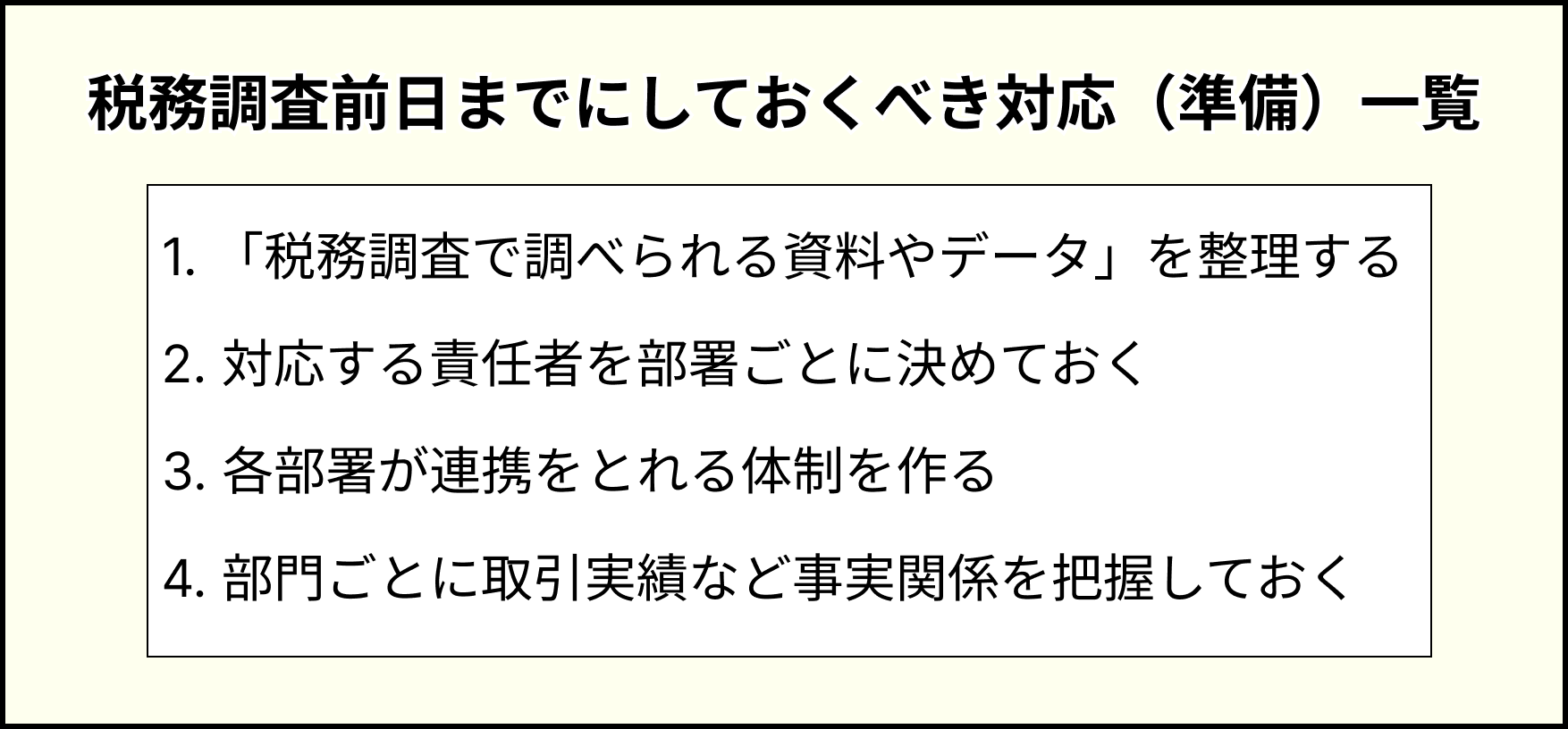

税務調査への対応(準備)

税務調査前日までにしておくべき対応(準備)は、以下のとおりです。

<税務調査前日までにしておくべき対応(準備)一覧>

税務調査での必要書類(資料・データ)

税務調査では、以下のような書類(資料・データ)が必要です。

税務調査での必要書類(資料・データ)一覧

- 申告書類(所得税申告書・消費税申告書・決算書・内訳書 など)

- 帳簿書類(現金出納帳・売上帳・仕入帳)・総勘定元帳 など)

- 領収書

- 請求書

- 契約書

- 預金通帳

- パソコンやサーバーに保存されているデータ

領収書は全部見られるのか?

領収書は、

基本的にはすべてチェックされ、支払い先や金額、日付など細かく調べられます。

経費として計上できるものか、記載ミスや架空請求などの不正がないかも含め、調査官は領収書を全部確認するのです。

税務調査当日の流れ等も併せてより詳しく知りたい方は、以下の記事をご覧ください。

8.税務調査で「税理士の立ち会い」を依頼する「費用相場」「意義・メリット」

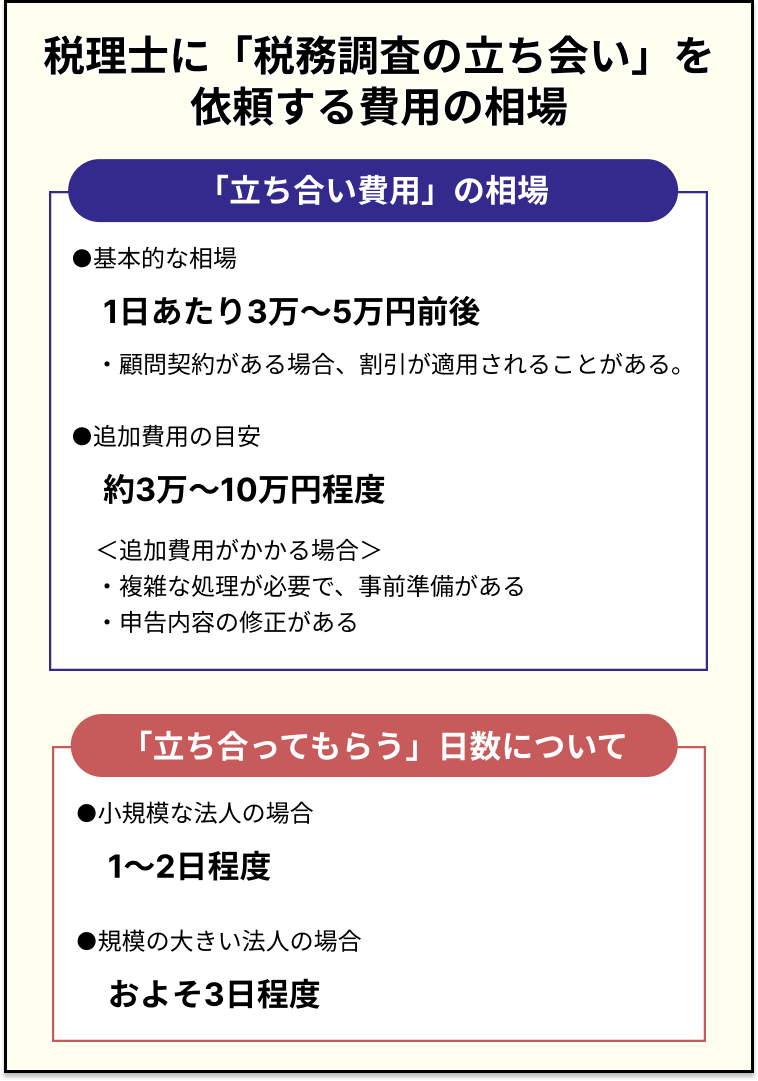

税務調査で「税理士の立ち会い」を依頼する「費用相場」

税務調査に税理士が立ち会う場合の費用相場・報酬は、以下のとおりです。

<税務調査で「税理士の立ち会い」を依頼する費用相場 図>

上記に加えて、「複雑な処置が必要で事前準備がある場合」や「申告内容の修正がある場合」は、約3〜10万円程度の追加費用がかかります。

税務調査で税理士に立ち会いをしてもらう5つの意義・メリット

税務調査で税理士に立ち会いをしてもらうメリットは、以下のとおりです。

税理士に税務調査の立ち会いをしてもらう5つのメリット

- 事前準備が入念にできる

- 調査がスムーズに進む

- 精神的な不安を軽減できる

- 税務調査後の対応や修正申告まで依頼できる

- 節税につながる可能性が高い

税務調査で「税理士の立ち会い」を依頼する「費用相場」「意義・メリット」について、より詳しく知りたい方は、以下の記事をご覧ください。

「税務調査」 まとめ記事

「税務調査」 関連記事

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2025.07.07

- リーダーシップへの舞台裏Vol.20 ~今を駆ける社長のインタビューシリーズ~

- 2025.07.07

- リーダーシップへの舞台裏Vol.16 ~今を駆ける社長のインタビューシリーズ~

- 2025.07.02

- 【法人向け】税務調査とは?入る「確率」や入られやすい「特徴」「時期・頻度」等を解説

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス