経理が消費税仕訳をする上で気を付けたいこと

目次

こんにちは!埼玉県川越市の税理士法人サム・ライズの中西です。

今回は経理事務を行う際に、消費税の入力で注意すべき点について紹介します。

経理担当者様の入力をチェックしている身として、注意して欲しい点や重要だと思う点を中心に紹介していきます。

課税対象となる取引はどのようなものか?

経理事務をしていて、日々の入力で必ず絡んでくるのが消費税です。

私も経理担当者様の入力をチェックしますが、消費税は細々とした所までチェックしないといけない印象です。

経理事務とは切っても切り離せない消費税ですが、そもそもどのような取引に消費税が課税されるのか知っておく必要があります。

消費税法では「国内において事業者が行った資産の譲渡等には、消費税を課する。」と定めています。

要約すると、消費税の課税対象となるのは次の4つ全てを満たす取引となります。

(その他、輸入取引に消費税が課税されますが今回は省略します。)

①国内取引である。

②事業者が事業として行うものである。

③対価を得て行うものである。

④資産の譲渡、資産の貸付け、役務の提供である。

②の事業者とは法人と個人事業者の事をいいます。

法人は事業活動を目的として設立されていますので、ほとんどの活動は事業として行われており②を満たします。

問題となるのは個人事業者で、いち個人として行われた取引は②には該当しないので課税対象からは外れます。

例えば個人的な買い物は所得税の経費になりませんが、消費税上の仕入れにもなりません。

④は平たく言うと、ものの売買や貸付け、サービスの提供です。

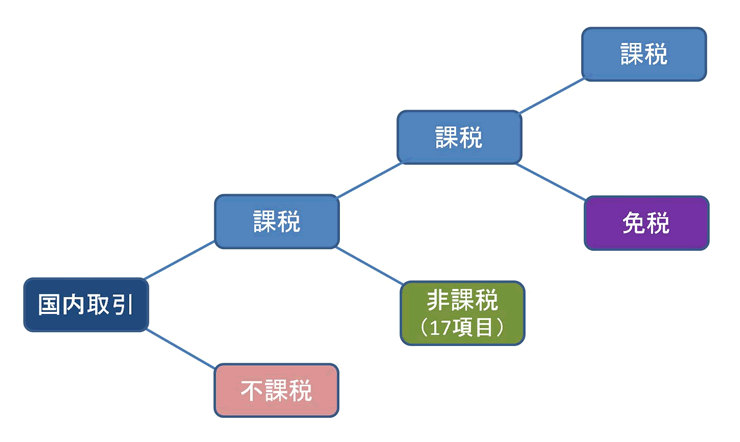

これら4つを全て満たした取引には基本的に消費税が課税されるのですが、そのうち「非課税取引」に該当するものについては、消費税は課税されません。

「非課税取引」は17つあり、法律で列挙されています。ここでは全て挙げませんが、実務でよくあるのが住宅の貸付けや土地の売買・貸付け、切手や商品券の売買などです。

ここまでの流れをまとめると、消費税の課税取引となるのは、

①国内取引である。

②事業者が事業として行うものである。

③対価を得て行うものである。

④資産の譲渡、資産の貸付け、役務の提供である。

⑤非課税取引以外である。

となります。

非課税取引・不課税取引の具体例

では実務でよくある非課税や不課税の取引を具体的に見ていきます。

保険料の支払い、保険金の受取り

保険料の支払いは「消費」税という性格になじまないものとして非課税取引に挙げられています。

また、保険金の受取りは、何かの対価として受け取るものではないので不課税取引になります。

住宅の貸付け、土地の譲渡・貸付け

住宅の貸付けは政策上課税することが適当でないものとして非課税取引に挙げられています。

ここで注意したいのは非課税となるのは居住用の住宅であることです。店舗や事務所は居住用の住宅ではないため課税となります。

土地の譲渡・貸付けも、消費税の性格になじまないものとして非課税取引に挙げられています。

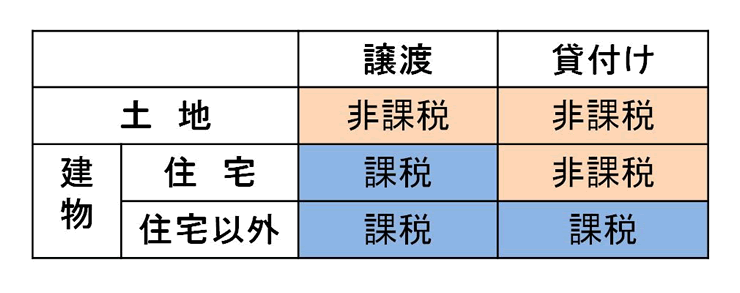

土地のみの譲渡・貸付けの場合、どちらも非課税なのですが、実務で注意しなければならないのは、土地付き建物の場合です。

土地付き建物の譲渡は土地と建物をそれぞれ別に譲渡するものと考えます。

土地部分の譲渡は非課税取引、建物部分の譲渡は課税取引となります。

また、土地付き建物の貸付の場合も土地と建物をそれぞれ分けて考えるため、土地部分の貸付けは非課税取引、建物部分の貸付けはそれが居住用か否かによって課税・非課税が分かれます。

居住用であれば非課税、それ以外であれば課税取引となります。

これを分かりやすく図にまとめると以下のようになります。

郵便切手の譲渡

これも消費税の性格になじまないものとして非課税取引に挙げられています。

注意点としては非課税なのは「譲渡」であって「使用」ではないという事です。郵便切手は使用時に消費税が課税されます。

本来、切手は購入時には経費にならず貯蔵品として計上し、使用時に経費として課税仕入れに振替えることになります。

しかし、実務で購入時と使用時に分けて経理処理するのは煩雑ということもあり、特例として購入時に課税仕入れとして経理処理する方法が認められています。

実務上は、購入時に課税仕入れとする方法が一般的です。

利息

預金利息や貸付金・借入金の利息は、消費税の性格になじまないものとして非課税取引に挙げられています。

行政手数料

住民票や謄本等の発行や登記などにかかる行政手数料(印紙代)も、消費税の性格になじまないものとして非課税とされています。

給与・賃金

給与・賃金は労働の対価なので、事業として行うサービスの提供に該当しないため、不課税取引になります。

軽減税率制度の実施で、消費税の区分経理が必要に

消費税の課税・非課税・不課税取引がわかったところで、次に問題となるのが消費税率です。

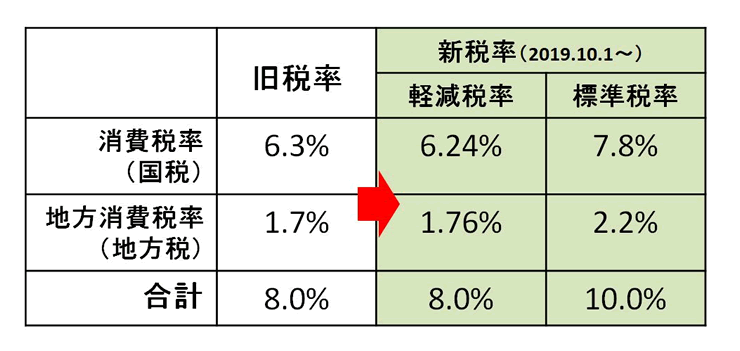

2019年10月1日から消費税率が10%に引き上げられ、それに伴い「軽減税率制度」が導入されました。

軽減税率が適用される物品には今まで通りの8%が適用されます。軽減税率8%と10%が混在することで、税率ごとに分けて入力する必要が出てきました。

実務においては、どのようなものが軽減税率適用なのかを理解していることが重要になります。

では軽減税率が適用される品目を見ていきましょう。

【軽減税率8%の対象品目】

①酒類・外食を除く飲食料品

②週二回以上発行される新聞

①の軽減税率が適用される飲食料品は「生活必需品」であり、外食やお酒は「贅沢品」との考え方から軽減税率は適用されません。

また、サプリメントや栄養ドリンクのうち医薬品等に該当するものは飲食料品ではなくなり、10%となりますので注意が必要です。

②の新聞は定期購読であることが条件となりますので、例えば駅の売店で買う様な新聞は10%となります。

飲食料品を販売する事業者以外を前提としますが、実務で軽減税率が出てくる科目は「会議費」や「接待交際費」、「福利厚生費」、「新聞図書費」が多い印象です。

これらの科目入力の際は、軽減税率8%が適用されているかどうか領収書等をしっかりチェックする事が重要です。

経過措置の8%と軽減税率の8%は分けて入力を

上記の軽減税率8%の品目の他に消費税率が8%となるものがあります。

リース契約や賃貸借契約の経過措置といわれているものです。

2013年10月1日から2019年3月31日までの間に締結した資産の貸付けに係る契約に基づき、2019年10月1日前から2019年10月1日以後にかけて引き続きその契約に係る資産の貸付けを行っている場合において、その契約の内容が一定の要件に該当するときは、2019年10月1日以後に支払われる賃貸料(家賃)の消費税率は引上げ前の8%税率が適用されます(改正法附則5条4項、16条、Q&A)。

実務で気を付けたいのは、経過措置が摘要される場合の消費税率8%と軽減税率の8%では、決算時に消費税率の計算が変わってくるため、入力の際に区別することです。

経過措置の8%と軽減税率の8%は税率8%で同じですが、国税分と地方税分の割合が異なるため区分する必要があるのです。

まとめ

消費税は、仕訳入力の際必ず絡んでくるので、取引の課税・非課税・不課税区分や税率区分を理解している事は非常に重要になってきます。

ここをしっかり理解していないと消費税の納税額を誤るだけでなく、法人税・所得税の計算にも影響してきます。

入力する取引が多い会社などは、決算の際いっぺんに消費税をチェックする事は大変になってきますので、日々の取引入力でしっかり意識していく事が重要になります。

今回は「経理が消費税仕訳で気を付けたいこと」として消費税の基本的な区分を紹介させて頂きましたが、如何でしたでしょうか。参考になさって頂ければ幸いです。

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2026.02.25

- リーダーシップへの舞台裏Vol.29 ~今を駆ける社長のインタビューシリーズ~

- 2026.01.30

- 税務調査で「追徴課税」になったら、いくら、いつまでに納めるのか?

- 2026.01.13

- リーダーシップへの舞台裏Vol.28 ~今を駆ける社長のインタビューシリーズ~

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス