【5分でわかる】貸借対照表とは。BS診断で読み方を楽しく学ぼう!超入門

目次

初めに

こんにちは、埼玉県川越市の税理士法人サム・ライズの山口純です。

今回は、会計初心者の方向けに、貸借対照表について解説していきます。

貸借対照表という名前は、社会人であれば一度は聞いたことがあると思います。

英語では、Balance Sheetですので、「バランスシート」「BS」とも呼ばれています。

貸借対照表と聞くと、専門知識や専門用語の理解が必要なイメージがなんとなくあり、嫌煙される方もいるかもしれません。

でも、安心してください!

「貸借対照表を作成する」のは、専門知識がある程度必要ですが、「貸借対照表を読む」のは専門知識がなくても、貸借対照表の持っている簡単なルールがわかれば読むことが出来ます!

なるべく、専門用語を使用せずに、わかりやすく解説します。

まずは、この記事を読んで、貸借対照表のイメージを理解して、会計の次のステップに行く準備をしていきましょう。

貸借対照表とは

貸借対照表とは、

会社の、ある特定の日における、財産の状態の事をあらわした表の事です。

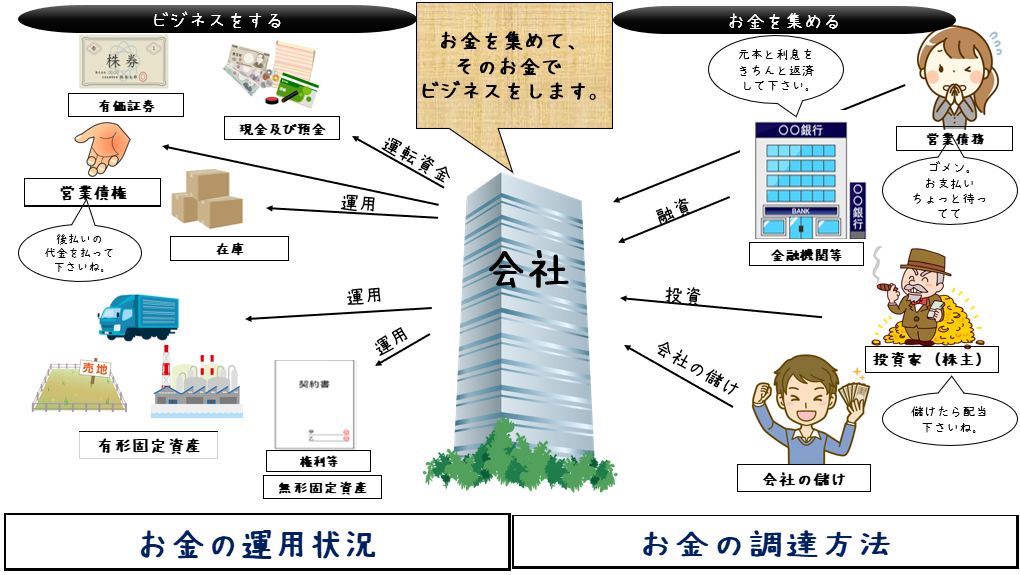

会社は、お金を集めて、その集めたお金を使ってビジネスをして儲けを出す活動をしています。

どうやって、お金を集めて、そのお金をどうやって運用したかを表したものが、貸借対照表です。

下記の図を見てください。会社が資金を集めて、その集めた資金を運用してビジネスを行っている流れが説明されています。

会社は、図の右側で集めたお金を左側で運用しています。

実は、この図がそのまま貸借対照表を表しているのです!

ここで、この図の中でちょっとわかりにくいのは、営業債権と営業債務かもしれませんね。

あとは、簡単にイメージがつくかと思います。

営業債務(買掛金、未払金、未払費用、他)は、

モノを購入したり、サービスを受けたりした後に支払いを待ってもらっている状態のお金がいくらあるかを表します。後払いのものですね。

なぜ、資金調達に入ってくるかというと、

本来ならすぐに払うべきの代金を、その仕入れ先からちょっとの間、借金している状態です。

支払い期日が来たら、その金額を返済しなくてはいけないので、実質的に短期的に資金を調達していることになります。

営業債権(売掛金、未収入金、他)は、

モノを売ったり、サービスを提供した後に、お得意先からの支払い待っている状態です。

これは、支払い期日にお金になる権利を持っているという状態で、資産として計上します。

ちょっと、イメージがつきにくいかもしれませんが、

今は、こういうものだと理解して、徐々に慣れていきましょう。

貸借対照表をイメージで作ってみよう!

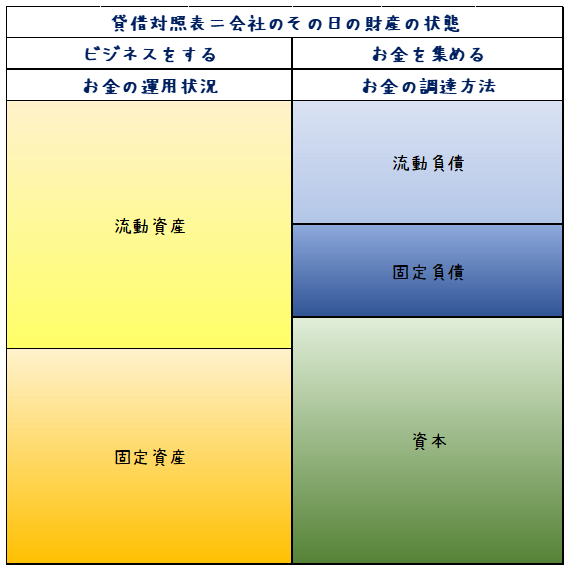

これは、貸借対照表の型です。

実際の貸借対照表も、この型の中に、

勘定科目と金額が記載されています。

勘定科目とは、「現金及び預金」「借入金」といったものです。たくさんの勘定科目がありますが、徐々に慣れています。

貸借対照表は、大きく、資産、負債、資本に区分されています。

負債の部には、返済義務のある資金調達を入れていきます。

資本の部には、返済義務のない資金調達を入れていきます。

資産の部には、運用した結果、現在持っている資産を入れていきます。

イメージ貸借対照表が完成です!!

上記の型に、さきほどの資金を調達して、それをビジネスに使用する過程を描いた図のアイコンをどんどん入れていきましょう!

上記ビジネスのお金の流れの図と、貸借対照表の型さえわかれば、下記のように貸借対照表が何を語っているのか、イメージ的におわかり頂けたと思います。

貸借対照表のルール

ここで、ちょっとしたルールがあります。

貸借対照表の上に行くほど、

資産では、早く現金化する項目を記載して、

負債では、早く返済しなくてはいけない項目を記載します。

目安としては、ワンイヤールールといって、1年以内に現金化又は返済をしなくてはいけない項目を流動資産又は流動負債に計上して、1年を超えるものを固定資産又は固定負債に計上します。

資産の順番

一番上は、もちろん、現金及び預金です。

営業債権も、基本的に短期間で、得意先から払ってもらえるので早く現金化できるので上の方にいます。

棚卸資産(在庫、商品)も、基本的に早く売って現金化をする事を目的として持っているので、上の方です。

一方、建物等の有形固定資産は、製品を製造したり、オフィスに使用されたりするので、会計上は減価償却というツールをつかってじっくり長期に渡って現金化していきます。(減価償却というツールは次回説明予定です。)

負債の順番

営業債務は、基本的にすぐに支払わなくてはいけないので、上のほうです。

短期的な借金も上の方です。長期に渡って返済する借金は下の方です。

細かいルールは今は無視

もちろん、色々細かいルールはあります。でも、最初の段階では、これだけがわかれば貸借対照表のイメージは付くと思います。

まずは、全体像をしっかり押さえて、細かいルールは、後から徐々に学んでいきましょう。

BSは財産のみを計上。財産が残らないものはPLへ

ここで、お金を運用したものが、貸借対照表の左側に計上されるのに、お給料や家賃等はお金をビジネスに運用したのに貸借対照表に載ってこないという疑問をもたれた方もいるかと思います。

貸借対照表は、その日に財産が残っているもののみ計上されて、お給料や家賃等への運用は次回解説する損益計算書(PL)に計上されます。実は、お給料や家賃等の影響は、貸借対照表には利益剰余金を通して間接的に計上されているのですが、それは次回以降詳しく解説していきます。

貸借対照表を読んでみよう!

お待たせいたしました。BS性格診断の時間となりました。

本来、財務分析は、財務3表(BS、PL、CF)(PLとCFは後の回で解説致します)と会社の概要を勘案して総合的に行うため、BSのみの財務分析では正確な分析ができません。

今回は、貸借対照表をどのように読むかのコツを理解していただく為、BS性格診断としました。

極端な例を出していますが、楽しんでBSを読んでいきましょう!

尚、BS内のアイコンの大きさは、金額の大きさを示しています。アイコンが大きいほどその項目が多額である事を示しています。

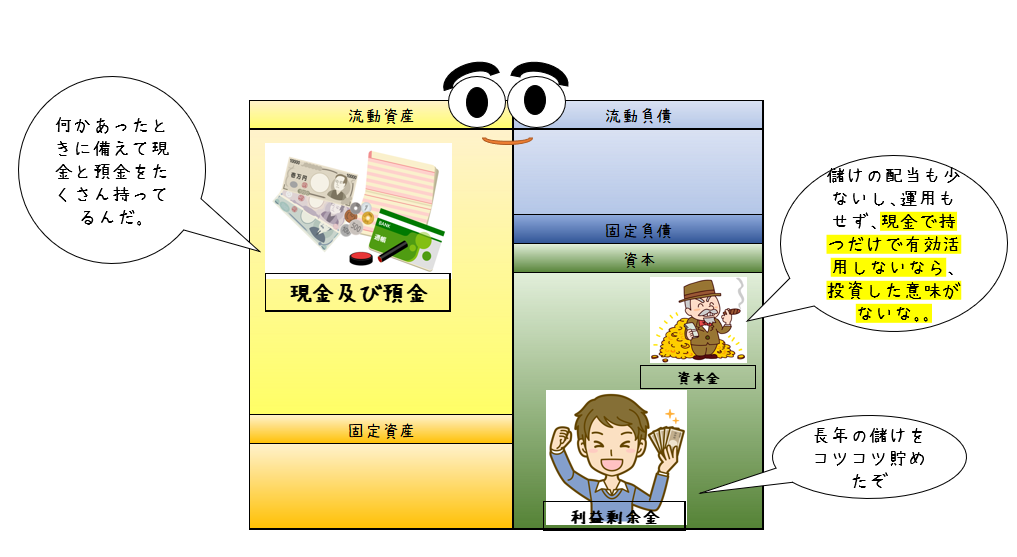

石橋をたたいて渡るタイプ!?堅実なA社さん

まず、A社さんのBSを見てください。

「現金及び預金」と「利益剰余金(会社の儲け)」が多く計上されています。

ということは、、、

将来の不測の事態に備えて、堅実にコツコツと会社の利益を貯めてきたのですね。有形固定資産やその他の投資が少ない事から、あまりリスクを取るタイプではなく、石橋をたたいて渡る堅実タイプですね。

将来返済しなくてはいけない負債を、流動資産が大きく上回っていることは、財政上はすごく安定しています。

ただ、会社は、お金をただ持って置くのではなく、お金を運用して儲けを出すことが使命です。会社法上は、会社は資本金を投資した株主のもので、儲けは株主に配当によって還元しなくてはいけません。運用もせず、配当もしないなら、株主が怒っちゃうかもしれません。。

また、欧米でしたら、物言う株主が多いので、運用をうまくできない経営陣はクビにされちゃうかもしれません。また、上場している会社で、時価総額がネットキャッシュより低かったら(株式を買う総額が、会社の現預金から負債を控除した金額よりも低ければ)、買収候補に挙げられ、買収の危機にさらされちゃうかもです。資本も膨れてるので、資本系の財務指標にも悪影響(今後説明します)。キャッシュを持つことは一見良いことに見えますが、お金を運用する事を使命とする企業が現預金をたくさん持つのは、なぜ運用しないんだ!なぜ分配しないんだ!となりかねませんね。

もうちょっと、リスクをとって現預金を投資に回したり、株主や従業員に還元してもいいかもしれません。

でも、こうやって、内部留保(儲けを取って置くこと)を厚くしているキャッシュリッチな企業は、日本に多いかもしれません。そして、この“不測の事態”であるこのコロナ渦。今は、このキャッシュリッチの会社が生き残れるのかもしれませんね。

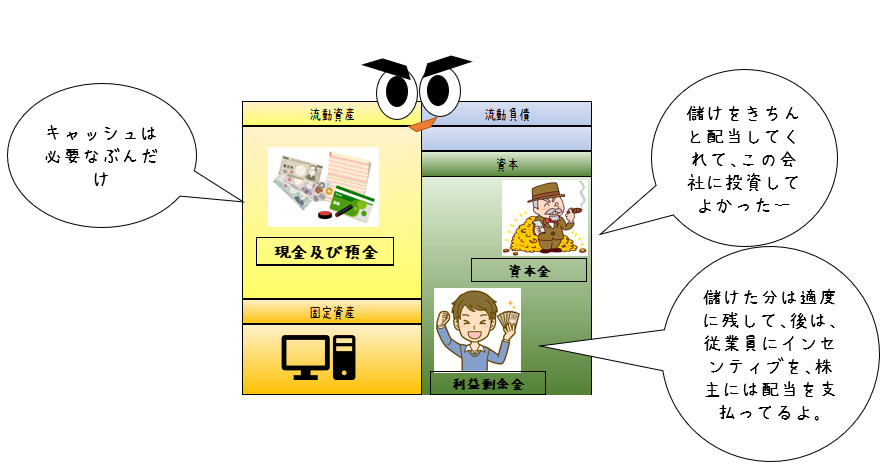

断捨離好きのノマドタイプのB社さん

次にB社さんのBSをみてみましょう。

現預金とちょっとの資産、サイズもコンパクトですね。

もしかして、B社さんは、店舗も在庫も持たない経営をしていませんか?店舗を持っていたら、在庫や有形固定資産にある程度の金額が計上されてはずなのに、B社さんは、全然ありません。

あ、B社さんは、パソコンと従業員さえあれば経営できるIT系の会社で、インターネットを通してサービス等を販売しているのですね!

そして、儲けたお金も持ちすぎない!儲けた分は、株主に配当したり、従業員にインセンティブを払ったりとして、現預金は必要な分だけ残していますね。究極の断捨離さんです。

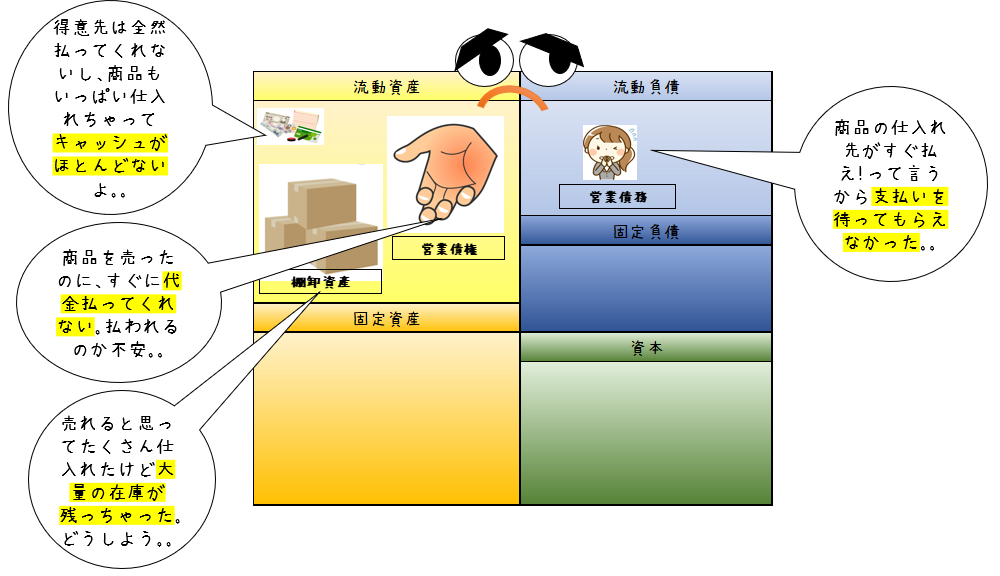

弱気でずぼらなC社さん

次にC社さんのBSをみてみましょう。

流動資産が多いです。一見、流動資産>流動負債で問題ないように見えます。

しかし、その内訳をみてみると。。。

売掛金と在庫が多いですね。

もしかして、お得意先からの立場が弱いのですか?代金を払ってもらえない売掛金が膨れ上げっています。

在庫も必要以上に購入していません?売れ残って在庫も膨れ上がっています。

買掛金が少ないのは、仕入れ先にも、支払いを待ってくれ!と強く出れないですぐに支払いを行っているのでしょうか。

C社さんは、弱気なのでしょうか?それとも、売掛金や在庫の管理がずぼらなのでしょうか?

流動資産自体は多いですが、売掛金や在庫の現金化が危ういです。。

この売掛金が回収不能と判断されたり、在庫が販売不能と判断されたら、これらは流動資産から消去されてしまいます。この場合(PLを通して)資本と相殺されちゃいます。

もうちょっと強気になって、お得意先の代金を払ってもらって、在庫も必要な分を仕入れるように管理をしましょう。早く現金化しないと、資金がショートしちゃいますよ!

最後に

このように、貸借対照表は、その日における会社の財産の状態を表しており、どうやって資金を調達して、どうやって運用しているかを表しています。

貸借対照表の仕組みがわかれば、貸借対照表を読めるようになります。

今回は、数字を使わず、架空の3社のBSを読んでみましたが、実際のBSを読むときも同じです。

ポイントは、多額に計上されている項目に注目することです!

上記3社のように、BSは会社の性格をよく表します。いろいな会社の性格診断をしてBSになれていきましょう。

この記事で、貸借対照表への苦手意識が少しでも緩和されて頂ければ幸いです。

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

最近の投稿

- 2026.02.27

- 税務調査で税理士の立ち会いが「ある場合とない場合」の違いとメリット

- 2026.02.27

- 相続税申告の税理士「費用」は遺産総額の0.5%~1.5%が相場

- 2026.02.27

- 5,000万円相続時の「税金&諸費用」 例|埼玉県川越市 60代の依頼主の場合

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス