利益とキャッシュを増やすには?~お金の流れや施策について解説します!~

目次

こんにちは、川越の税理士法人サム・ライズの林亜由美です。

いよいよ2023年が始まりましたね!

年末年始は、感染症対策のための規制が随分緩和され、以前のような賑わいを取り戻しつつありましたが、いかがお過ごしでしたでしょうか。

ちなみに、今年の干支である『癸卯(みずのとう)』には、

「これまでの努力が実を結び、勢いよく飛躍し成長する」という意味があるのだそうですよ。

これにあやかって、“兎の上り坂”を一気に頂点まで駆け上がりましょう!!

さて、新型コロナウイルスが流行しはじめてから、今月で丸3年になろうとしています。

突然のコロナ禍となり、いわゆる“コロナ融資”を受けられた経営者の方も多くいらっしゃると思いますが、そろそろ据え置き期間が終わってこれからいよいよ返済が始まる頃ではないでしょうか?

そこで今回は、新たに返済が始まっても経営を悪化させないように、利益とキャッシュを増やすためのお金の流れや施策について、みなさんと一緒に見ていきたいと思います。

ぜひ最後までご一読いただき、みなさんの会社経営にお役立てください!

損益計算書の5つの利益を理解する

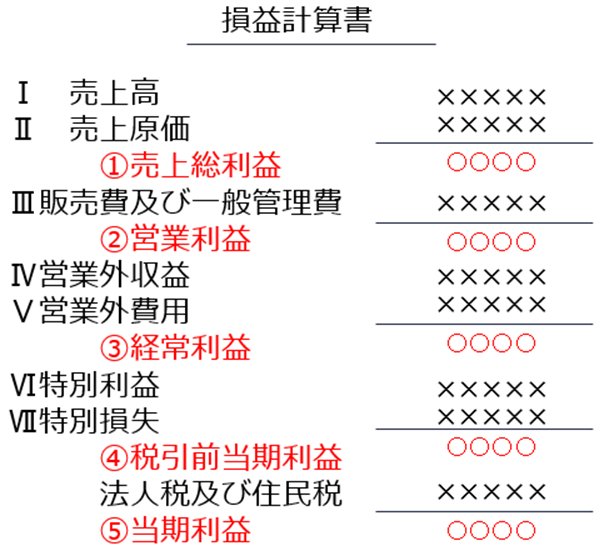

まずは、おさらいになりますが、損益計算書とはどういったものなのか、その構成などの確認から始めていきましょう!

早速、損益計算書を簡易的に表した、下図をご覧ください。

損益計算書には、上の図で赤く記入しているとおり5つの利益があります。

①売上総利益

売上高から、その売り上げにかかる直接的な原価(=売上原価)を差し引いた、損益計算書の中で一番大きな利益のことをいいます。

会社はこの利益をもって様々な営業活動を行っていくので、この利益が大きければ大きいほど多くの手を打てるということになります。

②営業利益

①売上総利益から、人件費や家賃・光熱費など、会社を経営していくにあたって基本的にかかってくる経費(=販売費及び一般管理費)を差し引いた利益のことをいいます。

つまり、本業の取引だけでしか出せない利益ということになりますので、“営業利益=黒字”であることが大変重要になります。

③経常利益

②営業利益からさらに、預金利息など、会社の目的や営業に直接かかわってくる費用ではないが経常的に収入になる収益(=営業外収益)や、お金を借りていた場合に払う利息など営業外の経常的な費用(=営業外費用)を、加算あるいは減算した利益のことをいいます。

④税引前当期利益

③経常利益からさらに、不動産売却益など、経常的ではなく突発的に得た利益(=特別利益)や、台風で本社が損失を被った際の修繕費など突発的に損失したもの(=特別損失)を、加算あるいは減算した利益のことをいいます。

⑤当期利益

④税引前当期利益から税金が引かれて、最終的に会社にプールしていく利益のことをいいます。

借入金の返済がある場合は、ここから返済をしていくことになりますので、この当期利益が出ていないと、会社のお金はどんどん減っていきます。

つまり、会社のキャッシュを増やすには、利益が借入金返済額を上回る状態【当期利益>借入金】であることが重要になります。

利益と返済のバランスを見る

では実際に、会社の利益と返済のバランスがどうなっているのか、損益計算書・貸借対照表・ストラック図を用いて、順に見ていきましょう。

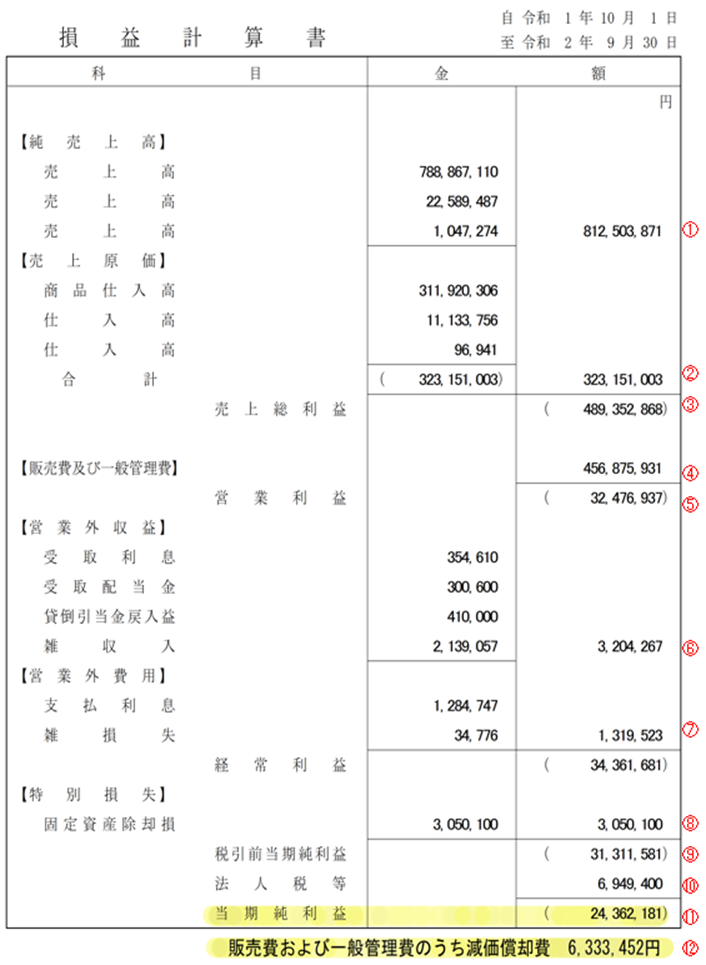

損益計算書

まずは損益計算書から、今期どれだけの『キャッシュ』を残せたのか、というところを見ていきたいと思います。

ここでは、以前私どものところへご相談いただいた、A社(システム開発会社)の事例を取り上げたいと思います。

下表をご覧ください。

まず、純売上高が812,503,871円…①、売上原価が323,151,003円…②となっているため、売上総利益(=粗利)は純売上高①から売上原価②を引いた489,352,868円…③ということになります。

つまり、粗利率は

③売上総利益489,352,868円÷①純売上高812,503,871円=約60%

だということになります。

次に、販売費及び一般管理費(=経費)が456,875,931円…④あるため、売上総利益③から販売費及び一般管理費④を引いた32,476,937円…⑤が営業利益となります。

ここに、営業外収益3,204,267円…⑥を足したうえで営業外費用1,319,523円…⑦を差し引くと、経常利益が34,361,681円だということが分かります。

そこから特別損失3,050,100円…⑧を差し引いて税引前当期純利益31,311,581円…⑨が出ます。

さらに法人税等6,949,400円…⑩を差し引いた結果、当期純利益24,362,181円…⑪が出ました、という決算になります。

ここで忘れないでいただきたいのが、表の一番下に書いてあります、「減価償却費」です。

「減価償却費」とは簡単に言うと、販売費及び一般管理費(=経費)に計上はするものの、実際には現金を伴わない経費となります。

ですので、この「減価償却費」6,333,452円…⑫と当期純利益24,362,181円…⑪を合計した金額30,695,633円…⑬が、今期増やすことのできた『キャッシュ』だということになります。

このように損益計算書を読み込むことで、A社は今期、30,695,633円の『キャッシュ』を増やすことができた、ということが分かりました。

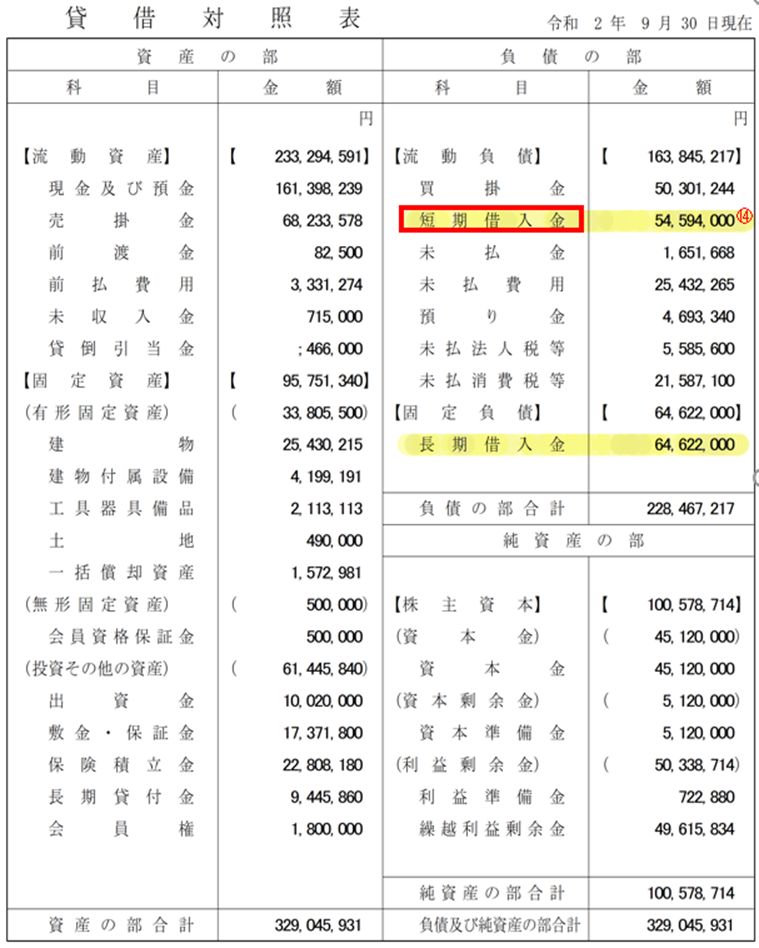

貸借対照表

次は、貸借対照表を用いて、借入金の返済額がいくらあるのか、ということを見ていきたいと思います。

下表をご覧ください。

A社の場合、【流動負債】の項目の中の「短期借入金」という項目に、来期一年間で返済しなければならない借入金54,594,000円…⑭を計上しています。

みなさんの決算書の中にも、「短期借入金」あるいは「一年以内返済借入金」などと表示されているかと思いますので、確認してみてください。

この「短期借入金」あるいは「一年以内返済借入金」というのが、来期一年間で返済をしなければならない借入金、ということになります。

そうすると、A社は、今期増やすことのできた『キャッシュ』⑬30,695,633円を、来期一年間で返済しなければならない借入金⑭54,594,000円にあてることになります。数式にすると、次のようになります。

⑬30,695,633円-⑭54,594,000円=△23,898,367円

つまり、『キャッシュ』だけでは、借入金の返済に23,898,367円足りない、ということになります。

このことをより分かりやすくするために、次項で「ストラック図」と言われる図にして見ていきたいと思います。

ストラック図

ここでは、「損益計算書」と「貸借対照表」を、視覚的に把握できて理解しやすくなる「ストラック図」という図に置き換えて、みていきたいと思います。

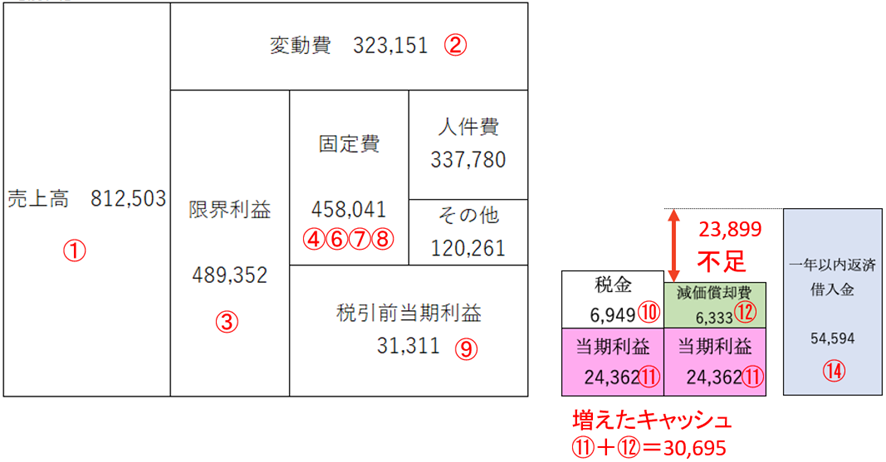

下図をご覧ください。

早速、前項までにお話してきました「損益計算書」と「貸借対照表」の項目①~⑭までを、上のストラック図に当てはめていきます。

なお、ここでは便宜上千円未満は切り捨てて、単位を〔千円〕としています。

まず一番大きなブロック「売上高」には、①純売上高の812,503千円、その右側の「変動費」には②売上原価の323,151千円、「限界利益」には③売上総利益の489,352千円を入れます。

次に「限界利益」の右側、「固定費」には④販売管理費及び一般管理費の456,875千円と⑥営業外収益の3,204千円、⑦営業外費用の1,319千円、⑧特別損失の3,050千円を計上します。

さらにこの「固定費」を、人件費とそれ以外の費用に分けておきます。

そして「固定費」の下「税引前当期利益」には⑨税引前当期純利益の31,311千円を入れます。

それから、「税引前当期利益」の右側のブロック上段「税金」には、⑩法人税等の6,949千円を入れ、下段「当期利益」には「税引前当期利益」から「税金」を差し引いて残った⑪当期純利益の24,362千円が入ることになります。

この「当期利益」だけを抜き出して、「減価償却費」を足したところで、今期増えた『キャッシュ』の額が分かります。

つまり、この緑色のブロック「減価償却費」には、⑫減価償却費の6,333千円が入るため、今期増えた『キャッシュ』は、

「当期利益」24,362千円+「減価償却費」6,333千円=30,695千円

となりますね。

そして一番右側のブロック「一年以内返済借入金」に、先ほど貸借対照表で見た⑭短期借入金の54,594千円を入れて、今期増えた『キャッシュ』と比べることになります。つまり、

増えた『キャッシュ』30,695千円-「一年以内返済借入金」54,594千円=△23,899千円

となることが分かります。

この「ストラック図」によって、A社の経営状況を感覚的に理解することができましたが、このままにしておくと、A社は、来期一年間で会社の『キャッシュ』が2,400万円弱減ってしまうことになります。

そこで、どうすればこの状況を打開することができるのか、ということを、次項で考えていきたいと思います。

利益とキャッシュの改善ポイント

利益とキャッシュを増やすには、次の3方向へのアプローチが重要となります。

1.借入金

2.経費

3.売上

具体的にどのような方法なのか、ひとつずつ見ていきましょう!

【ポイント1】借入金へのアプローチ

まずは、現在の『キャッシュ』に見合う返済額になるように、借入期間や利率が適正かどうか考えていきます。

具体的には、次のようなことを見直して、必要に応じて銀行と交渉してみましょう。

・「借入期間」は、毎年の返済額に無理のないように設定されているか

・「据え置き期間」は何年間あって、今から何年後に返済が始まるのか

・複数本の借入金がある場合は、来期の返済額がいくらなのか、その次はいくらになるのか、そして「MAX」の返済額はいつ、いくらになるのか

・「利率」がどのように変化していくのか

ここで、特に注意していただきたいのが、“据置期間”の考え方です。

例えば、借入期間を10年間、据置期間を3年間と設定されたコロナ融資を受けていたとします。

この場合、4年目から返済がスタートするわけなのですが、返済開始から10年間かけて返済できるのではなく、据置期間を除いた7年間で返済しなくてはならないのです。

そうなると、将来の1年間あたりの返済の負担はかなり大きくなってきますよね。

ですから、“現在”だけではなく、ぜひ“将来”の返済額や利率まで意識して見直すようにしてください。

【ポイント2】経費へのアプローチ

次に、無駄な経費や削減できる経費がないかを見直しましょう。

このことは、経営者の多くの方に見落とされがちなのですが、実は『利益とキャッシュを増やす』ためにとても重要なポイントになります。

具体的に言うと、経費分析票を作成して細かく分析したり、費用対効果を調べてみたり、家賃等の大きな固定費の場合には価格交渉を試みる、といったことになります。

これらの作業はとても細かく、見直しできたとしても小さいことだと思われるかもしれませんが、その小さな積み重ねが後に大きな利益となってきます。

ぜひ、事業計画を立てる際など、一年に一回は馬鹿にせずやってみてください!

【ポイント3】売上へのアプローチ

それから、利益を改善できる方法はないかというところも考えてみましょう。

利益改善の方法と言っても、ただ値上げをするだけではありません。

売上高の構成要素を分解して考えたり、市場価格調査をしたりすることも重要です。

売上高の構成要素を分解して考えるというのは、自社の売上の構成要素が「単価×数」の他に何があって、そのうちどれを改善していけば一番売り上げが上がっていくのかを考える、ということになります。

また、当たり前だと思って設定した値段が、実は高くなりすぎていたり、逆に安くなりすぎていたりして、売上に影響を及ぼすこともあります。

そうならないためにも、同業他社の市場価格調査は非常に重なのですが、みなさん意外と見落としがちなので、ぜひ意識して取り組んでいただきたいと思います。

特に今年は“インボイス制度”が開始されますので、同業他社との情報交換を行いながら、いわゆる流通価格の変化にも常に敏感になっておきましょう。

まとめ

ここまで、利益とキャッシュを増やすためのお金の流れや施策について解説してきましたが、いかがでしたでしょうか?

最後にお伝えした3つのポイントについては、ぜひ“複合的”に組み合わせて実践するようにしてみてください。

どれかひとつのポイントだけに絞っていては得られない、より大きな効果が期待できますよ。

とはいえ、複合的に考えるとなると検討事項が多く、時間も労力も必要な作業になりますが…そこは頑張りどころです!

努力を惜しまず、強い経営者・強い会社を目指しましょう!

今回も最後までお読みいただきまして、ありがとうございました。

税理士法人サム・ライズ

代表税理士。

大原簿記学校法人税税法課専任講師を得て平成5年12月税理士試験合格、平成8年1月林税理士事務所を開業、平成16年12月税理士法人サム・ライズを設立。

税理士法人サム・ライズは、税理士顧問・創業支援・相続税・資金調達・無申告・税務調査立ち合い・クラウド会計・社会福祉法人など数多くのサービスで中小企業の皆様をサポートいたします。

0800-800-3602

0800-800-3602 お問い合わせ

お問い合わせ アクセス

アクセス